この4月、IMFがコロナ禍を経ての2021年、2022年における世界経済成長見通しを発表してますが、その内容が本邦経済にとっては厳しいものとなっており、注目を集めています。

世界的にみてもその成長の低さは目立っており、なぜこういう状況に陥ってしまうのかが大きな問題になっています。

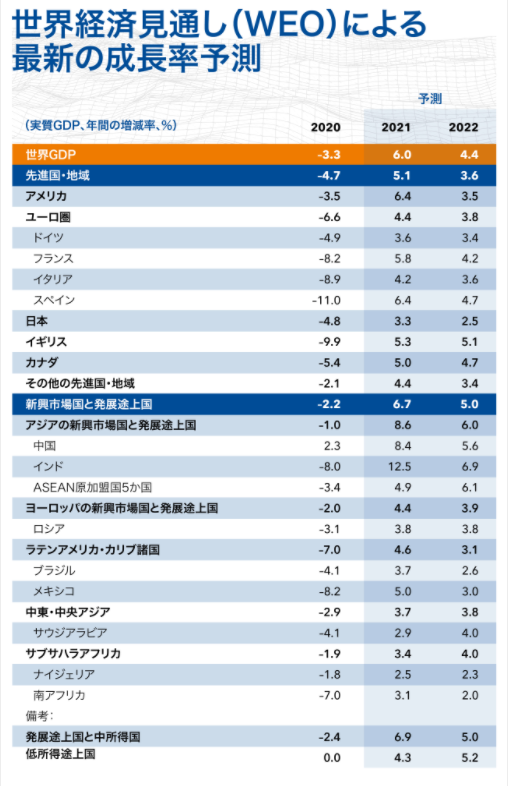

上の表がIMFが発表した見通しですが、2021年は確実に経済回復が見込まれる状況で、2021年世界全体では6%、2022年には4.6%の成長が見込まれる状況となっています。

主要先進国でも21年は5.1%、22年が3.6%と確実に成長が回復することが視野に入っていることがわかります。

もちろん足もとでもウイルス感染が進行していますから、この数値見込みが現実のものになるかどうかはこれからの動きを見てみませんと判りませんが、ワクチンの接種もはじまり新型コロナの経済的な影響は2020年に比べればかなり限定されたものになりそうな楽観的な数字が広がっています。

しかし、それと比較して日本の予測を見ますとどうも様子がおかしいことが見えてくる状況です。

先進国中最低の経済回復見込みの日本

上の表を見渡していただくとすぐに気がつくことですが、2021年の日本の経済成長は3.3%で先進国中最低、さらに世界を見渡してみてもサウジアラビア、ナイジェリア、南アフリカについで低い状況で世界的な流れの中では相当回復が遅くなる見込みであることが見えてきます。

2021年ではなく2022年にずれ込むのではといった見方もありますが、2022年はさらに低く2.5%であり、IMFのこの試算が正しいのであればコロナ感染ではそれほど大きな人的被害を受けなかったはずの本邦経済は他国と同様の経済的ダメージを被り、しかも今年それを回復していく力が世界的にももっとも低い状況にあることがわかります。

国内にいますと30年半ぶりに株価も回復し、まるで経済的にはなんの問題もなく回復基調に向かっているかのような錯覚に陥りますが、やはりコロナ対策、また財政出動による景気の下支え政策という点で日本は米国よりもはるかに遅れ後塵を拝する結果となっていることが顕在化しつつある状況です。

日経平均、TOPIXが米株に比べて上昇威力がないのは当たり前

足もとでは米株が大きく上昇を継続しているにも関わらず、日経平均やTOPIXが3月の高値から押し返されてもたついていることを心配する声が聞かれますが、この経済成長見通しを見れば当たり前であり、米株との相関性が強いといっても日本株の指数が上昇する過程にはないことが認識できます。

昨年11月ごろからの日経平均の上昇は確かに米国の過度な金融緩和から資金が大量に株式市場に流れ込み、結果として分散投資のパッシブ運用の資金が伸びしろのある日経平均に参入したことは間違いありませんが、成長力はあきらかに米株のほうが上で、日銀も日経平均連動型ETFを買わなくなった今、積極的に日本株に資金を投入しなくなってきていることも見え隠れし始めています。

ここから大きく日本株が崩れて暴落するといった事態に陥ることは想定しにくいですが、上昇できずに足踏みする可能性はかなり高く、日本株が低迷するとそれなりの影響が為替にもあることを覚悟しておく必要がでてきているようです。

そもそも株価は企業の将来価値を現時点で現すものとして機能しているわけですから、なんの脈絡もロジックもなしに上昇する株価は必ずどこかで大幅な調整に直面するものであり、日本株はまさにそうした局面に到達していることも視野に入れた取引が必要になってきているようです。

日経平均が3万円を超えた時には本邦の証券業界はいとも簡単に3万3000円超を予測するような見通しを挙ってだしていますが、年末に向けてはそうした状況が到来することも否定は出来ないものの、逆に低迷する時間が長くなることも考えるべき状況になっているようです。