6月第三週の金融市場は木曜日から金曜日にかけて米国FRB、欧州ECB、そして日銀の政策決定会合が矢継ぎ早に開催され、その結果を受けて為替は結構激しい上下動を伴う展開となりました。

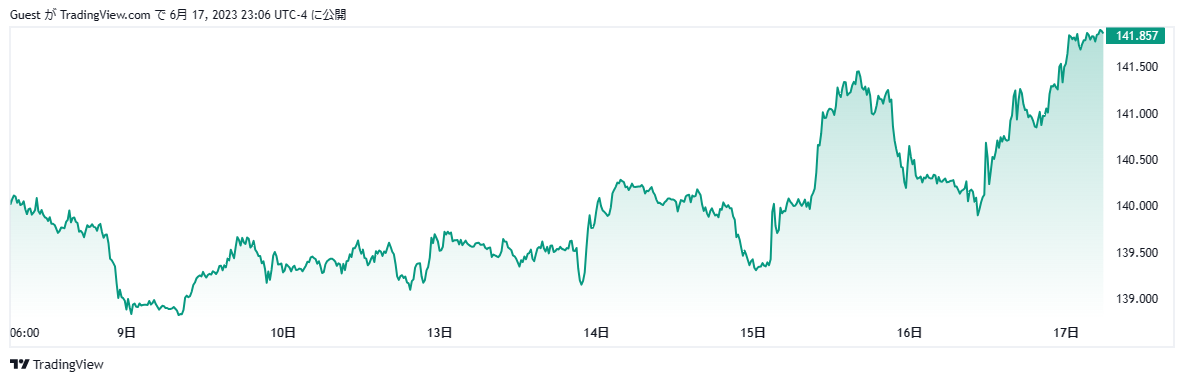

既にこのコラムではお伝えしている通り、FOMCでは利上げは一旦停止、しかし年内に二度の再利上げがあることを示唆したことからドル安が示現することはなく、上昇過程に復帰するかのように見えました。

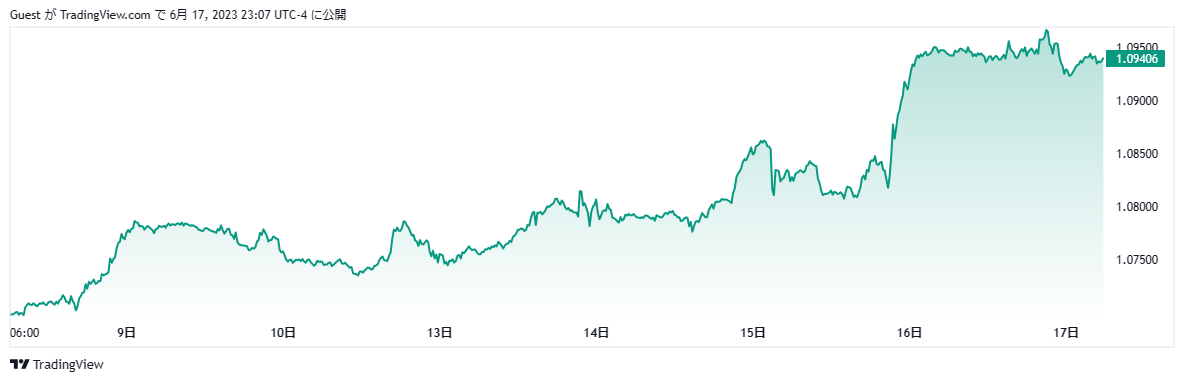

しかしその日の夜のECB理事会で市場予想通り利上げが決定され、さらにラガルド総裁は前のめりに7月も利上げ実施を明確に公言したことから状況は一転し、ユーロが独り勝ちのように上昇することとなりました。

一夜明けた16日の東京タイムでは当初140円割れという驚きの動きになりましたが、日銀の政策決定で現状維持が発表され、その後の植田総裁の会見でこの状況がまだ長く続きそうであることがはっきりしたことを受けてドル円は再上昇しはじめ、同日のNYタイムでは141.920円ともはや142円到達すれすれのところまで上昇するに至りました。

週明けはさらに上を目指しそうな状況で主要国政策決定会合をこなし、その政策コントラストから円がもっとも売られやすい通貨として継続していくであろうことは間違いなくなっていることを感じさせられます。

5月の中銀政策発表が続いた際の相場もでしたが、毎回発表後に方向感が変わり、そこに投機筋の思惑による買い上げや売り浴びせが絡んでくるためこうした政策決定相場で利益を得るのは難しいことを改めて感じさせられる状況です。

指標発表後に飛び乗ってポジションを作るより、一定の動きが出尽くしたところでエントリーするというのが最も有効な手法であったようで、ドル円の場合140円割れで買い向かえばなんということもなく2円近い利益にありつくことができた相場となりました。

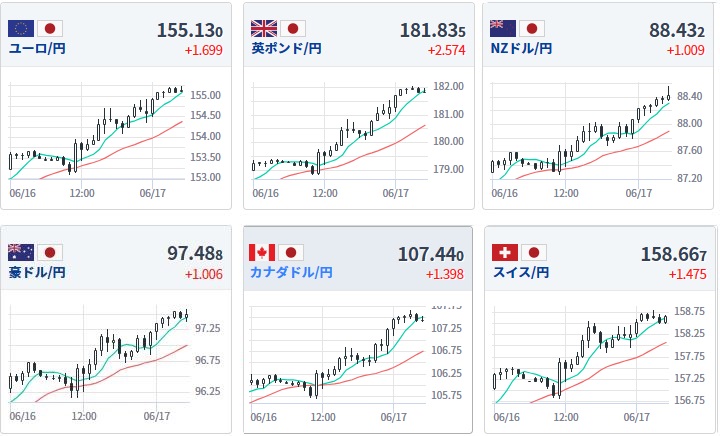

ドルとユーロのこうした動きを受けてクロス円も全般に高く推移し始めており、円がほぼすべての通貨に対して弱含む動きになっていることが確認できます。

週明けもクロス円は堅調に推移しそうで、買い向かった場合どこまでそれについていくかが大きな課題になりそうです。

6月いっぱいは同様の動きが継続しても、7月に入ると大きく変化するタイミングも到来しそうなため、利がのったポジションは欲張らずにしっかりリカクしていくという姿勢も重要です。

週明けは引き続き米国の景気動向に注意しながらのトレードか

19日月曜日は米国が休場で特記するような指標発表はありませんが、21日にはパウエル議長の定例の議会証言があるので利上げ意向について再確認するような発言があればドルが買われるチャンスになりそうです。

金曜日23日には米国の月次PMIも発表されるので、結果次第ではまた残された利上げタイミングが前倒しになるのか後ずれするのか観測が高まりそうで、引き続きドルを主体とした相場の展開が予想されます。

ユーロも7月利上げを市場が完全に織り込んだことから高止まりの相場になりそうで、ここからさらに上昇する材料があるかはわかりませんが、欧州経済指標(ユーロ圏6月消費者信頼感速報値、ユーロ圏6月PMI速報値)や、欧州当局者発言(フランス中銀ビルロワドガロ総裁、フィンランド中銀オッリレーン総裁、シュナーベルECB専務理事、ドイツ連銀ナーゲル総裁)などの発表があることから、想像以上にボラティリティの高い相場が示現しそうな状況です。

ここからの最大の懸念事項は本邦財務省がどこで円買い介入を行うかということ

重要な中銀政策決定会合をこなしたことで週明けの相場は大きなテーマを失った状態になりそうですが、その中でも最も注目されるのが本邦財務省がいつどのような形で円買い介入をしかけてくるかということになります。

昨年の場合結果的に150円を超えるレベルまでドル円は急騰しているため、昨年の最初の水準では今年は介入しないのではないかという見方も強まっています。

ただここから時間的に急激な円安が進めばまた介入を行う可能性は高く、142円台でドル円を買い向かう場合それが特に気になる材料となりそうです。

142.500円を明確に越えていけばその先ははっきりとした抵抗線がなくなることから、まずは146円前後までの上昇を想定しておく必要がありそうです。

今回また150円台に到達できるのかどうかはまだわかりませんが、相対的に見てここでドルを売って円を買う必要は実需を含めて見当たらないのが現実となるため、介入だけを期待して戻り売りをするのも相当危険で、当面は押し目買いに徹しストップロスを置くことで介入暴落に巻き込まれないようにすることが肝要です。