9月初旬、一部の海外メディアでソフトバンクグループがNASDAQの一部銘柄に大量のコールオプションを保有して、それが相場の大幅上昇につながっているという報道がでたことから、相場は疑心暗鬼の状態、ファンド勢が一斉に売りで参入することとなりNASDAQは大きな下落になり、それ以外の2つの株式指数も大幅な下落と示現することとなりました。

明けた4日も下落は止まらず、米国は7日の月曜日レイバーディで休場となったものの三連休明けの8日にはさらに米株は下がる始末で、一旦落ち着いてもまた下がるという動きの繰り返しに入りつつあります。

市場できっかけがソフトバンクのコールオプション大量買いの話だったことから、ソフトバンクグループ自体の株価も大きく下げるといった状況に陥ってしまいました。

コールオプションの大量買いについては、必ずしもソフトバンクグループが市場の最大のくじらという状況ではないのですが、すべてはこの会社のせいになりつつあるようで、相場の中での妙なイメージ付けが進むと結構大変なことになることを強く感じさせられる展開となりつつあります。

しかし、ここまでソフトバンクグループが市場で訝しがられる存在になってしまったのにはそれなりの理由があり、やはりその部分を払拭しないかぎり解決がつかないところに差し掛かっています。

今回はその点にフォーカスしてみることにいたします。

すっかり株式市場の投資会社になったのか

もともとこのソフトバンクグループとはインターネット関連の総合情報・通信企業、 1981年音声装置多国語翻訳機の発明者孫正義により日本ソフトバンクとして設立されたものです。

その後さまざまな事業展開をはかることにより、携帯電話等の電気通信事業者やインターネット関連会社等を傘下に置く持株会社となっています。

ただし、この持ち株会社の下にもYahoo関連の持ち株会社がさらに複合的に存在しており、携帯通信事業者のソフトバンクは子会社であるにも関わらず東証1部に親子上場を果たし、さらに直近では日経225の対象銘柄として親会社とともに日経平均に寄与するという、海外からみると判りにくい存在になっていることは間違いありません。

またここ数年では、この持ち株会社としてグループ企業の頂点に君臨するソフトバンクグループ・SBGが非上場の有望スタートアップカンパニー、通称ユニコーン企業への投資に特化する動きをとっており、定款は幅広く設定されていても投資事業会社へと急激にビジネスをシフトしている点もこの会社の性格を判りにくいものにしている状況です。

さらに今回のオプション売買のディールで分かったのは、一体いくらの利益が出たかは正確には判明していないものの、既存の株式市場の上場銘柄の株の売買やデリバティブ取引によるオプションを利用した株価の売買にも深く関与するようになってきており、単に未上場のユニコーン企業への投資を行っていることもこの会社の実態をより分かりにくいものにしてしまった感があります。

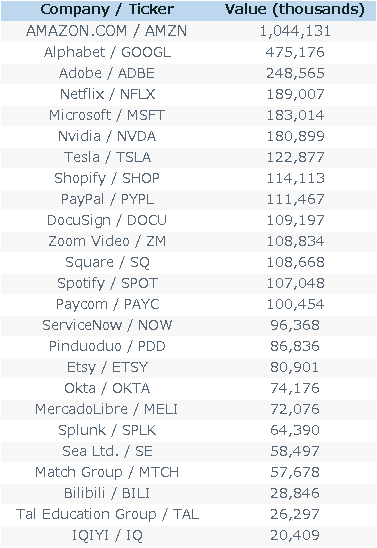

実際今年の6月時点では以下のような企業の株価を大量取得しており、決してユニコーン企業に投資する会社ではなくなっていることがみえてきます。

巨額のオプション取引から見えるヘッジファンド的業務実態

今回、既存の株主からも大きな疑問が沸き上がっているのが、こうした巨額のオプション取引といったまるでヘッジファンドのようなビジネスが顕在化していることで、国内では総株式の3割が個人投資家によって保有されていて、多くの個人投資家もこうしたヘッジファンドのような事業形態になっていることについては寝耳に水の状況になっていることがわかります。

すでに一部の投資家からは、今回のコールオプションのディールの詳細について公開説明を求める動きもではじめており、SBGを取り巻く環境は急激に変化しているようです。

実際このオプション取引は投資子会社が一手に引き受けているようですが、その中には2008年のリーマンショック時にCDS・クレジットデフォルトスワップ取引を多用して爆発的利益を得たと言われるドイツ銀行のディール担当者の残党が雇用されていると言われており、名実ともにヘッジファンド的ビジネスを中心にし始めていることがうかがわれる状況です。

しかし、多くの投資家はヘッジファンドに投資業務委託をするつもりで株を購入しているわけではなく、この国内最大級の時価総額を誇る企業のヘッジファンド化に困惑するのは当たり前で、同社の株がいきなり大きく売りで下落したのも自明の状況と言えそうです。

借金と資産の拡大という両建て手法の限界

このソフトバンクグループのビジネス手法は通常の事業会社のように、キャッシュフローの基盤を高めそれを大きくしていくなかで次なる投資エリアを探していくといったやり方ではなく、1970年代に急成長した国内流通大手のダイエーのように借金で土地を取得してはそれを担保にまた金を借りて、次なる投資を行うという借金(負債)と資産を両建てで増やしていくやり方であることが非常に気になるところです。

株価をはじめとする保有資産価格が上昇、拡大するときにはなんら問題はないのですが、株価がひとたび暴落して価値を失った場合には借金だけが残る形になり、上場大手企業といえども破綻リスクは驚くほど高まることになります。

また会長である孫氏は、保有自社株を大量に利用して金融機関から借金をしそれも投資に追加で組み入れていることから、自社の株価が下がり始めると今度は会社としての保有資産を売却して自社株買いを行うことで、追証を求められることを阻止するという一段と判りにくいアクティビティを繰り返し始めています。

すでに市場では一部のメディアがこうした悪循環を断ち切るために、ソフトバンクグループが経営陣によるMBOマネジメントバイアウトを行うことで上場を廃止するのではないかという憶測さえ飛び交いはじめています。

こうした状況はあくまで特定上場企業の問題で、時価総額が大きいく株価も高いSBGは日経平均の中での株価寄与度が極めて高いことから、状況次第では簡単に数百円の株価指数の下落を招きかねないだけに、単に同社だけの問題では片づけられないところにかしかかっているように見えます。

同社は米国をはじめ海外でも起債していますから、海外投資家の関心度も高いだけにこの先どういうことになってしまうのかは非常に注目される状況です。

コールオプションのトレードの話をきっかけにして、ソフトバンクグループは突然市場で悪目立ちする存在になってしまったといえそうですが、日経平均のためにもこのまま放置してはいられないところに差し掛かっている点が危惧されるところです。