今年の夏頃には、連日大きな騒ぎとなった米国債の2年物と10年物の金利が逆転する逆イールドの現象でしたが、足元ではこれが急激に改善されて、10年債金利が2%に迫る勢いで上昇してきていることから、こうした異常な状況は解消されることとなりました。

このサインが出ることで即リセッション、相場暴落と勘違いした向きが多かったわけですが、実は問題はこれからで過去の例をみますと、再スティープ化が進む段階で相場が大きく暴落していることから、相当な注意が必要になってきています。

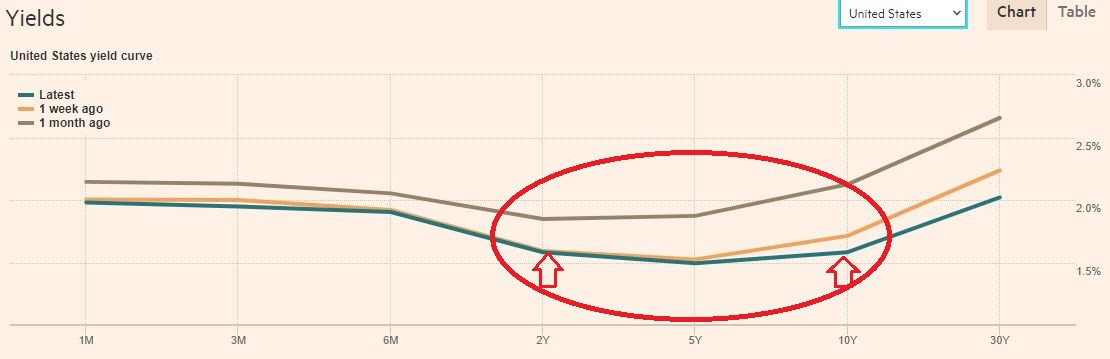

8月に出現した逆イールドは、上のチャートの通り、2年債金利よりも10年債金利が明確に下抜けしてしまい、チャートの形状もまさに逆の状況がはっきりと確認できました。

相場の大暴落は決まって逆イールドが解消し正常化したタイミング

2000年のITバブルの崩壊前、また2008年のリーマンショックの前にも、確かに米債は2年債と10年債の金利が逆転し、イールドカーブがなべ底のような形になる状況が見受けられました。

しかし、実際に相場が大暴落したのはその出現よりはるか後で、1年から場合によっては1年半近い時間が経過したところで、決定的な状況が現れています。

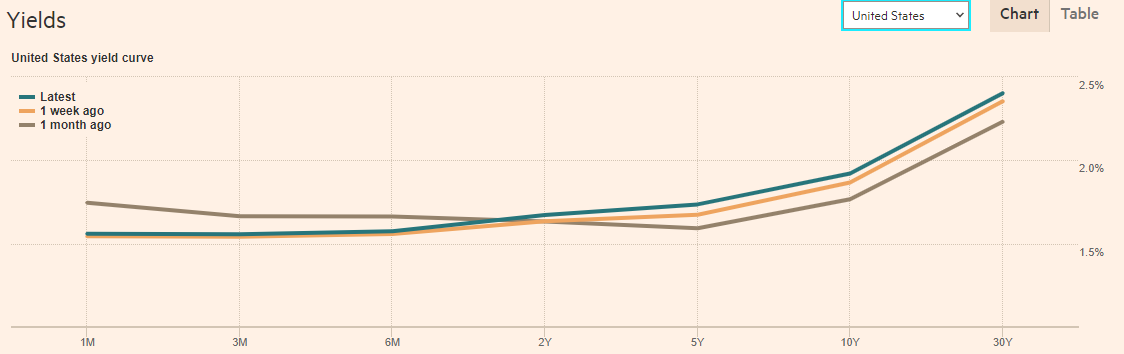

特にこの、イールドカーブが再スティープ化(短期から長期にむけて右肩上がりになる状況)が出現してからがかなり危ない状況であり、時間的経過は過去のケースよりもかなり早いものがありますが、状況がまさにそれに当たるものとなっている点には注意が必要です。

この再スティープ化が現れるのは決まって、FRBが利下げを行ってからであり、2000年も2008年もまったく同じようにFRBの利下げが始まって、短期金利が下落した段階で起きている点は注目すべきポイントといえます。

現状の10年債金利は、すでに2%に接近し始めており、債券金利が上昇しますと、今度は株価が明確に下落するという動きが発生することが心配されるところです。

今回は量的緩和継続状態であることが過去2回とは大きく異なる点

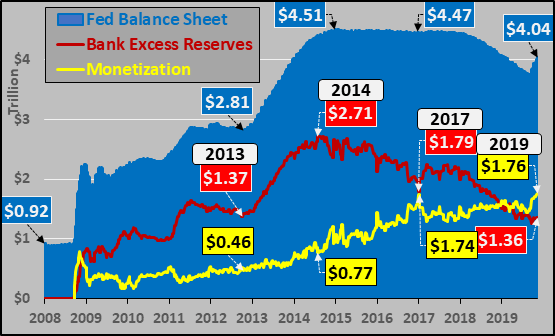

但し、過去2回の逆イールド解消からの相場の暴落と状況が大きく異なるのは、FRBが依然として量的金融緩和を継続していることです。

パウエルFRB議長は、10月から開始した月間600億ドルに及ぶ短期債の購入は頑としてQEではないとしていますが、このNot QEは事実上バーナンキ議長時代に実施したQE3に匹敵する金額規模でです。

レポ市場の安定化のために、NY連銀が行う公開市場操作OMOとは別に、これだけの資金投入が実施されているわけですから、来年2月まで資産購入が継続する以上、急激に株価が崩れるとは思いにくい状況となってきています。

ZeroHedgeに掲載された上のチャートを見ますと、FRBのバランスシートは一旦縮小されたものの、また大きく拡大しようとしていますから、少なくともこれが止まらない限りは、株式市場の暴落はなかなか起こりにくそうな状況になっていることだけは間違いなさそうです。

実際、このイールドカーブの再スティープ化は、別に心配すべきものではないという見方もでてきており、ここからの判断は結構難しいものになってきています。

ただし、現在の市場は総楽観論が急伸しており、そう簡単に相場が下落するとは思えない雰囲気が漂っています。

トランプが中国との交渉に必ずしも、明るい説明をしないと株も為替もアルゴリズムが、真っ先に動いて相場は下落しますが、それでも大きく崩れるという雰囲気はまったくしないのが実情です。

こうなると、イールドカーブの話をどうとらえるはかなり難しくなってきていると言えますが、とにかくここからの推移を慎重に見守りたいところです。

楽観相場の行きつく先は、毎回ろくなことが起きていません。

それだけは、肝に銘じておきたい状況です。