エリオット波動理論とはその名の通り、株式アナリストのラルフ・ネルソン・エリオットが戦前に生み出した理論で、実際に利用が広まったのは1960年以降と言われています。

この理論は非常に奥の深いものですが、ごく簡単に言いますと、相場には一定のサイクルがあり、値動きにもそれに応じるように、一定のリズムがあるという内容になります。

このエリオット氏は、過去のNYダウの相場の動きを細かく分析することで、一定の法則性をもって動き、その動きは何度も相場に現れることを発見しているのです。

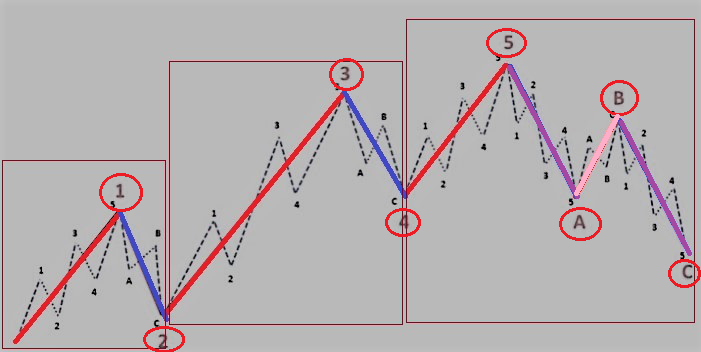

上昇5波、下げ3波というのがまさにその法則で、上昇段階では「上げ→下げ→上げ→下げ→上げ」という動きをするものの、その後については「下げ→上げ→下げ」という3つの波動を実現しようとしています。

こうしてみますと、実に単純な分析法に見えますが、リアルな相場ではこのカウントを行うことが実は非常に難しく、素人が適当にカウントを打ってしまいますと、完全に間違った使い方になることも、利用の難易度を高めている状況です。

特にこのカウントは、プロが行っても間違ったらその時点で、再度カウントし直すというフレキシブルな発想があり、人が打ったカウントなどは、なかなか信用できない点も使い勝手を悪くしています。

しかしその割には、相場の状況を説明するのにはよく登場するのもまた事実で、どう利用すればいいのかは、個人投資家にとっては大きな課題になっています。

このエリオット波動だけでは、なかなか儲けられないので、うっかり使わないほうがいいというトレーダーも多くみられますが、実際エリオット波動を使った逆張りで大儲けすることができたのは、1987年のブラックマンデーのときに、売りで相場に入ったポールチューダージョーンズ位ではないかと言われており、確かにプロの世界でもその利用は相当慎重にならざるをえない状況といえます。

この波動の特徴はフラクタル構造であるということ

エリオット波動の第一波の中には、さらに5波動が存在しており、小さな波動はずべてフラクタル構造になって、大きな1波動を形成していると言われています。

したがって、第1波動の中も5波が同じように動くことになりますから、これを読み違えてしまいますと、相場の判断は大きく狂うことになるのです。

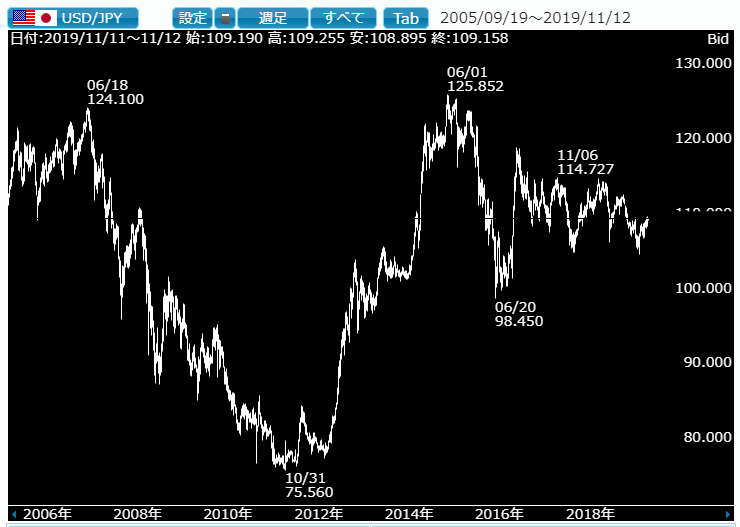

為替に目をやりますと、足元のドル円はすでにエリオット波動の5波動をつけ、下落の3波の途上で戻しているだけであるといった見方をする人も現れているわけですが、まだ3波の途中であると言い切るトレーダーも見られます。

人によって、まったく見方が異なってしまうのです。

また、NYダウもすでに5波動目に入っているといった見方をする人がおり、こちらも人によって同じチャートのカウントは、実にばらつくことになってしまうのです。

実際の利用はかなりむずかしい

実際に、ドル円週足の長期のチャートを見ますと、どこが基点なのかをまず決めないことには、5波を割り振ることはできませんから、人によってエリオット波動のカウントは、かなり異なるものであることは容易に理解できる状況です。

こうなると、自分の都合のいいようにカウントを打ってしまいますと、本当に大きな間違いをおかしかねないことになりますので、素人が見様見真似で利用するのはかなり危険なものと言えます。

エリオット波動理論で、大儲けできたトレーダーが少ないというものも、今さらながらにうなずけるものがあるというわけです。

ファンダメンタルズの状況を、大きな枠組みでテクニカル的に分析するという意味では、かなり使い勝手のあるのがエリオット波動ですが、どうも絶対ということではない点には注意が必要です。

個人投資家が利用するなら、あくまでも参考程度に抑えておくことが重要になりそうです。

また、政治や地政学リスクなどを含めて、ファンダメンタルズはよりテクニカル的には、想定できないような動きをすることもありますので、過信は禁物です。

足元の相場状況では、不透明感が漂うことからトレーダーとしては、どうしてもテクニカルの裏付けが欲しくなるものですが、こうしたツールは自分の都合のいいように解釈するのに使ってしまいますと、無残な結果しか残りませんので相当注意することが必要なようです。