直近の米株三指数は強烈に上昇しており、素人目には完全にFRBが引き起こした中央銀行バブル相場なのではないかと思われるわけですが、米系銀行のストラテジストは必ずしもバブルではないとしており、相場はまだまだ上昇することを示しています。

こうした見方はにわかには信用できないものがありますが、確かに株価が大きく崩れそうな気配は全くないのも事実で、ここからどういう材料が米株相場を反転下落させることになるのかが非常に注目される状況になってきています。

これでもバブルではないという見方

JPモルガンチェースのストラテジストによると、S&P500がかこのバブル状況と一致するためには今年の後半までに3700を超えるところまで相場が上昇する必要があるとの指摘を行っています。

このストラテジストの説明ではバブルは12か月ほどの順調なパフォーマンスが2年から3年継続することではじまる1年にわたって上昇が加速する時間が続くことが多いとされています。

日本における80年代後半のバブルはまさにこうした期間と上昇をしておりこのパターンに当てはまっているとされています。

しかし直近の米株相場はバブルと定義するためには上昇が最低1年は継続する必要があるとしています。

つまり昨年10月あたりからFRBの隠れQEの効果で上昇した相場が今年の秋口まで継続する必要があるとしているわけです。

この定義の説明をいくら受けても、そういうものなのかという感想しか出ないわけですが、いずれにしても企業の実態景気や収益からあまりにも乖離した相場状況が続いていることは事実であり、これがどう修正されるのか、或いは反転して相場が下落するのかが個人投資家にとっては非常に大きな問題になりつつあることは事実です。

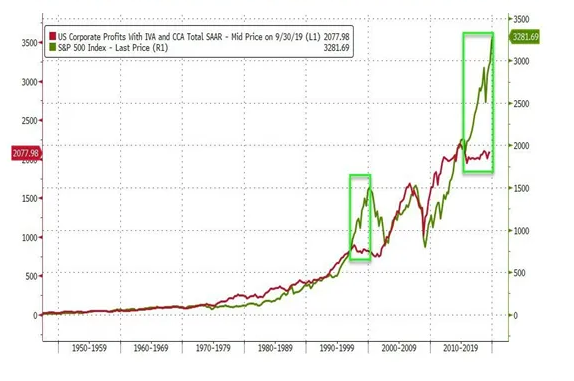

上のチャートはZeroHedgeに掲載されたS&P500の企業収益と実際の株価との乖離を示したものですが、ITバブルのころにかなり顕著な乖離を示したあと相場は大きく下落しています。

直近のここ数年の状況はそのバブル状況をはるかに上回っており、現状のS&P株価指数は企業の収益実態から大きく乖離して上方向に走っていることがわかります。

上述のバブルの定義にはまだ当てはまってはいないのかもしれませんが、現実に相場は企業収益では説明のできない高いところまで走っており、これがどこで反転下落するのかは非常に気になるものとなってきています。

FRBの資産買入が一旦終了した時がもっとも危ない

FRBが昨年10月からはじめたNot QEと呼ばれる実質的なQE政策は月間600億ドルのTビルの買い付けとなって今月も続いているわけですが、米系金融機関のアナリストはこれが2月まで続くという説や4月まで継続しその後減額、さらに6月まではこのままの金額で突っ走るといった見方をしており、どこで資産買入が一息つくのかがおおきなポイントになりかっかってきています。

当然FRB自体も自らがおこなっているこのステルスQEを終了した途端に株価は下落し、債券も売られて金利が上昇するであろうことはよく理解しているものと思われます。

それでもQEではなく短期レポ市場に資金が回るようにするための措置となっているわけですから、レポ市場金利が一旦落ち着きを見せることになれば買入を縮小するなり中断するなりという決定を下す可能性は捨てきれない状況です。

ただ、直近の株式市場はAIを実装したコンピュータによる高速取引によって維持されているわけですから、ひとたびFRBが資産買入を収束させはじめると過剰に反応して売りに転じる可能性が極めて高く、投機筋の動きが相場を大きく下落させるスイッチとなる危険性が注目され初めています。

ある程度の調整がでるとしても今のところ米株相場が暴落するような兆候は全く見られませんが、FRBの試算買入政策の変更がきっかけとなって想定外の相場の下落が進む可能性については注意が必要になりそうです。

今の相場についていくかどうかもさることながら下落の局面に巻き込まれないようにする対策が重要になってきているといえます。