2月最終週、それまでほとんど新型ウイルス起因の肺炎発症拡大を気にしなかった米国の株式市場がそのリスクを織り込む動きをし、金額ベースでは明らかに2008年のリーマンショックを上回る暴落となってしまいました。

裁量取引をしている個人投資家は、1月後半から多くの方がこの相場の下落リスクを感じていたはずですが、米株は下げず日本株もつられる動きを見せたことで相場には楽観的な空気が漂うこととなり、2月最終週になって決定的な暴落を迎えることとなりました。

週の真ん中あたりから崩れ始めて米株市場は後半に向けて大崩れとなり、NYダウは実に最高値から4000ドル以上もの下落を示現することなりました。

たしかに下落率でいいますとまだまだ過去の暴落のほうが大きいこともありますが、なにしろNYダウで言えば金額が3万ドルに近いところまで上昇してからの暴落ですから、一週間のうちのほんの数日でこれだけの下落になるのは過去にはない話で投資家の損失はすでに史上最高のものになってきていることがわかります。

このチャートを見ますと、FRBが10月に月額7兆円規模の隠れQEをはじめて相場が大きく上昇したこの4か月分の上昇部分を2月後半のたった3日か4日あまりで、そのほとんどを巻き戻して失うという非常に厳しい展開になっています。

上昇100日売り3日などと言いますが、まさにこれに当てはまるような相場になってしまったことが改めてわかります。

ドル円は完全なドル売り

ドル円も2月相場はかなり惑わされる動きになり、結果的に大きな損失を被ることになったトレーダーが多かったのではないでしょうか。

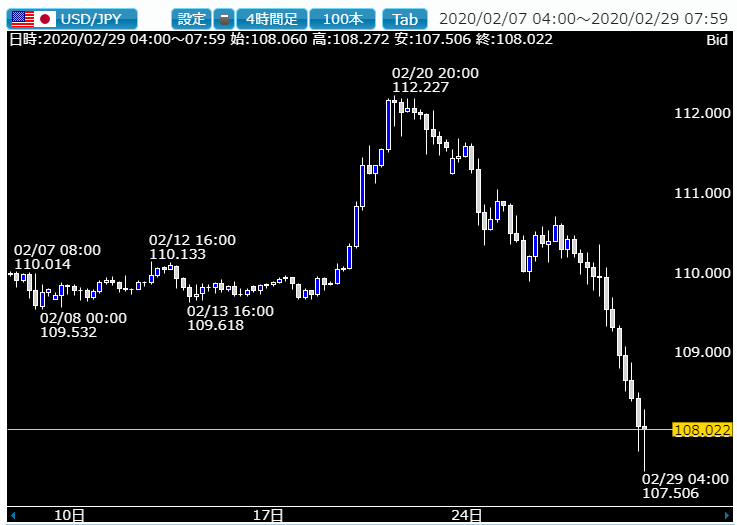

先週の動きを示した下のドル円4時間足は、112円台を抜けたところから相場が下落し実に一週間あまりで4.7円もの下落を示現させてしまうこととなりました。

とくに2月20に向けて4年も続いた三角持ち合いを上抜けしたことと、下落してもこれまでのリスク回避の円高のように大きな下落とならずに110円台で耐えていた時間が長かったのも相場にとっては方向感をかく乱するきわめてよろしくない動きとなってしまいました。

しかし週末に向けての株の大幅下落は結果的に日本売りの円安よりもドル売りの円高の方に完全に振れることとなり、結果的に大幅が下落を示現して2月の取引を終了することとなりました。

三角持ち合いを超えたということで上方向などを模索せずに高値で売って構えて居れば相当な金額の利益を確保できたことになりますが、そうした取引を最初からできた個人投資家は意外に少なかったのではないでしょうか。

国内の店頭業者のデータによれば、この間ドル円を買い向かった個人投資家は相当数に及んだようで損切や強制ロスカットを余儀なくされた方が多かったものと思われます。

先週の相場は日本売りのようにも見えましたが、ドルが売られる形になるとドル円はやはり円高にシフトすることがあらためて明確になった次第です。

週明け相場は米国内でのウイルス感染拡大次第の状況

2月相場を終えてNYタイムの終値ではダウも1000ドル近く戻しましたが、問題が新型ウイルス起因の肺炎の発症者拡大ですから、一旦戻して安心とはいかない可能性がでてきています。

為替に関してはまだセリングクライマックスにまでは至っていないことからさらに106円台、105円台へと下落するリスクがありますが、恐らく105円台を下抜けることになれば本邦のPKO部隊がそれなりに稼働して買い支える可能性は高くここまで下落するかどうかは注意しながらついていく必要がありそうです。

相場は既にテクニカル的な分析が機能しなくなってきています。

相場の最終局面では思い切り下落して走ることもありますし、急激なショートカバーで驚くほど上昇することもありえますので、ここからは慎重な取引を心掛けることが重要になりそうです。