5月8日に米国で発表された雇用統計の結果は、事前の市場予測よりは多少ましであったとはいうものの、2008年のリーマンショックから12年近く丹念に積み上げてきた雇用の回復をたったの1か月半ほどで完全に巻き戻し、さらに戦後最悪の失業率になる結果となりました。

大恐慌に陥ると社会、経済の状況がどうなってしまうのかがリアリティをもってイメージできないことから、単純に数値上の経済指標の悪化にすぎないと錯覚しがちです。

実態経済はその数値が示すほどに猛烈に悪化しているので、事前予想より多少良かったから相場が下がらなかったなどということは、冷静に考えてみればあり得ない状況と言えます。

こうした相場の異常な楽観視は見ていると実に気味の悪いものになりますが、なぜこうした相場状況になっているのかをもう少し精密に検証する必要があります。

FRBのQEインフィニティは決定的に相場を下支えする状況に

この不思議状況になる最大の要因は、FRBによる史上空前の緩和措置が相場の暴落から直ちに実施されたことがあげられます。

リーマンショック後もFRBは緩和に動いたのですが、今回ばかりはとにかく最初から出せる手立てはすべて打ち出すというかなり捨て身の政策をとってきており、QEインフィニティなどと呼ばれる無制限緩和の相場暴落直後からの実施が株式相場への資金の再流入を促し、実態経済の悪化とはなんの関係もなく、暴落からの半値戻しを実現したのは紛れもなく、FRBのこの素早い対応が大きく影響していると言えます。

本来ここまでドルを刷って市場にばら撒けばドルももっとドル安になる筈なのですが、実際にはリスク回避のドル買い需要が非常に強く、ドル円も大きくはドル安円高にならずに推移しています。

また、株価が下がる曲目では逆にリスクオフでドル円が買われるという非常に判りにくい動きにもなるようになっています。

市場がこうした状況から、新型コロナの収束が見えれば簡単に相場がV字回復すると期待していることが不思議な相場状況になる大きな要因となっていることは間違いありません。

3月に大損したファンドの多くは上昇に賭けるしかない状況

3月の暴落でかなりの痛手を被ったヘッジファンド勢は、とにかく短期にカネを稼いで穴埋めすることで損失を回収しようとしているようで、こうした勢力が取引量の少ない中で米株をIT企業中心に買い上げていることも相場を妙に回復させていることに寄与しているようです。

一部の企業の相場の上昇が指数を押し上げているのは間違いなく、またこの時期に自社株買いを再開する企業も相場の下支えに大きき寄与していることが見えてきます。

ほとんど選択肢のないファンドマネージャーが実態経済の状況は、ともかく株価のV字回復に賭けてみようとしていることはどうやら間違いなさそうで、本当にそうなると心から思っているのか良く判りませんが、イチかバチかそれに乗ってみる以外に選択肢がないことも今の相場が現れる理由となっているようです。

実態経済と株価の乖離をいつまで維持できるのかが問題

現状のFRBをはじめとする中央銀行のやり口は、明らかに再度中央銀行主体でバブルを形成し実態経済とは関係なく株価を思い切り支えて持ち上げようとしていることは一目瞭然の状況であり、1929年からの大恐慌以降の市場を見渡しても実態経済を全く無視して株価だけが暴騰した歴史などどこにも見当たらないので、どこまで今の株式相場と債券相場の堅調性が維持されるのかが最大の問題になろうとしていることは明らかです。

相場のことですから絶対ないとは言い切れませんが、これだけの景気の悪化を受けてどこで株価が実態経済にサヤ寄せしてくることになるのかは、市場にとってきわめて重要な注目点と言えます。

アナログチャート分析ではすでに6月意向がかなり危ない状況

1980年代チューダーファンドの副社長であったビーターボリッシュが考案したアナログチャート分析モデルは、今も米国の市場では非常に好んで利用されています。

市場は一定のパターンで、相場が動くことを繰り返すというエリオット波動分析の延長線上で考え出された相場のフラクタル構造ならびに相似性に強く着目した分析手法です。

AIが発展を遂げた今NVIDIAのビジュアルコンピューティングテクノロジーを駆使して、AIは過去に近似性のある金融市場のチャートを即時に探し出す作業を行っているようですが、このプロセスの根底にあるのもアナログチャートの分析手法となっているのです。

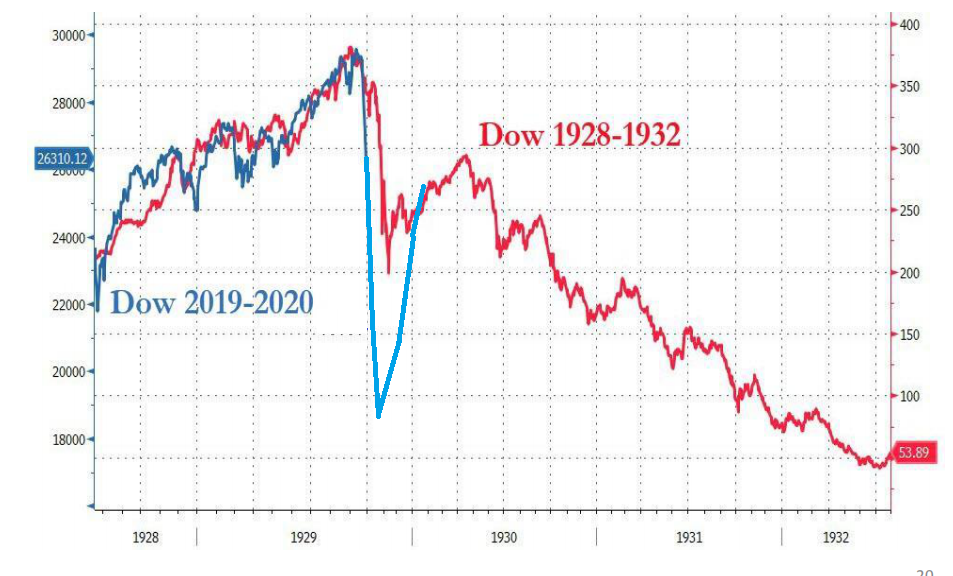

直近のNYダウの動きは1929年からの大暴落相場の動きにかなりシンクロしていることは多くの投資家が確認済みです。

そのスピード感は非常に早くこのまま今の相場が大恐慌時の動き完全にトレースした動きになるかどうかはわかりません。

仮に同じ動きになるとすれば、どうも当時の3倍速位早いタイミングでの大底狙いの暴落が到来しそうで、非常に危険な状況が到来しそうです。

1929年からの動きがそのままであれば9月以降が暴落タイミングとなりますが、3倍の速さで進行するならば、6月にそのタイミングがやってくることを気にすべき時間帯に入ってきています。

株価は将来における企業の成長と収益を勘案した現在価値ですから、先行きがまったくよろしくないのに現在の株価だけ大きく上昇するというのは既に既存の資本主義の枠組みを超えたものになってしまいます。

どこかでいきなりこの楽観相場に大きな巻き戻しがでることが非常に危惧される状況になってきています。