8月第四週に入った早々からユーロドルは市場の予想どおり下落を開始し、再度パリティ割れを起こしたままほとんどの時間をアンダーパリティという水準で推移するようになってしまいました。

23日には欧州圏のPMIが発表され、独製造業PMI 49.8(予想48.2、前回49.3)、独サービス業PMI 48.2 (予想49.0、前回49.7)、欧州製造業PMI 49.7 (予想49.0、前回49.8)、欧州サービス業PMI 50.2(予想50.5、前回50.2)とほぼ予想を上回る数字となったものの、買戻しがでても絶好の売り場と機能してしまいまたパリティ以下に沈み込む展開が続いています。

ユーロ圏の経済指標の悪化が予想されるのはむしろここからで、秋、冬の時期に向けてのエネルギー価格の高騰が危惧されており、9月以降はほとんど改善が期待できない状況に陥ることが予想されはじめています。

ECBは利上げに踏み切ったものの、こうした経済状況を勘案してどこかで一旦利上げを停止するのではないかという観測も強まっており、米国の利上げとのコントラストでユーロはさらに売られるリスクが高まることになるため、ここからは予断を許さぬ時間帯が続きそうです。

個人投資家はお目にかかったことのない水準の相場

本邦で個人投資家がFX取引に多く参入し始めたのは2003年あたりからなので、それよりも前の2000年や2001年あたりにユーロドルがどう動いていたかということを知る人はほとんどおらず、またブローカーによっては2000年頃のデータを実装していないところもあって、テクニカル分析自体が困難を極めています。

しかし数十年前の数字がどうだったかが分かっても、そこで相場のサポートラインとして機能することを期待するのはかなり怪しく、すでに多くの市場参加者が手探り状態でこの相場を眺めていることがうかがわれます。

Tradingviewのチャートで過去の数字を紐解くと、週足ベースでなんとか2000年のユーロのスタート時期からのチャートを引っ張りだすことができます。

これによると終値ベースと思われますが、2000年の10月2日に0.84911という数字が現れます。

また、翌年の2001年の5月1日に0.84551というさらにそれより安い数字が示現します。

上のチャートの赤い線がそのレベルで、過去のデータから見ればこの水準まで下落する可能性は否定できないことがわかります。

テクニカル的には0.9860ドル(2002年.12月02日)、0.9815ドル(2002年.10月30日)といったレベルがサポートレベルとされていますが、すでに22年も前の話なのでここで相場が止まるかどうかはわからないため、一応の参考値として考えるしかないでしょう。

今後、この水準で推移する時間が増えるともう少し精度の高いサポートレベル、レジスタンスレベルが見えてくることになりそうですが、それにしても一瞬つけに行く程度だったはずのパリティを下抜けたままの相場が続くことになるとはほとんどの市場参加者が想定しておらず、驚きの相場はまだまだ続きそうな気配です。

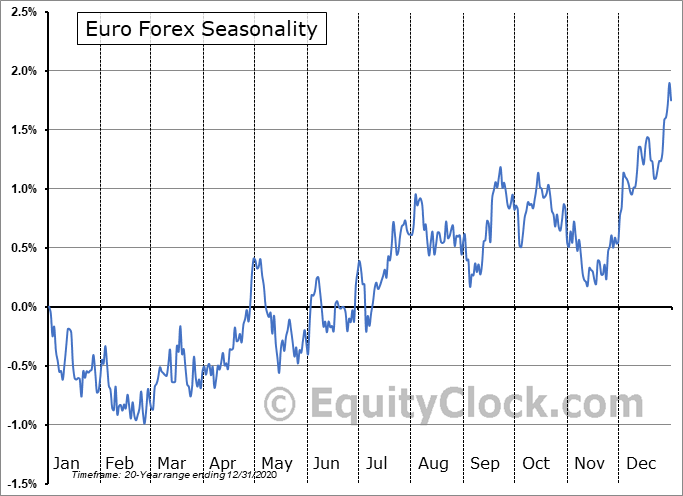

シーズナルサイクルで言えば年末に向けてユーロは上昇だが

過去20年あまりの相場の動きを累積したシーズナルサイクルで見ると9月10月はユーロは比較的強含み、11月に一旦押しを作ってからは年末に大きく上昇するのがひとつの形になっていますが、今年はすでに7月、8月からこのサイクルを完全に外れた動きをしており、果たしてこうした動きが戻ってくるのかどうかにも注目が集まります。

ユーロ安ということになるとユーロ円も頭の重たい動きをするので、本来はドル円にも相当な影響を与えることになりますが、ドル円自体は米債の利回りとかなり強力な相関を持って動き始めているので、ここからは通常の相関性と異なる各通貨ペアの動きが示現することにも注意しなくてはなりません。

EU圏は結果的にロシア・プーチンの策略に完全にはめられるかたちで天然ガス供給がままならないことによって、凄まじいエネルギーインフレと景気後退のダブルパンチに見舞われようとしています。

それは冬が近づくにつれて酷くなると予想されているだけに、ユーロドルが過去の底値水準をさらに下抜けるといった異常事態に追い込まれることも十分あり得そうなので、よほど確信がもてない限り買い向かうのは難しい状況が続きそうです。

ユーロ始まって以来の危機を我々は目の当たりにしていると認識できる状況です。