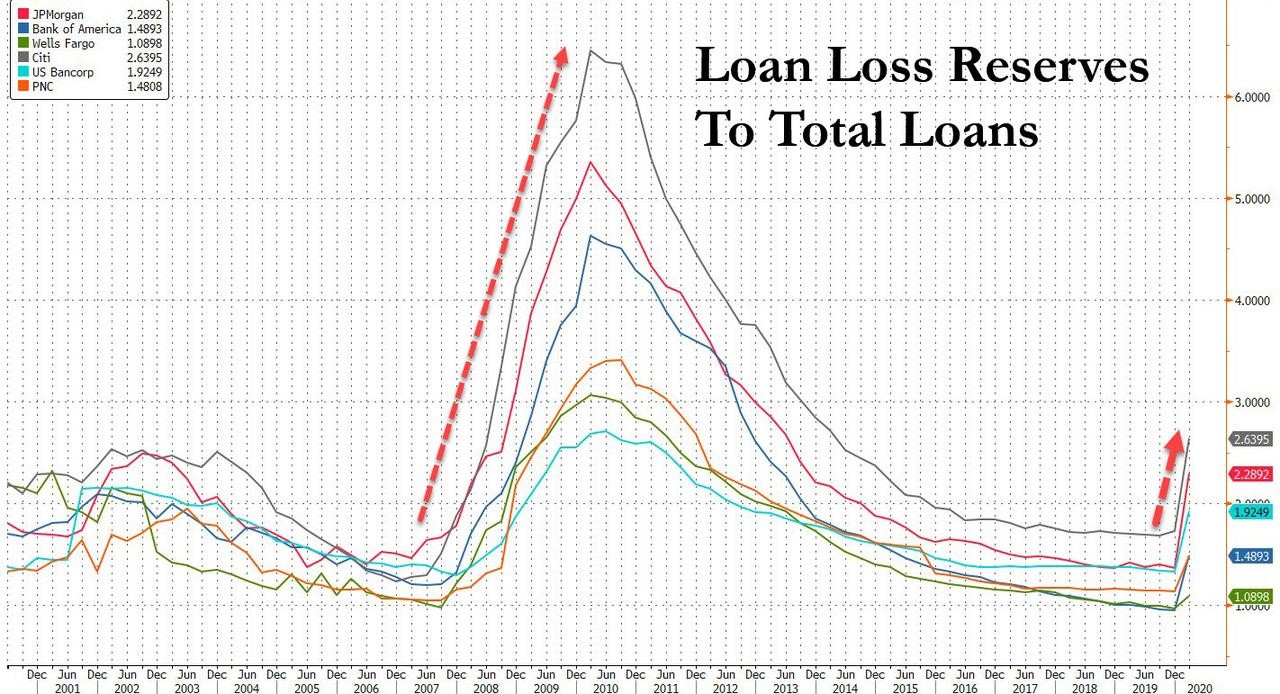

FRBが無制限QEを実施し、当面コロナの影響でBBB格の適格債から格下げになったBB格級の社債、いわゆるジャンク債でも買い支えると表明したこともあり、CLOなどの市場は比較的落ち着いた状況になっていますが、米国の銀行はここからの企業のデフォルトに構える姿勢を強めており、各銀行は貸し倒れ引当金を大量に積む動きに出ていることがZeroHedgeに掲載されて話題となりはじめています。

既にここ5週間だけでも米国の新規失業保険申請件数は2600万人に上っており、5月8日に発表となる米国の雇用統計については非農業部門雇用者数が前月比マイナス2000万人、失業率は15%といった猛烈な予想値が平均になっているほどで、これは明らかに1929年の大恐慌並みの失業率を示現してしまいそうです。

株式相場や債券相場とは裏腹に、実態経済は驚くほど悪化している点を金融市場がここからどう吸収していかれるのかはかなり大きな問題であり、ややもすれば乖離を埋めるためのさらなる相場の暴落というものも十分に想定しなくてはならないところに差し掛かっている感があります。

米国は政権、FRB総出で社会主義を目指すつもりなのか

トランプ大統領はCARES(コロナウイルス支援・救済・経済保障)法の成立で、本人は図らずもかつてのフランクリンルーズベルトの政策のようにかなり社会主義化したものを次々繰り出そうとしています。

またFRBもQEインフィニティ、無制限QEの実施でコロナ以降に格下げになった債券はBBB格級から落ちたBB格級のいわゆるジャンク債でも買い支えを実施しようとしており、すでに国をあげてかつてのソビエト経済を目指すかのような動きを顕在化しつつあります。

100年に一度しか起こらない危機的な状況なのであらゆる手立てをつくして経済を支えるということですが、こうしたやり方はたしかに株価を一時的に支えることはできても、すべての企業の破綻を食い止めることができないのはもはや明白であり、FRBのかつてないようなこうした社会主義化したかのような政策が本当にワークするのかがここからの大きな注目点になりそうな状況です。

ウォール街は完全にFRB依存の姿勢に

多少なりとも金融の知識のある個人投資家ならば妙に株価と債券だけ高く、実態経済ははるかに下の方に落ち込んでいる、いわゆる乖離状態に少なからず疑問をもつはずです。

しかし、米国のウォール街のマネージャーはとにかく相場の再上昇にほとんどが賭けているようで、どうせ失敗しても職を追われるだけなら暴落を危惧するよりも相場上昇のほうに乗ろうとする向きが非常に多くなっているようです。

こうした考え方はヘッジファンドのマネージャーにも浸透しているようで、市場参加者の多くが株高再来に向けて買い向かっているというなんとも危うい雰囲気がかかまりを見せています。

たしかに主要国の中銀がかつてないレベルの緩和に乗り出しているので、新型コロナさえなければ確実にバブルが最大し余剰資金は株式市場になだれ込んでくるのは間違いなさそうです。

ただ、今回の経済危機は完全に実態経済の大幅下落からスタートしているので、しかも失業者のレベルは尋常ではありませんから、すぐに景気が大きく戻るとは考えにくいものがあります。

金融危機の枠組みではじまったリーマンショックでさえ株価がもとの軌道に戻るには2年の歳月がかかっていますし、経済状況の悪化としては今と非常に似ているとされる1929年の世界恐慌でも株価が下落から回復するまでに3年の月日がかかっています。

それを考えると、3月一回の暴落だけで新型ウイルス感染の収束からすぐに景気もV字回復で株価も大きく戻ると考えるのはあまりにも楽観的すぎるのではないでしょうか。

次の暴落がいつ起きるかは全く知る由もありませんが、二番底もしくはこれから大底を探る動きがでることは十分覚悟しておく必要がありそうです。