今年もいよいよ残り三週間弱ということで、重要イベントを消化した市場は既に米国を中心としてお休みモードに突入しているようです。

25日のクリスマスにむけて北朝鮮が自称人工衛星、中身はICBMを発射するのではないかというよからぬ噂も飛び交っており、年末相場はまだまだ安心して見られない状況ではあります。

市場の関心は2020年の米国大統領選挙に合わせて、株式相場が今の高値を維持し続けることができるのかどうかに集まりつつあるようです。

すでに、米株が下がらないとドル円もほとんど下がらないという特殊な相場状況に入っていますから、来年の米株の推移というものはきわめて重要です。

そこで若干気が速い気がしますが、来年の米株相場が一体どうなるのかについて考えてみたいと思います。

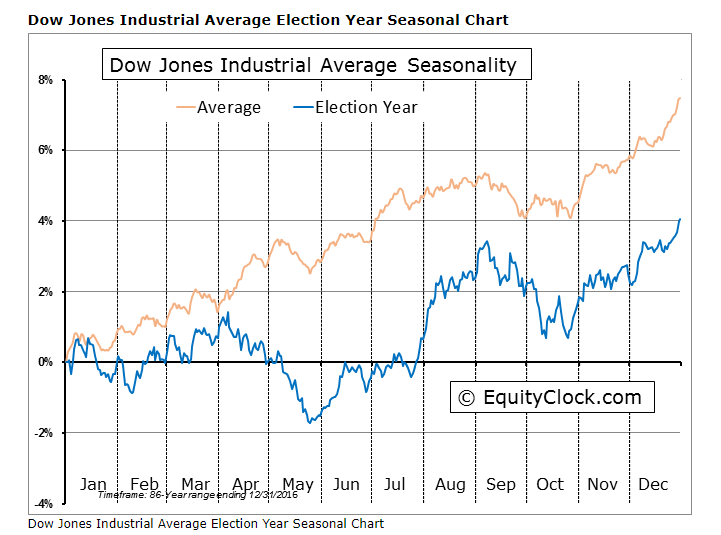

大統領選挙年は株価はそれほど振るわないアノマリー

ごく一般的な過去のデータに基づくアノマリーですが、米国の大領領選挙年の前年という米株相場は、かなり上昇するということが過去20年以上のデータをもとにすると明確に表れているとされており、今年もそれにぴったり合うような相場展開がされています。

もちろん完全雇用が実現している中で、減税や利上げから一転利下げをするといった動きをしているわけですから、大不況時におけるニューディール政策のようなことをそのまま持ち出している中で株価が下がるわけはないわけですが、それでも2020年がこのまま続くのかどうかは多くの市場参加者が不安に思っている大きなポイントと言えます。

上のチャートは過去の大統領選挙年とNYダウの同時期の動きの平均との比較になりますが、残念ながら選挙年は通常の年の平均の相場の動きよりも前半にかなり低迷し、Sell in Mayと呼ばれる時期は通常の年よりもかなり下落することがわかります。

もちろんこれは過去の数字の平均値にすぎませんから、トランプ政権の2020年がこのまま同じ形を辿るかどうかは全くわかりません。

しかし、過剰な金融緩和政策を行ってきたわけですから、さすがに材料出尽くし感は強いはずで、むしろここまで上昇した相場が維持できるのかどうかのほうに市場関係者の心配が集まるのは実に納得できる話といえます。

FRBの隠れQEは2020年6月まで継続

年末の米国における短期のレポ市場の需給のひっ迫が起こるのではないかという心配も聞かれていますが、FRBは現状のNY連銀の資金供給と10月からの月間600億ドルに及ぶTビルの購入による隠れQEに、さらに状況次第で短期債以外の債券の購入を年内に始めるのではないかといった憶測が飛び交いはじめており、事実上のQE4が年内に始まるとみる向きもかなり増えてきています。

こうなりますと、少なくとも米国の株式市場は簡単に崩れることはなさそうで、為替もこれがベースとなる限りそれほどドルは売られない可能性が高まりそうです。

トランプがドル安を強く志向する可能性は捨てられない

ただし、株価は上昇しても為替でとりわけドル円が上昇するかどうかは別問題であり、特に大統領選を意識してトランプが積極的にドル安を志向する発言をした場合、もっとも先にスケープゴートにされかねないのが円の存在ですから、ドル円が米株の上昇について上昇すると期待するのにはかなり無理がありそうです。

一旦米中の貿易協議の第一フェーズが決着を見たことで、米国の風向きが円の実質実効レートの安さに向いてくるリスクは相当ありそうです。

実質実効レートでみると、1980年代の200円から270円位に近いとされる円の対ドルレートに大きな巻き戻りが出るリスクは特に大統領選年では注意する必要ができそうです。

ご存知の通り、ここ40年あまりドル円のレートというのは、つねに政治に翻弄されてきた歴史を持っていますから、チャートで見て青天井に見えても、そう簡単には上昇しないことは肝に銘じる必要がありそうです。

米国は円の水準について、これまで具体的な水準を口にしたことはありませんが、実質実効レートの改善ということでいいますと、恐らく1ドル100円では済まず90円、80円以下といったものを要求される可能性が高いだけに、この部分については楽観は禁物の状況です。

相場の先行きは誰にも分らないのが現実ですが、特に2020年に関しては、あまり楽観的な見通しを立てないことが重要になりそうです。