5月11日からの一週間はどの通貨ペアも大きな動意は得られず、方向感のない動きに終始することになりました。

新型コロナのロックダウンはさすがにどこの国でも、60日以上継続して国民が自宅待機に我慢できない状況になっているようで、確実に感染が減っている国でも必ずしもそうではない国でも段階的に緩和をせざるを得ない状況に陥りつつあります。

しかし100年前のスペイン風邪のケースでも認識されているように、ウイルス起因のパンデミックはたった半年程度で完全収束することはほとんどなく、ここから何回か再感染が拡大することを経て収束に向かうことが考えられています。

今の仕方ない経済の再開が新型コロナの第二波感染を引き起こすリスクは高そうで、決して予断を許さない状況が継続中です。

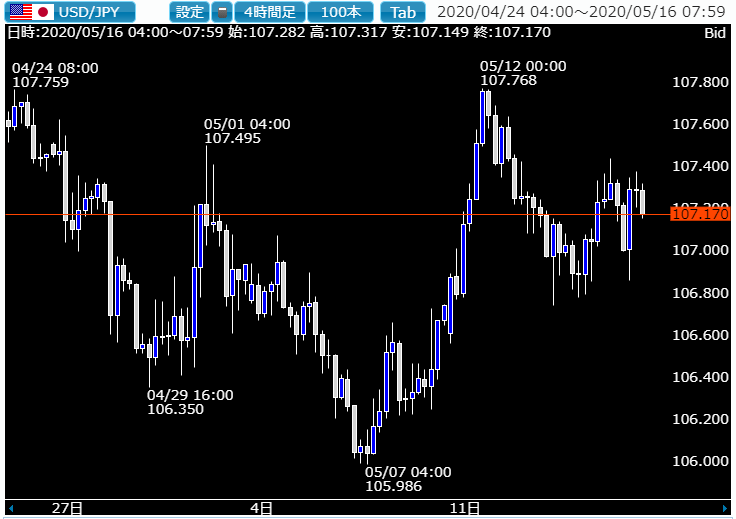

ドル円は連休が完全に開けた12日に大きく上昇し、107.768円という108円一歩手前まで上昇する場面がありましたが、すでにGPIFと思しき機関投資家がドルを今年17兆円分近く外債投資に回すことが決まっていることからドル買いに動き始めて居ることが考えられ、ここからは下落すれば随時買いが出る可能性が高まりつつあります。

17兆円分のドル買いというのはかなりのボリュームになりますから、どの位最初に買い付けていくのか次第にもなりますが、このオーダーが出続けることになると下値は相当堅い可能性も高まります。

ただその一方で、本邦生保勢は米債の金利が著しく低下していることから米債への投資を見送る姿勢を見せており、GPIFからの買いが一巡すればそれに続くドル買いの向きが少なくなることも気になるところです。

またトヨタをはじめとする国内自動車メーカーは、新型コロナの影響で極端に輸出を減らしていますので、ドル円の円買い需要が激減するリスクもありそうで、このあたりの動きが相場にどう影響を与えていくことになるのかが注目されます。

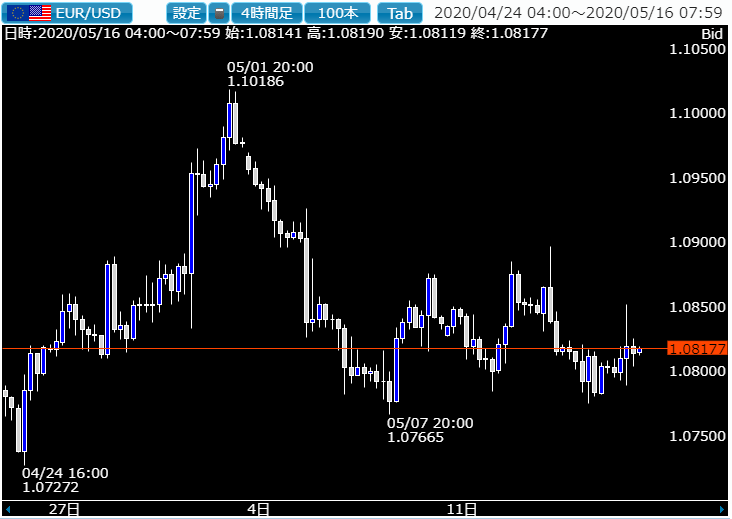

ユーロドルの方は週明けからの動きはドル円以上におとなしいもので、動意づく材料も乏しい週となりました。

決して収束が見えてきているわけではないものの、経済の再開も期待される中で新型コロナがここからどうなるのかを見据えて相場が動こうとしているようで積極的な買いも売りも出ることはなく、結果的にドル円もユーロドルも方向感のない狭いレンジ相場を継続してしまったようです。

週明けの大きなテーマは米中の対立激化か

週明け為替相場の大きなテーマになりそうなのが、新型コロナ起因での米中の対立激化の問題です。

新型コロナ感染が大きな問題にならなかった今年1月初旬の米中は、米大統領選を控えてすっかり対立が解消したかのように見えました。

しかしこの新型ウイルスをきっかけにして、トランプ大統領は国を挙げて中国を敵視することで支持を集める戦略にシフトしたようで、武漢の研究所からのウイルスの感染が大きな理由であるとして、相当な対中制裁政策を持ち出そうとしてきています。

今のところ武漢の研究所からウイルスが拡散したという決定的な証拠はありません。

米国国防省も含めて前のめりな対中けん制が始まっていることは間違いなく、ここから中国株への投資制限、米国における中国企業の上昇に対する制限や取り消しなどが起きてきた場合には、中国側が米債を一気に売り浴びせる可能性も全くない話ではなく、予断を許さない状況が続きそうです。

トランプ大統領は断交さえ口にする始末でどこまで本当なのか良く判りませんが、それなりの米中間の応酬が相場に与える影響は決して少ないものではないようで、注意が必要な状況です。

11月の米大統領選までいよいよ半年というタイミングで、トランプはさらに対中で厳しい姿勢を打ち出すことが容易に予想されるだけに、国民をたきつける形で中国に対してさらに厳しい制裁を持ち出してくる危険性は高そうです。

中国の実態経済は想像以上に悪化しているという情報も

いち早く新型コロナのまん延から回復したように見える中国ですが、経済指標上では多少の回復感が醸成されつつありますが、実際には失業率はすでに20%を超えているという話しもあり、ここからも経済が急回復する可能性がかなり低くなりつつあります。

中国の経済の大幅下落が世界恐慌の猛烈なドライバーになる危険性も指摘されており、米中の対立がその火に油を注ぎかねない点は危惧されるところです。

ポストコロナでは世界的な国々の関係がこれまでとは異なり思わぬ保護主義化に向かうこともありそうで、為替には思わぬ影響がでることも想定しておく必要があります。

週明けはそんな変化を見つめる一週間になりそうです。