早いもので今年も残り5か月で、ようやく梅雨明けしたのに既に年の後半にさしかかっています。

例年8月になりますと、株価の下落とともに為替は円高方向に向かうことが多く、豪ドルではやはり豪ドル安が示現しやすくなります。

EquityClock.comというサイトが過去20年の主要相場のシーズナルサイクルをチャートで表示してくれていますが、これを見ますとやはりしっかりとしたトレンドが出ていることがよくわかります。

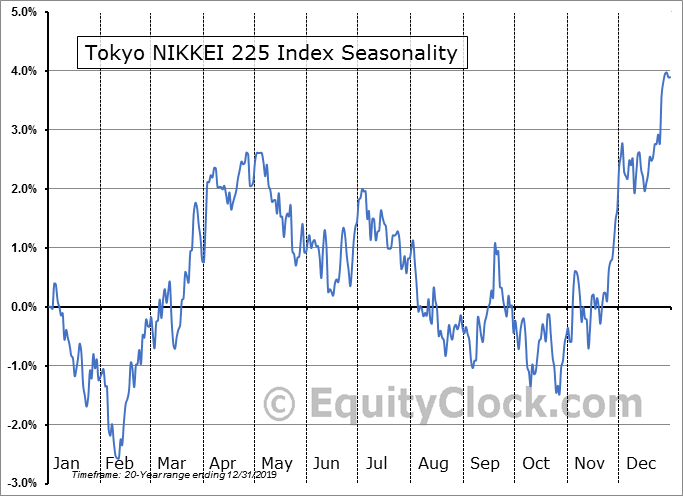

日経平均は確実に8月株安方向に動く傾向

まず日経平均ですが、過去20年では7月に上昇傾向にあった相場が8月、とくにお盆休みめがけてかなり下がる傾向にあります。

これは当然と言えば当然ですが、市場参加者が非常に減少する中で特段買いあがる材料もないと閑散に売りなしとは言うものの、どうしても低下傾向に動くことになるようで、今年も既に低下傾向にある日経平均がどこまで下押すことになるのかが注目されることになります。

ただ、秋口にかけては上昇しさらに年末にむけては大きな上昇も見込まれることから、下げたタイミングでは買いを検討することも当然ありうる状況です。

今年については米株がまったく下落する素振りを見せませんので5月、6月、7月は例年のシーズナルサイクルを全く無視して上昇していますが、8月について相関性の高い日経平均だけが自律的に下落することになるのかどうかが大きなポイントになりそうです。

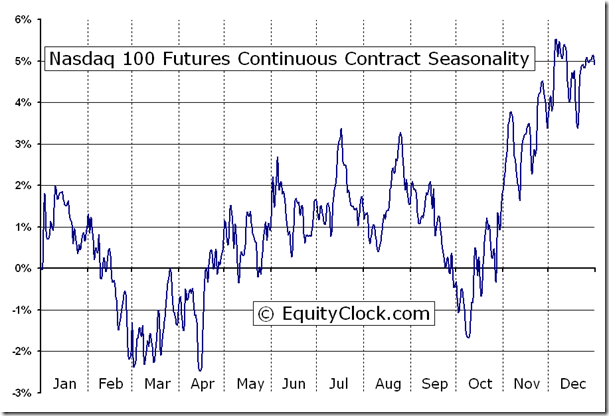

絶好調のNASDAQも本来は8月下落相場になるのが過去20年のサイクル

NASDAQも本来は7月後半から8月中旬にかけては、それなりの下げを見せることになるのが過去20年のサイクルですが、今年は史上最高値を更新中で例年のような動きがでるのかどうかは大きな注目を浴びそうな状況です。

現状ではほとんど相場を動かしているのは米国内の個人投資家と言われるだけに、一度相場が崩れ始めると一気にこうした投資家が売りにまわって出口に殺到することが往々にして起こりますので思わぬ下落が示現する可能性も否定できず、注視すべきところにあることがわかります。

NASDAQは今GAFAMと呼ばれる5つの銘柄に異常に買いが集中しており、四半期決算も比較的いいところで回っていますので大きく売られるような兆候は見られませんが、それにしても企業の業績をはるかに超える形で上昇しすぎている株価が実態にサヤ寄せするような動きになれば、この夏に想定外の下げを示現するリスクは当然残ることになりますので油断大敵です。

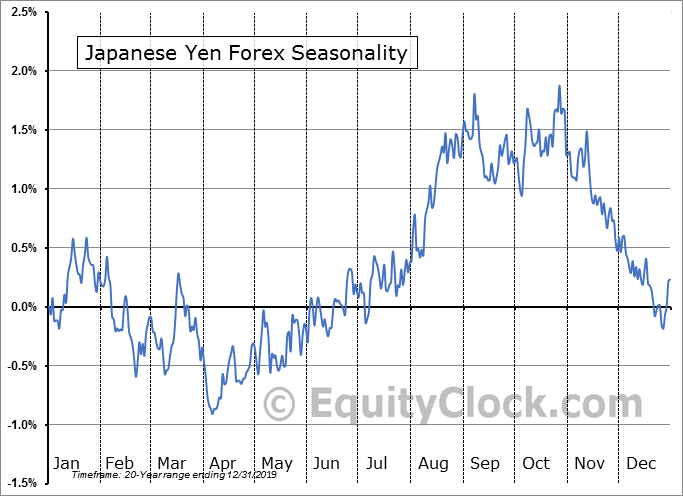

ドル円は8月確実に下落傾向が過去20年の強いトレンド

円については8月の円高は顕著で上のチャートでは上昇方向が円高になりますので8月は初旬から中盤、やはりちょうどお盆を過ぎるあたりまでは確実に円が上昇していることがわかります。

すでに7月相場では、ドル安円高が示現し始めており月末に一旦戻る形となりましたが、このシーズナルサイクルが今年もワークするとなればここから1.5%程度の円高が示現してもおかしくないことになります。

ドル円の場合、一般的には8月15日に米債の利払いがあるため利金の円転のために8月月初から為替予約でドルを売って円を買う動きが強まることが円高に振れる要素であるとされてきましたが、昨今は米債金利がかなり低く設定されているため、果たして本当に為替相場に影響を与えることになるのかどうかにも関心が集まります。

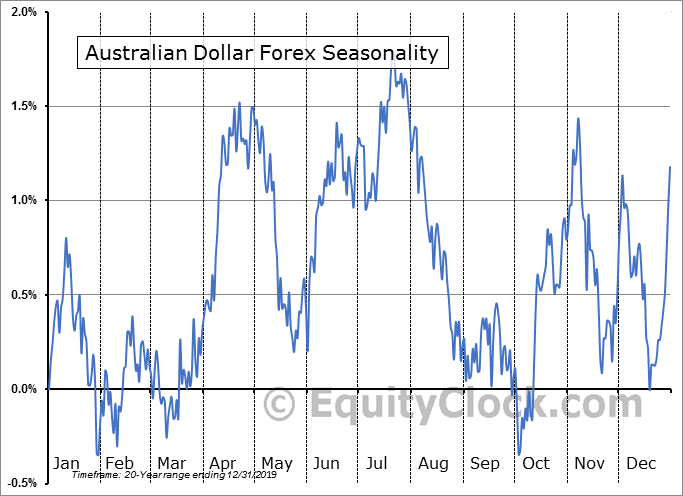

まったくのアノマリーとなっているのが8月の豪ドルの下落

理由はまったくわからないものの過去20年で75%以上の確率で下落するのが豪ドルです。

とくに豪ドル円の8月下落は定番化しており、今年もこれが例年通り示現するのかどうかも大きな注目ポイントです。

アノマリーというのは我々投資家がその理由を気付いていないだけで、本当は確固たる需給に絡む理由がある可能性がありますので、単なる習慣と侮るのは禁物です。

上のチャートでも8月は際立って相場が弱く展開しており、昨年の場合5円近く円高に触れていますのでこれが今年も起きるとなると決して馬鹿にならない値幅をとることが可能になります。

ここでご紹介しました8月のシーズナルサイクルというのは、あくまで過去20年程度の平均的な動きで確実に今年同じことが起きるとは断言できません。

しかし、需給を含めてこうした流れが出やすい材料をそれぞれの相場が抱えていることは事実であり、チャートで同じような動きになりそうな場合には意識してエントリーしてみるのも面白いものと言えそうです。

ヘッジファンド勢は今年前半投資が全く振るわなかったことからここへ来てドル安に非常に着目して相場に参入してきているようです。

ドル安をベースとした相場展開が市場参加者の少ないこの時期に示現することも常に意識して臨みたいところです。