トランプ大統領は既に決着がついているように見える中にあっても公式的に敗北を認めることはしていませんが、大規模な裁判を起こすという話しは残されているものの、事実上敗北は決定的な状況になってきています。

これを受けて金融市場ではバイデン政権で、相場が一体どうなっていくのかに関心が急激に集まりつつあります。

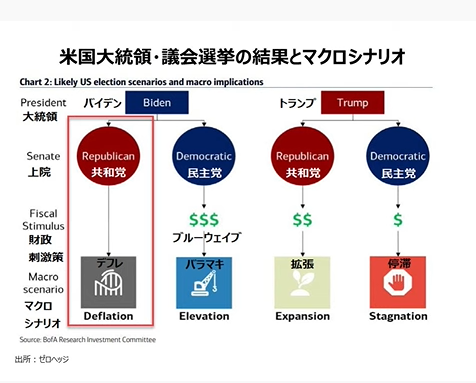

バンクオブアメリカではこの大統領選挙後の政治体制として4つのシナリオを予測してきましたが、その中の一つのシナリオへと相場が動くことが注目されています。

政権は民主党でも上院は共和党というねじれが財政出動を困難に

ZeroHedgeに掲載されたバンクオブアメリカメリルリンチの4つのシナリオのうち、確定的になろうとしているのが一番左の赤い線で囲ったもので、バイデン政権は誕生するものの上院は結果的に共和党が多数となることから、上下両院民主党のいわゆるブルーウエイブといった政権にはならず、予想以上に独自の政策実施のために必要な財政出動が実現せず、結果的に市場に資金が出回ることは限定的で、結果的にデフレに陥るのではないかといったかなり消極的な見通しが顕在化しはじめています。

また、トランプ政権で広範に実施された減税をひっくり返して、逆に増税を実施するという案も上院の共和党過半数の状態がブロックすることになりそうで、まずトランプの政策を巻き戻すだけでもそれなりの時間と労力を必要とすることが予想されはじめています。

バンカメの予想のように本当にデフレに陥ることになるのかどうかはまだはっきりしませんが、ここからご祝儀相場である程度株価が上昇するとしてもトランプ政権誕生時のような財政出動の大盤振る舞いで、株価大幅上昇相場とドル高を期待するのは難しそうな状況になりつつあります。

FRBがどのような政策を行うかにも関心が集まる

こうなるとFRBがどのような政策を行っていくかが大きなポイントになりそうです。

メディアの観測では財務長官として、元のFRB議長のイエレンや現FRB理事のブレーナードの名前も挙がっていますが、こうしたFRBとの親和性が高い人物が就任することになれば比較的政権と連携した政策を打ち出しやすくなるといえます。

逆にエリザベスウォーレンのような人物が就任した場合、相当社会主義的な色彩の強い政策を打ち出してくることが考えられ、FRBとの協調性が保たれるのかどうかにも関心が集まることになりそうです。

全体としてバイデン政権が打ち出してくる政策がどれぐらい実現可能なのかによってもここからの経済に変化が起こりそうで、先行きは予想以上に不明確になりつつあります。

市場ではファイザーの新型コロナウイルスが治験で好成績を収めたことに続き、モデルナのワクチンがさらに高い効果を発揮したことが報道されて株価はまたしても上昇していますが、新型コロナの感染収束はこれまで行ってきた非常事態対応の過度な緩和の終焉を意味することになり、コロナの収束もまた市場に大きな影響を与えることが考えられます。

連邦債務は今年年末ですでに28兆ドルの世界に

米国が抱える連邦債務は必ずしもすべてがトランプの支出によってもたらされたものではなく、オバマ政権からの蓄積によって発生した分を含めると、今年の年末段階ですでに28兆ドルという巨額な累積債務になっています。

これに新たにバイデン政権が大きな政府を目指して多額のインフラ整備やオバマケアの保険の深堀、さらに低所得者への給付などを進めようとした場合には負債はさらに大きなものになるのは確実で、完全にMMT理論の実践という状況が到来しそうな状況です。

しかし、このMMT理論の実践上リアルなケースとして語られるのは日本の失われた30年における財政出動をいくらしてもデフレが解消しなかったことばかりで、他国での実施実績が全く存在しないことも非常に気になるところです。

一部のメディアではバイデン政権の発足で強い米国が戻ってくるという見方もされていますが、強い米国、強い米ドルが実現するのかどうかはまだまだよくわからないところがあり、そうはならないという指摘も日に日に強まりを見せているのが現実です。

果たしてどういう政権になるのかは、まだまだここからのリアルな政策実現を確認しないと判断できないという状況のようです。