米国大統領選挙も一応の決着がつきBREXITに関するUKとEUの交渉も合意となったことから、今年後半に為替相場がかかえていたテーマはかなり解消されることとなり、週明け今年最後の一週間は米株のクリスマスラリーが続くのか、はたまた第四半期末、つまり年度末の相場で株式のリバランスやそれにともなうレパトリ需要などから、月末にむけて日ごろとは異なる動きが示現することに注意が必要になりそうです。

とくにポンドに関しては、BREXITに関するFTA交渉が合意になったといっても英国のサービスビジネスの根幹をなす銀行ビジネスでは、EUの各国に自由にアクセスできるような状況ではなくなることからEU圏内に部門を移す銀行も多く、ポンドで保有していた資金をユーロに替えるという作業を行うところもここから現れることが予想されます。

こうした実需の両替のような動きは、月末のLondon Fixにあわせていきなり大量に出てくることもありえますので、こうしたキーポイントの時間帯におけるユーロやポンドがらみの取引の変化には注意が必要となりそうです。

かろうじて米株はクリスマスラリー展開中

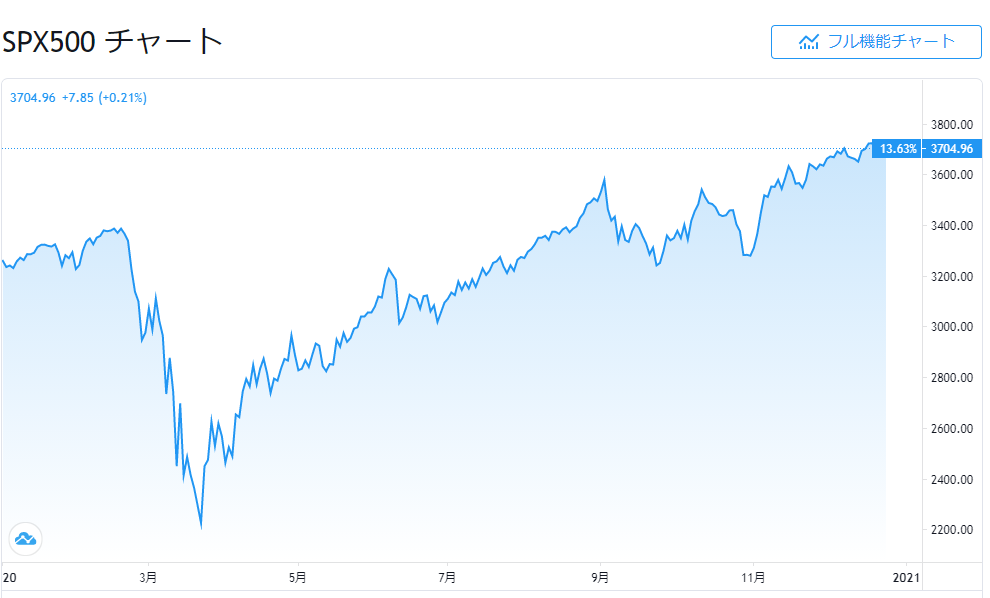

米株はクリスマスの始まるほぼ3日前から年末までクリスマスラリーという名称で相場が上昇することがよくあり、今年もじり高を保っていることから、年末に向けて一段高の可能性が期待されるところです。

通常株高はリスクオンになりやすいことからドル安の動きがでることも考えらますが、実需の需給からいいますとドル円はドルが買われやすい時期でもあり、株高でドル円も上昇という組み合わせが示現することも想定しておきたいところです。

米株よりも一時強かった日本株のほうは2万7000円の大台に近づきつつもなかなかすんなりとこれを超えられずにヨコ展開となっており、下値は堅いものの上にも上がりきらないという不思議な状況になってきています。

米国系のファンドは日本株の購入に伴ってドル円を買ってヘッジするといったこともほとんどしていないようで、レパトリで本国に資金や収益を持ち帰る場合にはドル円は買われることもありそうでこちらにも注意が必要となります。

週末はリバランスに伴うイレギュラーな売買にも厳重注意

また今年は、3月にコロナ禍で相場が大きく上げたあとFRBなどの緩和措置に加え、米国政府ではかなりの額の給付金が支給されたことで個人投資家がロビンフッドなどの手数料無料アプリを使い取引きをするようになり、もっとも大きくなったロビンフッドだけでも1500万アカウント、日本円にして1兆円近い資金が流入したことになりこれにさらにレバレッジをかけているわけで、これまでの株式市場とは全く様相の異なる展開となってしまいS&P500 もNASDAQも史上最高値を記録することとなりました。

したがって、分散投資を行う年金やファンドなどは上昇分の株式を自動的に売ってバランスをととのえる、いわゆるリバランス行為を行うことが求められており、ここから年末までの数日間売りがそれなりに出ることも予想されはじめています。

こうなるとレパトリなどで為替にも応分の影響がでることも想定されるだけに、一時的にこれまでとは違う相場の動きが示現することには十分用心することが求められる一週間になりそうです。

今年は年末といっても本邦勢が完全に不在なのは30日と31日位になりますので、その不在期間中にフラッシュクラッシュのようなことが起きる可能性は少なさそうではありますが、ポジションを来年に持ち越すような場合にはまさかの時に備えて、しっかりストップロスを置くなどの準備をしておくことが重要になります。