1月末から急に米株市場が騒がしくなってきています。

これは特定のSNSサイトのコミュニティから発振される売買情報に多くの個人投資家が飛び乗る形で大きな買いの動きが示現する様になってきたからで、プロのファンドと個人投資家の大群が仕手戦をくり広げるなどということは、これまでの株式市場では見たことのない光景ですが、それが実際に起きているのが現状です。

ゲームストップ株の暴騰で売りに回っていた中堅ヘッジファンドは、大損失を被るようになっておりSECに泣きつく事態に陥っていますが、自由な相場の原則から言えばこうした個人投資家の動きを金融号局が闇雲に止めることもできないのが現実で、銀の市場が個人投資家の買い向かいにより暴騰しはじめている状況です。

すでにその価格は8年ぶりに高騰しており、ひとりひとりの投入原資は限られていても個人投資家が結集すると、思わぬ力を発揮することがいよいよ顕在化しつつあります。

すでに昨年もクォンツなどのファンドが個人投資家の大量参入で全く儲からない相場に直面したのは記憶に新しいところですが、今年はとうとう具体的にファンドが解散に追い込まれるところまで厳しい状態に追い込まれる可能性もあり、相場から目が離せない状況になりつつあります。

個人投資家よりもファンドが優位性を誇る相場が崩壊しつつある

これまで相場のあらゆる情報は個人投資家よりもファンドのほうが圧倒的に掌握しており、資金力にものを言わせて相場の中心で投資の方向性をコントロールしてきたのがヘッジファンド勢であったわけですが、この1月末の相場ではこうしたファンドの優位性というものが全く失われる状況に陥っており、徒党をなして特定銘柄に襲い掛かり買いあがる個人投資家の軍団の売買パワーに叶わない状況が現実のものになろうとしています。

さすがにファンド勢が慌てふためくのも判るものがありますが、市場では裏から個人投資家を煽動しているプロ集団がいるのではないかといったうがった見方もでてきており、NY市場は疑心暗鬼の状況に陥りつつあるようです。

ファンドが負ければ大量の損失がでて結局相場は大暴落か

このような個人投資家の動きは法的に止めることはできないものと思われますが、その一方であまりにも市場での空売りが踏みあげられてショートスクイーズがそこら中の銘柄に起きるような事態になれば、ヘッジファンドの手持ちポジションの投げ売りがはじまり結果的に相場が大暴落する危険性に直面することとなり、これまでにないバブル相場の崩壊過程が示現するリスクが高まりそうです。

特定銘柄の空売りの踏み上げで大きな損失を被ったファンドは、確かに手持ちの収益銘柄を次々売り飛ばして換金し損失補填に回る必要がでることは事実であり、現実にマイクロソフト株はこうした事情からなんの関係のないのに売られる憂き目をみはじめています。

同様のことはテスラやGAFA全体に広がる危険性は十分にありそうで、今回のような個人投資家の動きが大きなバブル相場崩壊の引き金を引きかねない状況になってきていることがわかります。

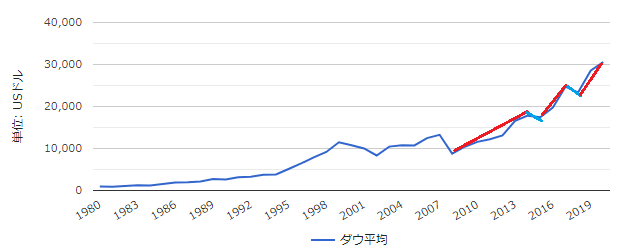

2008年以降のNYダウはすでにエリオット波動の5波動目

このロビンフッダーをはじめとする個人投資家の怒涛の動きは確かに相場を脅かし始めていますが、もう少し冷静かつ引きから相場を眺めてみますと、すでに実態経済や個別企業の業績を無視したまま株価だけが上昇を突っ走ってきたことは間違いなく、こうしたことが契機となって相場が下落トレンド入りすることも考えられる状況です。

エリオット波動分析でみますと、現在のNYダウは2008年のリーマンショックの暴落後を機転としますとちょうど5波動目にあるように見え、これが間違いなければ次の下落で下げ3波に見舞われる可能性も十分に想定されるところです。

下落するとなれば3波の終了レベルである2万7200ドル強のところまで下押しする可能性もでてきますし、それを下抜ければ2万6000ドルレベルまで20%程度の下落を余儀なくされる可能性もあるだけに、ここから当面の相場の動きが非常に注目されるところに差し掛かっている状況です。

新型コロナに起因して大きく加速した中央銀行主導のバブル相場は、何がきっかけで崩れだすのかは誰にも判らない状況で、今月の相場は図らずもかなりクリティカルな時間帯にさしかかっているようです。

為替にも応分の影響がでるのは必至で、とにかく日米の株価状況を注視することが肝要になりそうです。