足元の米株は日々史上最高値を更新中で、もはや下落は起こらないのではないかという錯覚さえ起こすような強い相場展開が続いています。

そんな中でバンクオブアメリカメリルリンチ(BofA)のセルサイド・ストラテジストが推奨する株式配分の平均値である「セルサイド・インディケーター」(通称SSI)なるものが59.4%と3か月連続で高い数値で上昇し実に10年ぶりの水準を維持していることがわかりました。

上のチャートがそれを示したもので2001年ごろのITバブルの時期に比べればまだまだの水準ですが、現状はS&P500の指数が2007年5月に大きく下落する前の水準にかなり接近しており、逆張りがワークするレベルに達していることを示唆しています。

まったく異なる上昇継続見込みを打ち出すアナリストも存在

こうした米株の高値水準が売り場に近づいているという指摘を行うアナリストがいる一方で、新型コロナが金融当局の政策環境を大きく変えたことから今後米株市場、特にS&P500は2030年までに倍増の8000に到達する可能性があるといった超強気の見通しを出すところも現れています。

バーンスタイン・リサーチのポートフォリオ戦略チームの発表内容がそれで、すでに4000を通過したS&P500は次の10年で8000にまで到達する可能性があるとしたものです。

もちろんここからリニアに上昇を続けるのか、もたつきながら上昇するのかどうかは判りませんが、驚くほど強気な見通しを打ち出す動きも市場では顕在化しつつあります。

未曾有の緩和措置が悪いノイズを消し去る状況も

米株市場は過去50年近く10年に一度は必ず株式相場が大きな下落を果たし、その循環を利用して再度上昇する局面を迎えるという、ある種の自律的な上下の振幅を繰り返すことで相場にダイナミズムを生んできたことは間違いありません。

しかしリーマンショック以降、延々と金融当局が緩和を続けてきたことで相場に暴落は起きることがなくなり、しかも新型コロナ対策で過去に例を見ないほどの財政出動と市中への驚くべき資金の提供が行き場を無くしたマネーのたまり場として株式市場に大量投入されているのは事実であり、簡単には相場が下落しない状況を形成していることもまた事実です。

市場には様々なリスク指標が開示されはじめていますが、緩和の流れがそうしたリスクの警鐘ノイズを消し去っているようにも見え、実際の相場がここから果たしてどうなるのかを予想することは非常に難しくなりつつあります。

恐怖と欲望指数ではまだまだ高値を更新する余地あり

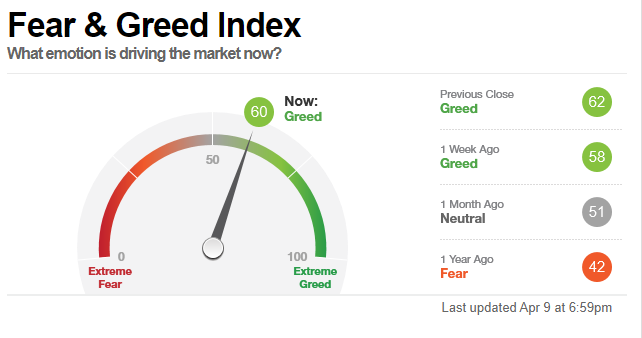

このコラムで度々ご紹介しているCNNの恐怖と欲望指数である「Fear & Greed Index」は直近では60をさしていますが、過去のケースを考えるとまだこれですぐに暴落に至るというレベルには達しておらず、今日明日で相場に大きな異変がでるとは言えないのが現状です。

こうなると一体何を見てこの先の相場を予想するのかは非常に難しくなりますが、エリオット波動の5波動目はとにかく非常に長くエクステンションすることもありますし、突然終焉することもありえますので、その見極めはかなり難しいものがあります。

市場経験が豊富なトレーダーはファーストインで人よりも早く相場にのり、最後は驚くほど早めに降りるというファーストアウトを決め込む向きが多く相場の暴落には引っかからない人が殆どだと言われます。

こうなりますとどこまで足元の相場に付き合うかが大きな問題になりますが、そろそろ危なくなってきているということだけは常に意識してトレードしていかなくてはならない時間帯に入ってきているようです。

為替は株の下落の影響を受けやすくなりますので、常にストップロスやトレーリングストップを入れるなどして大きな下落に巻き込まれない準備を日常的にしておくことが肝要です。

見極めの難しい相場はまだまだ続きそうな状況です。