7月第三週の為替相場は米国の6月CPIが前月比+1.3%、前年同月比+9.1%と、それぞれ前月5月分の同+1.1%、同+8.6%を上回ったことから米債利回りも大きく上昇し、ドルが大きく買われることとなりました。

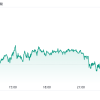

ドル円は一時139.375円まで上昇する展開となり、140円まで目と鼻の先の位置まで接近しています。

ただ、後半は利益確定売りやドル独歩高が一旦収まったことから、下落して週の取引を終えています。

毎回ですが、1日で2円近く上昇したあとは投機筋が主導の相場のせいか、ある程度リカクが出て相応の下落が伴うのがこの相場の大きな特徴となっています。

上のチャートは月足のものなので7月の確定値が示されておらず、足もとの数字よりは若干低く表示されていますが、それでもこの水準は今世紀に入ってからは一度も見たことがなく、140円を超えれば1998年につけた144.500円レベルが先行きのターゲットになりそうな状況で、レジスタンスラインの指針とななるものもほとんどないので、どこまで上昇するのかは全くわからないというのが正直なところです。

日柄的には8月はある程度まとまった調整が出やすくなる月なので、7月中にどこまでドル円も上昇できるかが大きなポイントになりそうです。

ドル円は21日の日銀政策決定会合を睨んだ動きに注目

来週21日には7月の日銀政策決定会合の結果発表が行われますが、恐らく現状ではなにひとつ変更なしで通過することが強く予想されるところです。

さらに鬼門となるのがその後の記者会見で、黒田総裁が緩和継続、状況次第ではさらに深堀りを口にすればドル円が跳ね上ることは間違いなく、なにか緩和の巻き戻しがでることを期待した投機筋の損切もでればとうとう140円を突き抜ける可能性が高まっています。

ちなみに、3月から黒田が発言すれば円安加速とアノマリーはほぼ100%現実のものになっているという重大な事実があります。

そうでなくても米債の金利が上昇しはじめればドル円は上昇軌道に乗り、今週中に140円に接近することになれば、翌週は完全にそれを突き抜けることになる可能性も考えておく必要がありそうです。

さらに7月最終週にはFOMCも控えており、利上げの幅が1%になった場合はさらに債券金利が上昇することになるので、ここから先ドルの上昇を遮るものがなく、レベル感で売ったりするのは絶対にやめるべき時間帯に入っていることがわかります。

ユーロドルは下落一服もさらなる下攻めに注意

ユーロドルは長らくパリティ水準の突破を巡って激しい売り方と防衛する輩の攻防が続きましたが、結局14日のNYカットでノックアウトOPが消滅した途端にパリティを割り込み、0.995レベルまで下押しすることとなりました。

こちらも仕掛けていたのは投機筋で、この時点でリカクが大量発生で大きくショートカバーして週の取引を終えています。

ただ、欧州圏はインフレの進行に加え経済も決して良好な状況ではなく、ECBも南欧諸国の様子から大きく上げられない状況に陥っており、来週のECB理事会の利上げ決定でドルとの政策金利差の拡大とならばまたしても下落のリスクが高まることになりそうです。

ここからユーロが大幅に値を戻すには相当な新しい材料が必要で、早晩さらに下値を試す時間が到来するものと考えられます。

7月に入ってからは円に代わってすっかりユーロがドル買いの中心的存在となりましたが、果たしてこれがどこまで続くのかにも注目が集まります。

為替市場はまたしてもドル一強の時代を迎えており、金融市場全体を眺めてみてもいまやドル買いしか投資先が見当たらないとさえ言われ始めています。

そんな中で3月から6月までは対円でのドル買いが集中しましたが、7月に入りそれが一旦ユーロへとシフトするという状況を迎えています。

ただここから日銀の政策次第では、またドル円がドル高の中心に返り咲く可能性は十分にあり、今週はその動きを確認すべき時間帯になるものと思われます。

したがって、少しでも相場の調整局面があれば買い持ちして様子をみるといった戦略の履行が必要で、実需の慢性的なドル不足を含めて、秋にかけてもドルは大きく下げることがなさそうな雰囲気が漂いはじめています。

この大きな動きは決して見逃さないようにし、迂闊にレベル感から逆張りで売り向かうというのも、よほど短期ならまだしも担ぎ上げられないように十分注意が必要です。