19日午前3時に発表されたFOMCでは大方の市場の予想通り0.25%の利下げが実施されましたが、FOMCメンバーによるドットチャートでは年内利下げなし、また2020年についても利下げがない状況となったことから米株市場は嫌気してNYダウは一時200ドル近い下げを示現することとなりました。ここのところパウエル議長が会見すると必ず株価が下がることからかなり心配されることとなりましたが、一応市場に対する配慮も忘れない発言に胸をなでおろす状況となりました。今後の利下げについては経済状況と指標の結果をみて判断するとしてまだ利下げの可能が残されていることを口にしたことや今すぐではないとしながらもQE4実施可能性もパウエル議長自身が示唆したことから株は大きく買い戻されドル円は108円中盤へと上伸する形になっています。

ただし、その直後にトランプ大統領がFRBとパウエル議長は失敗した、意気地なしであるといった厳しいコメントをツイートしていることからやはりこの政策内容はお気に召さなかったようですが、相場自体はトランプ発言には大きく振らされずに取引を終えています。

19日は日銀の政策決定会合も開催されましたがこちらのほうは大方の予想通り現状維持ということで日米欧の中央銀行の政策決定が一通り通過することとなりました。

日銀は米欧の中銀との対抗上今回マイナス金利の深堀を持ち出してくるのかと思われましたが、結局のところは様子を見る形になっているようで、消費増税後に問題があれば政策を打ち出してくる可能性が高まることとなっています。

欧州は景気悪化という大義名分があることからドラギ総裁の退任前に思い切ってできることはすべて持ち出した感がありますが、米国のここからの金融政策はかなり不透明であり、市場期待との乖離をどう埋めるかも今後の大きな課題になりそうです。

市場のFRBへの利下げ期待は減少も引き続き根づよい

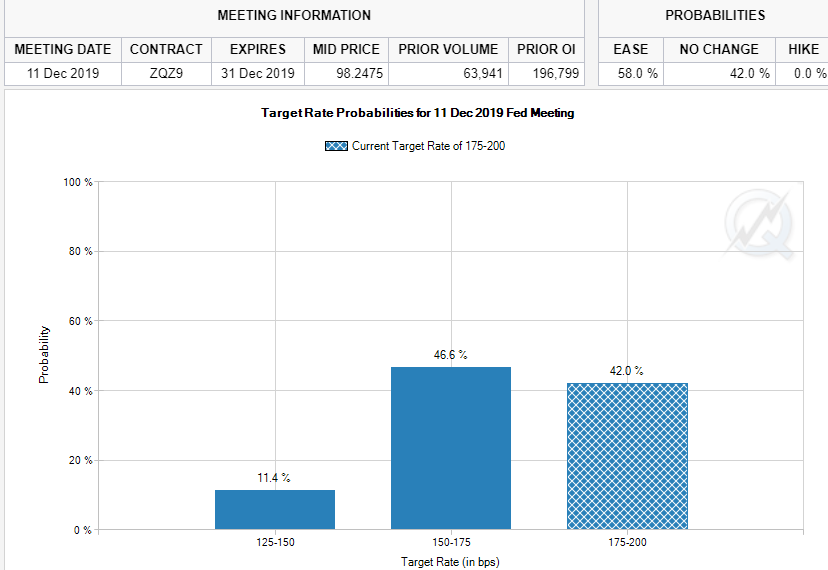

今回のFOMC終了直後のFedWatchの確率を見ますと年末までにもう一回の利下げを46.6%が織り込んでおり、さらにもう0.25%つまり今年1%の利下げを期待する向きも11.4%残っていることから、ここからは市場の期待との乖離をどう埋め合わせて対話を進めていくかが大きな課題になりそうです。

実際に経済状況はほかの国に比べればまだそれほど憂慮すべき状況ではなく、さすがに二回保険として利下げをしたものの、これをそのまま年末まで継続するということにはFOMCで投票権をもつ地区連銀の総裁にも相当異論がある状況であることが今回改めて露顕した次第です。ただ、市場が催促相場の形で利下げをさらに要求するような局面が訪れるリスクも十分に考えられ、ここからの相場がどういう方向感で動いていくのかが非常に注目されることになりそうです。

多くの市場参加者は今回のFOMCの結果に満足していない可能性がかなり高そうで、相場主導で利下げが実施されるような展開になることも十分に想定しておく必要がありそうです。

9月後半にむけては次なる材料を探す相場に

主要中央銀行の政策決定会合をこなし、相場は次なる材料を探していくことになりますが、10月初旬まで米中の通商交渉は延期になっていますから米中関係で大きな動きがでることは期待しにくく、サウジアラビアについても石油施設の再稼働による生産再開は意外に早いタイミングで回復しそうな状況であることから当面は英国のBREXITに再度焦点が当たる可能性が出始めています。10月はシーズナルサイクル的に米株が下落しやすい時期でもありますので、ここからは米株と米債の動向を注視しながら取引をしていくことが重要になりそうです。9月残りの相場は結構難しい時間帯に入り込んできているようで迂闊にポジションをもたずに様子を見るというのも一つの考え方になるかもしれません。