既に金融市場を巡る動きは、新型コロナ動向一色の様相を現し始めています。

日本国内における感染状況の把握の低さが現実に金融市場にも、猛烈に暗い影を落とし始めているのは事実のようです。

2月の段階では、日、米、英の参加国の新型コロナ対策はほぼ横並びであったにもかかわらず、米国、英国で猛烈な発症者数を記録してからの両国の対応は完全に日本を凌駕する形となっており、このままでいけば日本だけがひとり負けの状況に陥る危険性が高まってきています。

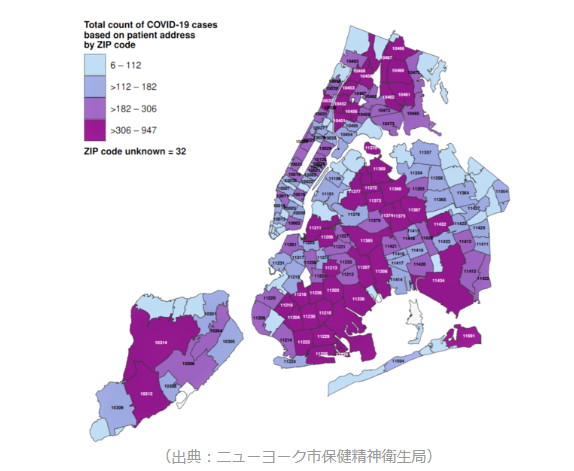

NY市の感染マップを見ると東京の状況把握の遅れは一目瞭然の状況

2月の段階では、日本と米国の新型ウイルス対応は殆ど違いがない状況でした。

しかし一気に米国内で感染者が広がり、3月になって米株が暴落し始めてから両国の対応には大きな変化が現れ始めます。

米国内で感染が急拡大したエリアは徹底した検査を実施し、どれだけの感染者がいるのかを詳らかにすることにより、その拡大をなんとか食い止めようとしています。

上のマップはNY市が公開している感染者の郵便番号コード別の分布です。

ここまで把握できて、都市のロックダウンを実施している点が東京とは大きく異なる部分といえます。

現状では検査もしない代わりにロックダウンも行わず事実上野放し状態で、収束の運は神にのみ任せるような状況が東京のみならず日本全体で継続しています。

これが継続して感染が爆発的に拡大した場合には、市民の生命の危機が猛烈に高まるのはもとより、金融市場が壊滅的な暴落に見舞われるリスクが急激に高まっていることが見えてきます。

米株との相関性を欠いた日本のひとり負け状況の示現が怖い

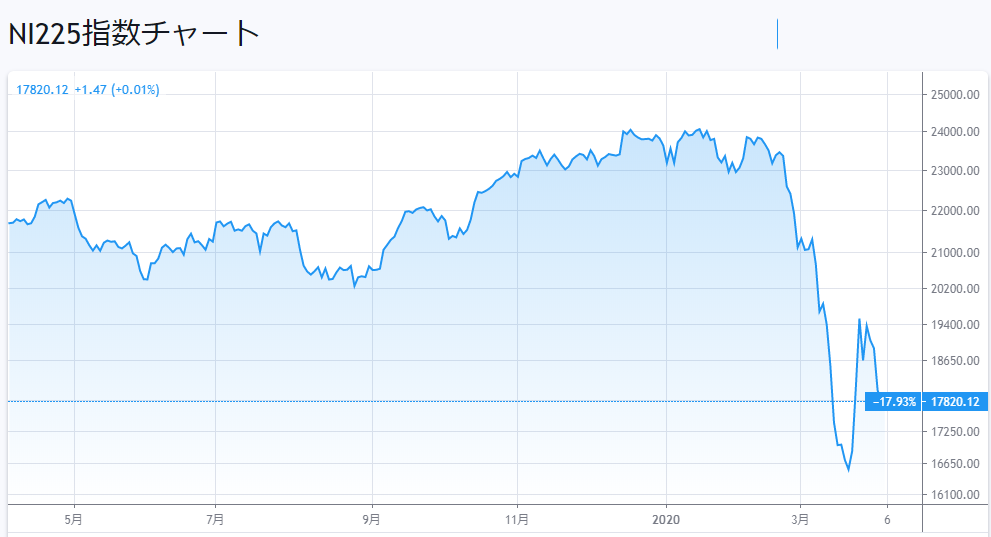

3月の日経平均はほぼ3割強の暴落に見舞われ、一旦これが底値の状況になっています。

多くの市場参加者はここから先に、2番底が発生するのではないかという恐怖感にさらされているようです。

実はこの3月の暴落が底値であったかどうかはわからないのが現状で、この先さらに厳しい暴落にさらされる可能性も高まりを見せている点には注意が必要です。

朝鮮戦争のあった1950年頃から現在に至るまでに、米国を中心とした株式市場ではほぼ15回ほどのリセッションによる相場の下落を体験してきています。

これは定期的に現れる一般的なリセッションによるもので、だいたい株式相場下落の平均は29%程度と言われていますから、この3月の米国株の暴落はそれに相関する形での日経平均の下落など現段階では、史上空前の暴落とは言い難いレベルにとどまっていることがわかります。

ただ米株の場合はあまりにもその価格が高くなっていますから、暴落率よりも暴落の値幅自体が衝撃的で非常に大きな下落感を醸成したことは間違いなさそうです。

しかし実際の暴落幅はそれほど驚くべきものではなく、2008年のリーマンショック後のNYダウの下落幅が最終的に60%を超えたことなどから考えても、3月の下落が本当に底値をつけたと断言するにはいかない状況にあることがわかります。

とくに国内株に関しますと、これまで米株との相関の中でほぼ連動するように下落を演じてきましたが、ここからは本邦の新型コロナウイルス感染起因で自律的な暴落になるするリスクが高そうで、決して安心できるような状況ではないことを再度認識してトレードしていく必要がありそうです。

最悪4月の株価の4割下げも今後想定すべき状況に

暴落率や暴落スピードでいいますと、2008年のリーマンショックや2000年のITバブル、そして瞬間下落だけで言えば1987年のブラックマンデーなどが引き合いに出されてきました。

外的要因を含めながら本邦の材料で相場が下落したというケースで参考になるのは、実は1998年という見方も強まっています。

多くの方はすでに記憶が薄れているかもしれませんが、この年は消費増税が3%から5%に引き上げられた年でした。

その後急激に景気が悪くなり、多くの労働者の実質賃金が低迷をし始め、まさにデフレがスタートした年でもありました。

さらにアジアでは広範な通貨危機が起こった翌年でもあり、ロシアがデフォルトするという非常に厳しい外的要因の中で山一証券を始めとする日本の大手金融機関が破綻を余儀なくされ、株式相場は40兆円もの真水による財政出動の実施にも関わらず、4割以上の相場下落に見舞われてしまいます。

ちょうど相場水準から考えて日経平均がここから4割下落するとなれば、1万1000円レベルにまで落ち込むことになりますが、リーマンショック後には7000円を切った時期もありました。

決してありえない下落水準ではないことを覚悟しておくべき状況です。

もちろんそこまで下落せずに終わることも十分ありえますが、ここからは最悪のシナリオを読み込んだ取引が重要になります。

為替はドル供給過剰から見てドル安円高がどこかで到来か

株価に関してさらなる暴落するリスクが高まった場合、為替は一体どうなるのかという問題が再度浮上することになります。

確かに米株の大幅下落があった3月は、いわゆる追証となるマージンコールが急激に広がって投機筋が資金を確保するために奔走し、現金化できるものはゴールドでもビットコインでもみな投げ売りするといった猛烈な状況となりました。

しかしFRBが史上空前ともいえる緩和措置に動いていますし、短期のレポ市場にも驚くほどの資金を供給していますから前回と同じ動きが単純になるとは思えず、むしろじゃぶじゃぶになったドル資金からドル安の危険性のほうが高まる可能性がでています。

また日本円で220兆円とされる財政出動に加え、さらにトランプ大統領は同額規模のインフラ投資を考えているとされています。

政府の負債も過去最高レベルを更新するのは間違いない状態で、こうした状況からも負債を軽減するために米国政府がドル安を急激に志向していく可能性は高まります。

ここから相場の暴落と連動する様に、ドル円が円高に再シフトしてしまうリスクも十分に考えておく必要がありそうです。

新型コロナウイルス起因の相場変化は市場の誰も経験したことがないだけに、ここからどうなると断言することは決してできませんが、最大のリスクを考えた相場の状況というものはあらかじめイメージしておくことが重要になりそうです。

とくに日本だけが世界の状況とは大きく乖離して相場暴落に見舞われるリスクについては、積極的に考えたくはない状況ですが、目を背けずに想定しておくことが重要になりそうです。

新債券の帝王ジェフリーガンドラックは、株式相場の再暴落が4月にも起きると非常に不吉な予想を出し始めています。

これが当たるかは別として、様々なシナリオを読み込んでおく必要がある時間帯にさしかかっています。