今週初頭、為替市場では財務省関係者の円買い為替介入に関するノイズレベルが今年最大の高まりを見せました。

一説にはすでにレートチェックも行われているといった未確認情報も出回りはじめており、昨年の介入実績を高く評価された神田財務官はいまや令和のミスター円の異名も持つようになっているようで、今年も虎視眈々と介入で評価を高める動きを狙っているとの情報が出回りはじめています。

国の資金を大量投入して行う為替介入は米国の承認さえ取り付ければ怖いものなしで、驚くほど巨額の資金を自らの判断で行える財務官のお仕事は想像以上に楽しいものなのかもしれませんが、1年も経たずにもとの水準に戻ってくるのが為替相場であり、長期レンジで見れば利上げを行わない中での介入という作業は実に部分最適な行為であることは間違いありません。

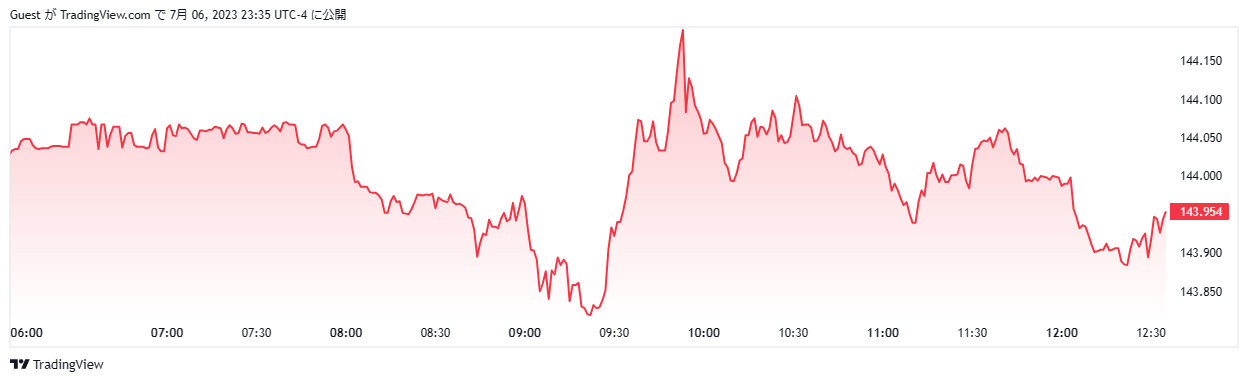

介入理由としてワークするのはスピード感であるという話はまことしやかに言われているため、今年もリアルな介入は150円に接近する相当過熱感のある相場状況ではじめて行われるのではないかといった見方もでているものの、結局為替水準が大きな材料であり、145円超の水準は足元の口先介入頻度の上昇から察する限りどうやらかなり危ないゾーンになってきているようで、今週もこのレベルを突破することが介入の引き金になるのではないかとかなり危惧される状況が続きました。

ただ、神田財務官の意気込みとは裏腹に相場は自律的に円高のほうに振れる展開が強まりを見せています。

このままでは介入に遭遇するのはまだ先の話になってきていることが強く窺われます。

ドル円は反転下落方向に進み始めている

ところが実際の相場は6月30日に145円超えとなったものの、その後は145円超とはならずここ一週間では逆に下方向に推移しそうな雰囲気が強まりつつあります。

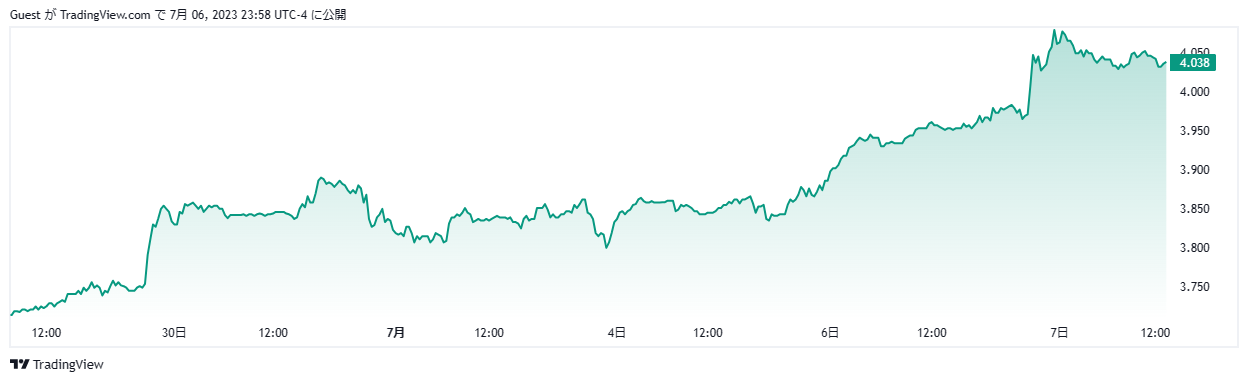

米10年債の金利はここ一週間を通して徐々に上昇を始めており、7月6日にはとうとう4%を明確に超える動きとなってきています。

しかしドル円自体はこの金利上昇の流れと相関性をもった動きにはなっておらず、むしろ下値を模索しかねない動きを示現しはじめています。

ドル円は既に4月からの上昇で13週という一定の節目を超え始めているためトレンド維持の末期に差し掛かっているのは事実で、ここからは一定の調整期間に入ることも考えられる状況です。

すでに145円までつけているため投機筋はさらにもう一段高を目指すであろうことは容易に予測できるところではありますが、日柄的に調整期間に突入することも考えておく必要がでてきているようです。

日米ともに株価の下落が始まっており、その下落がもろにドル円の価格調整に反映されはじめています。

一般的に7月から8月相場は米株も日本株も弱含むのがシーズナルサイクルのためそれほど驚く話ではなく、米債金利は上昇してもドル円は反転下落傾向で推移することも視野に入れておく必要があるでしょう。

クロス円の下落がドル円に波及しているという見方も

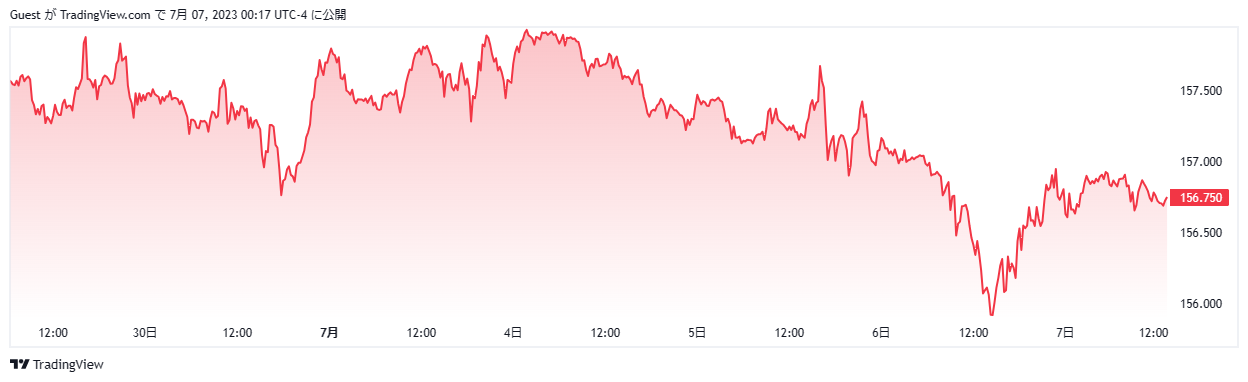

この5月、6月とユーロ円をはじめとしたクロス円はドル円とシンクロしながら大きな上昇を果たすこととなりました。

しかし7月第一週後半では軒並みそれが崩れる結果となり、とくに7月6日の東京タイムではユーロ円を中心にクロス円が一気に崩れることとなったことからドル円もまさにそれに引きずられるような形で日経平均の下落に連動して1円も下値を模索する展開となっています。

この先こうしたリスクオフ的展開が続くのかどうかはあくまで相場を見続けていないとわかりませんが、為替相場には一定のサイクルが存在することは間違いなく、今回は8月までに財務省の為替介入はないまま時間が経過する可能性も高まりつつあります。

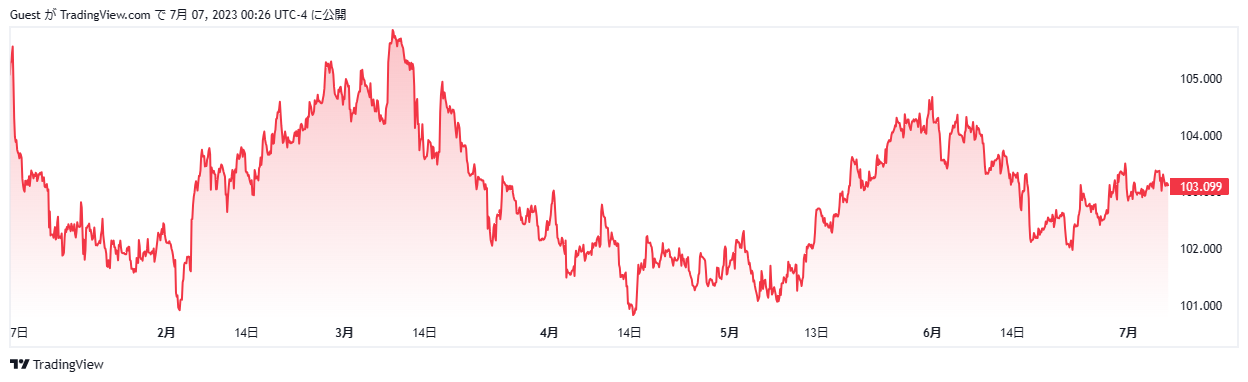

ドルインデックスで見てもドルだけが強いわけではない状況

ドルの強さを示すドルインデックスチャートで見ても、過去14週間以上一定の強さを維持して上昇トレンドを示現してきたドル円に比べるとすべての通貨に対してドルが強いわけではなく、ドル円だけが非常に特異な動きをしてきたことが改めて理解できます。

相対的な力関係からいうとドル円は調整局面に入っても凄まじく下落する場面に遭遇することはなさそうですが、140円割れ程度まで下に押込むことはありそうで、下落が一息つくところまでは迂闊に押し目買いで参入するのは避けるべき時間帯になりそうです。

シーズナル的には8月末から9月にかけてはドル円再上昇のタイミングもありそうで、そこまでは相場の先行きを断定せずに柔軟なトレードを心がけたい状況になってきています。