3月の日銀政策決定会合で、ETFの買い入れを正式に終了させた日銀ですが、足元では日本株の売りに専念し始めており、ここから保有ETFの売却を行うのかどうかに市場の注目が集まりつつあります。

日銀は簿価ベースで37兆8372億円のETFを買い入れており、時価では73兆円にも達しています。

これまで黒田前総裁が、株の価格を人工値付けすべく紙幣を刷り買い入れを行ったことで、約36兆円もの含み利益を持ったことになります。

もちろん国債の買入れでは大きな含み損を抱えているため、その一部は相殺されますが、結局のところアベノミクスにより株式市場で最も大きな利益を得たのは、日銀であったことが明らかになっています。

日銀がこの10年で買入れたETFは、日経平均ベースで実に5000円以上の高下駄を履かせる効果を持ったとされているため、これを売り始めた途端に大きく崩れ出すことも十分に考えられる状況です。

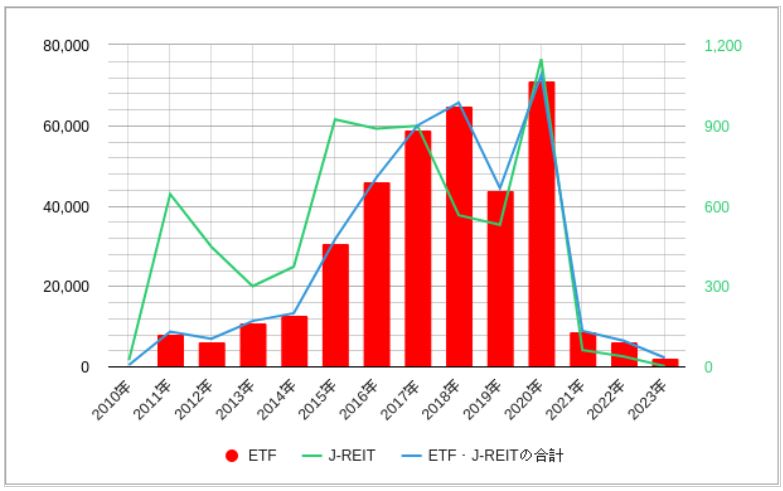

2020年以降日銀によるETF買いは激減していた

以下のチャートは、年間ベースでのETF買入額の推移を表した表で、株価が上がり始めた2021年以降、買入れ額が激減していることが分かります。

ETFの買い入れが終了し価格の支えがなくなったことは、市場にとっては不安要素になりますが、ここ3年以上、株価維持のためには機能しなくなっていることが分かります。

したがって、今後日銀によるETFの買い入れがなくなっても、それほど大きな影響はなさそうですが、唯一大きな問題となるのが、日経平均価格の高下駄問題です。

仮に日銀が37兆円超えのETFを購入していなければ、日経平均価格の水準は現状より少なくとも5000円ほど低い3万5000円程度にあるはずです。

そのため日銀が保有ETFを売るようなことになれば、株式市場に相当な影響が及ぶことは避けられず、多くの専門家が売り減らしは不可能との見方を強めています。

最大の問題はいつどのようにETFを売却するか

日経平均が4万円超となっても、簡単には売れないとなれば、市場ではこのETFを保有期間規制付きで国民に配布してみてはどうかという極端な意見まで飛び出しています。

市場に影響が及ばないよう配慮するのであれば、年間の売却額は3000億円程度となり、すべての売却が完了するまでには、240年という気が遠くなるような年月を要します。

また、10年間で強引に保有額をゼロに減らすのであれば、年間7兆円もの売り注文が入ることになり、株価の下落は避けられません。

そもそも中央銀行が無理やり作り出した人工値付け相場ですから、どこかでそのツケを払うことになるのは始めた時から分かっていたはずです。

一方通行で出口を見越さずに始まったこの政策は、今後日銀の運営正常化を巡って大きな足かせとなりそうです。

90年代後半の日本では、都市銀行の負債減らしに「バッドバンク」が設立されたことがありました。

バッドバンクとは、公的資金を使って金融機関の不良債権を買い取る資産管理会社で、今回も

このやり方を真似てETFを第三者機関に移行してしまう可能性も考えられます。

この方法ならば、直接日銀が保有ETFを売ることにはならないため、市場の影響も低減されそうです。

いずれにせよ、37兆円超えのETFを売却するということは、日経平均の上値はここから簡単には上昇しないことを示唆しており、処理する方法によっても株価に与える影響は異なるものになりそうです。

米株に起因した相場の大暴落でも起きてしまえば、ある意味決済は簡単になりますが、全値戻しとなり利益が完全に失われてしまう可能性もあります。

過分に保有している日銀資産と言えば、市中に出回っている既発債の約6割以上を日銀が保有しているという事実も驚きです。

中央銀行による過度な相場コントロールが、いかに大きな影響を市場に与えず終息に向かうのかは、今後きめ細かい議論が待たれるところです。