市場がこれまでにないほど注目した11月のFOMCですが、市場が事前に期待したハト派的、楽観的見通しにはならなかったようで米債金利は再び上昇、ドル円もそれに相関するように上昇し、米株3指数は大幅下落という展開になりました。

パウエル議長のハト派発言を期待する向きがなぜここまで増えてしまったのかはわかりませんが、市場が窮地に立たされればFRBがなんとかしてくれるという参加者の楽観的期待は今回も叶わぬものとなってしまったようです。

FOMC声明自体はそれほどタカ派ではなかった

11月3日午前3時に発表されたFOMCの声明では、まず75ベーシスポイントの利上げとなったことから大方の市場予測通りの展開となりました。

そのため発表直後はドル円も売られ146円割れまで下落することとなりました。

声明の主な内容は以下の通りとなります。

・最近の消費と生産の指標は緩やかな伸びを示現。雇用はこの数カ月堅調に増加し、失業率は低いままの状況。物価上昇率は新型コロナ感染拡大に関連した需給の不均衡、食品・エネルギー価格の高騰、広範におよぶインフレ圧力を反映して高止まり。

・ロシアによるウクライナ侵攻が人々と経済に甚大な打撃を与えている。侵攻と関連する事象がさらなる物価上昇圧力となり、グローバルな経済活動の重荷となっている。FOMCはインフレリスクを強く注視。

・FOMCは雇用の最大化と長期的な2%のインフレを目指している。こうした目標を支えるため、FOMCはFF金利の誘導目標レンジを3.75~4.00%に引き上げることを決定。誘導目標レンジの引き上げ継続が適切だと予測。

・将来の利上げペースを決めるにあたってはFOMCは累積した金融引き締め、金融政策が経済活動やインフレに影響を与える時間差、経済・金融情勢を考慮。5月に発表したバランスシートの規模削減のための計画のとおり国債、機関債、ローン担保証券の保有量の削減を継続。FOMCはインフレを2%目標に戻すことに強く注力する。

・金融政策の適切なスタンスを評価する上で引き続き、経済指標が景気見通しに与える影響を注視。目標達成を妨げるリスクがあらわれた場合、金融政策のスタンスを適切なものに調整する用意がある。公衆衛生、労働市場の状況、インフレ圧力やインフレ期待、金融動向や国際情勢を含めた幅広い情報を考慮して決定していく。

決定的にタカ派な内容ではなかったことから、相場は事実売りという動きになったようです。

問題はパウエル会見の中身

ただ、声明後に登場したパウエル議長の会見では、現段階で利上げ停止を考えるのはあまりにも時期尚早であるとし、ターミナルレートに関してはこれまでの想定よりも高くなったと具体的な数字は示唆しないながらも、これまでのドットチャートで示されていたレベルより高いことを示しました。

もっとハト派的な発言を期待していた市場は一転してドルの買戻しに走り、一時148円一歩手前まで2円近く上昇する動きとなりました。

NYタイムではさらに上昇する気配はなく、今週後半にむけて相場がどう動いていくかが引き続き注目されるところとなっています。

いずれにしてもパウエル議長の口から早期に利上げが打ち止めになるという言葉は聞かれず、12月に50ベーシスポイントなど利上げ率を下げる可能性があることだけがやんわりと示唆されたことから、楽観派の期待はかなり裏切られる状況になってしまったようです。

ここからの市場の反応に引き続き注目の状況に

パウエル発言は強弱入り乱れているので先行きを正確に見通すのも一苦労の状況ですが、利上げペースの鈍化はいずれ必要になるとしており、12月にはより小規模な利上げについて議論する可能性が高いとしていることから、市場では引き続き12月FOMCの利上げがどうなるのかが大きなポイントとして残ります。

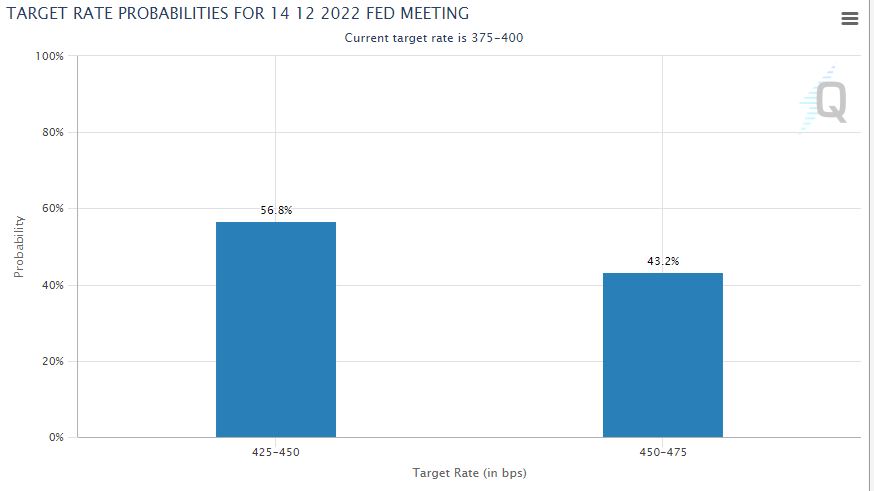

最新のFedウォッチではまだ50bpと75bpの予想者は完全に2つに分かれているように見えるので、今後の経済指標等にさらに注目が集まりそうです。

4日には米国雇用統計があり週明けには10月の月次CPIの発表も控えているので、こうした経済指標次第ではまた利上げを高める可能性もあるだけに、ここからも12月14日のFOMCまでは目が離せません。

これで12月の利上げも確定することになれば来年以降のFRBの動きというものはかなりはっきり見えてくることになり、このあたりで為替も株も動きが変わってくることはあり得そうですが、年内はこのままの状況が続くことは予め覚悟しておかなくてはならないようです。