6月のFOMC以降、株も債券も為替も今一つ動きがはっきりしない状況ですが、落ち着くと米株市場だけは確実に上昇を続けており、7月相場は大統領選挙の翌年のアノマリーもあって堅調に推移しそうです。

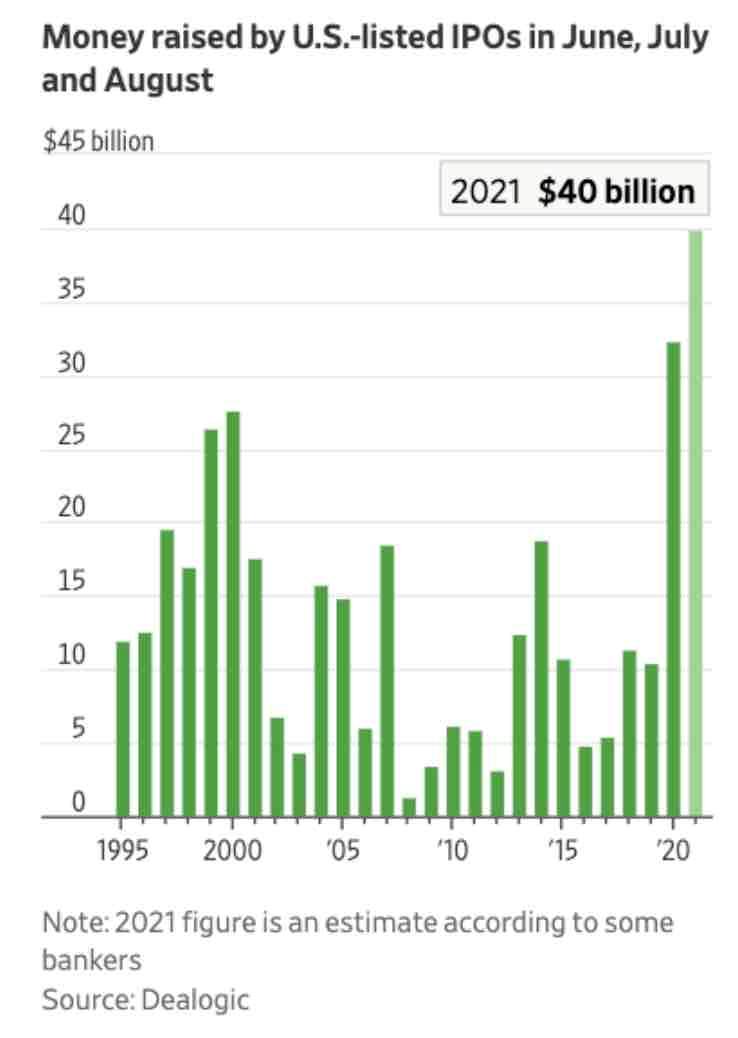

それに上乗せするかのようにこの6月から8月まで米株相場はIPOラッシュで実に400億ドル以上の資金が集まりそうな状況のようで、これを見る限り海外からも資金が集まってくることは間違いなさそうで、当分ドル高が続く可能性がでてきています。

上のデータはDealogic社がまとめたものですが、昨年の同時期が320億ドルの調達となっていたそうですから今年はさらに資金が集中することが予想されていることがわかります。

一つは空箱上場でお馴染みのSPACが規制を受けないうちに早く実施してしまいたいという思惑が加速していることが追い風になっているようですが、それ以外にもオーソドックスなIPOが多く、FRBが散々市中に資金をバラまいてみると結局行き場を失った大量な資金が株式市場に集まることを改めて感じさせられることが再確認できる状況です。

こうした米株のIPOについては米国内からの資金はもとより海外から資金が集まることは容易に予想できるものがあり、特に本邦からはかなりの数の個人投資家が証券会社を通じて米国株に投資を積極化していることもあり、米株のIPOにも大きな資金が流れ込む可能性が高まっています。

こうなると為替の面で考えてもドルは7月に関しては当分下がらないことも考えられ、このIPO投資ブームがドル高を維持する重要な材料になることを想定しておく必要がでてきています。

過去20年でみてもS&P500は7月は堅調、8月が弱含みの展開

大統領選挙の翌年の6月や7月は比較的米株が堅調に推移するというアノマリーがあるようですが、そうでなくとも過去20年のS&P500 の株価推移を見ますと、7月は比較的堅調に推移するものの8月は例年弱含む展開が多いことから、ドル円も7月中盤までは上述のIPOの支えもあって堅調に展開するもののその後は弱含む可能性を考えておく必要がありそうです。

米株相場自体は非常に粛々と高値を狙う動きをしているように見えますが、その実態はよくわからないところもあり、大暴落は起こらないとしても先行きについては注意が必要な時期に差し掛かってきています。

為替は株に比べますとさらに動きが鈍く感じられますが、株価と債券価格に大きな影響が出た場合には必ずしわ寄せを食らうのが為替ですから、常に十分な注意と相場の変化に敏感になることが求められる状況です。

株価に真に影響をあたえるのは各国中央銀行の金融政策の匙加減

早いもので国内では新型コロナと東京五輪開催の可否に気をとられているうちにあっという間に半年が終わってしまっていますが、海外相場ではすでにコロナはかなり消化済みで新たねテーマを探す動きになってきています。

特に中央銀行がこれまで散々やりつくしてきた金融緩和をどこで止めにかかるのかは非常に大きな問題になっており、その取組みの違いが為替のコントラストとなって現れることから主要国についても新興国についても中銀の姿勢が驚くほど注目されています。

したがっていつ中銀の姿勢が変わるかで優位に立つ通貨と遅れをとる通貨が明確になってくるのは間違いなさそうで、当分はこうした材料に目を光らせる必要がでてきていることを感じます。

一般的に大英帝国系のアングロサクソン国は伝統的な金融政策に向かうことからテーパリングや利上げに進みやすそうですが、米国FRBはどうもそうした動きとは別の方向を模索していそうで日本の日銀もはっきりしない状況です。

年の後半に向けても金融相場は決してやさしい状況ではありませんが、つぶさな観察をつづけて変化の兆しをしっかり掌握することが重要になりそうです。