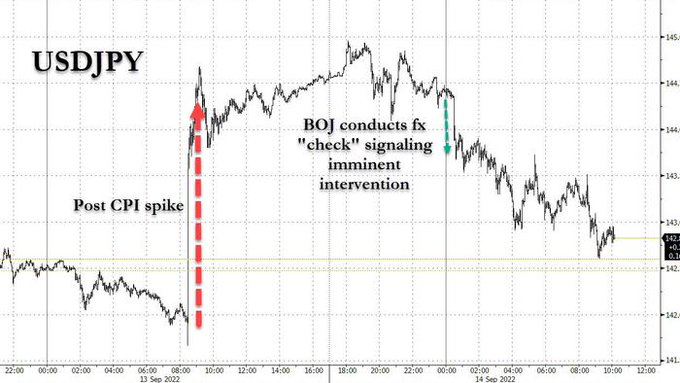

13日のNY市場でのCPIショックを受けて、14日アジアタイムから積極的に上昇を試したドル円はまたしても145円一歩手前まで値を伸ばす展開となりました。

依然としてこの水準にはノータッチオプションもあり凄まじい防戦売りも出たようですが、まるでそれを応援するかのように財務省がしきりに為替介入を匂わす発言をし、午後にはレートチェックを入れたという報道まで飛び出したことから、相場は自律的に値を戻す展開となりました。

レートチェックとは、政府が実際に介入する時に円を買う額や量の参考にするため、日銀が主要な金融機関に為替取引の水準をチェックすることを指します。

これを受けた邦銀は自らの買いを減らしていくため、実際に介入を行わなくても相場は下落方向に向かうので、それを見た投機筋もロングを手仕舞うことでそれなりの効果がでたようです。

財務省内で報道陣の取材に応じた鈴木俊一財務相は、為替介入予告的にやるものではないがやるときには間髪入れずに行う、と、発言を繰り出しています。

ただ、古くから為替介入を知る市場関係者の間では、現実に財務省が円買い介入に踏み切る可能性は極めて低いという見方が広がっていますが、アルゴリズムを含め市場では敏感に反応する向きも多く、相場は非常に不安定なものになってきています。

週明けにはいよいよ9月のFOMC開催を控え、さらにそのあとに日銀政策決定会合も開催されるのでドル円はかなり大きく動きそうな気配ですが、それを遮るように飛び出す財務省の介入発言でここからの相場は結構荒れそうな雰囲気になりつつあります。

基本的に米国の了解がなく介入をすることはできない

過去の本邦の為替介入を見ると必ず事前に米国財務省の承認、了解を得てから実施しており、先ごろのG7の会合でも為替については全く話題に上がっていません。

しかも19日から岸田首相が国連の総会に出席し、NYSEでも演説を行うとされているスケジュールの中で、急激な価格変動を抑制するスムージングが目的としても、米国の承認を全く受けずに独自判断で為替介入を実施するというのはほとんど可能性のないものになっていることがわかります。

したがって、口先介入効果はあるものの鈴木財務相が言う様に間髪入れずに行うというのは盛った言い方になっているのは間違いなく、米国から介入はおかしいといった横やり発言が出た途端にドル円は猛烈な上昇を示現してしまうリスクに直面していることがわかります。

単独介入では効果は実に短時間でほぼ意味なし

24年前もちょうど146円に到達したところで単独介入をしていますが、この時には130円台で一回2兆7000億円程度の介入を実施したものの効き目がなく、再度146円水準で3000億程度の介入に踏み切ったことのほうがそれなりに長い効果を示現することになりました。

それでも下落は5円ほどで、6月に実施しても8月にはすっかり元のレベルに戻り、むしろロシアのデフォルトのほうが為替の下落には大きな影響を及ぼすという結果に終わっています。

今回本当に米国からの承認が得られた場合、財務省は日銀に委託してどの程度の規模の円買い介入を行うつもりなのかは全く不明ですが、市場と徹底抗戦したとしても外貨準備で維持できるのは最大1.5日分しかないということも見透かされています。

そのため、90年代のジョージソロスと英国中銀との戦いのような修羅場を迎えた場合、財務省~日銀が徹底敗北を喫する可能性もあり、介入という行為は決して安心で確実な行為ではないことを改めて感じさせられます。

日銀がひたすら実施している10年国債の指値オペとも抵触する為替介入

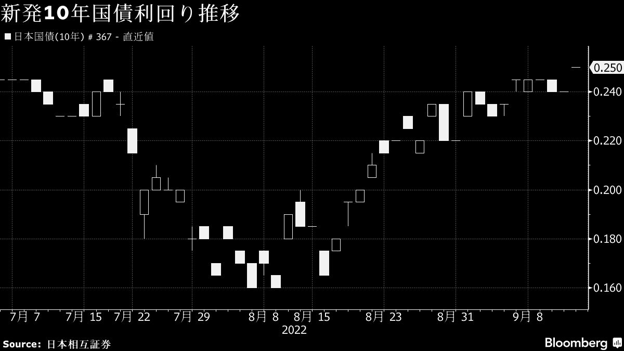

足もとでは長期金利の指標である新発10年国債利回りが0.25%と、またしても日銀が設定する上限に達する動きとなっています。

米国で予想を上回る米消費者物価指数・CPIが市場予測以上に上昇していることから、米国の金利の上昇圧力がJGBにももろに影響を与えていますが、日銀は依然として10年国債を利回り0.25%で無制限に買い入れる指し値オペを毎営業日実施して防戦に躍起の状況です。

しかしこれはよく考えると、形を変えた日銀による円安介入オペレーションの効果を持つもので、指値オペを延々と続けながら為替介入を実施するというのは相当なパラドックスをもった動きと言わざるを得ません。

様々な矛盾を抱えた中で財務省・日銀がどこまで為替介入に本気になるのかが10月相場に向けての大きなポイントになりそうですが、結局1ドル150円方向に抜けていく可能性も十分に視野に入れてトレードしていかなくてはならないようです。