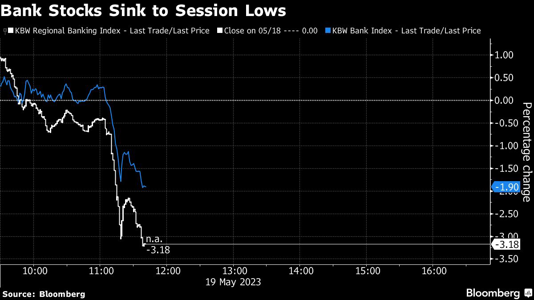

G7広島サミットで報道が盛り上がる中、イエレン米財務長官は18日に行った会合で大手銀行の最高経営責任者に対し、米国内では地銀を中心にしてさらなる銀行合併が必要になるかもしれないと伝えたことが19日のヘッドラインに流れ、米株市場では一旦落ち着いたはずの米地位銀銘柄が売込まれることになりKBW地銀株指数は一時3%を超える下落、パックウェスト・バンコープが一時約9%安、ウェスタン・アライアンス・バンコープは一時7%安の安値をつける場面がありました。

もちろん当該銘柄が合併の危機に瀕しているとの指摘ではないので、週末ということもあって一旦買戻しがでて週の取引は終了していますが、ここから合併や買収騒動が再燃する事態となれば株は下落、為替もドル円に大きな影響がでることが予想されます。

金融市場に責任をもつ財務長官の発言のため合併の可能性が相当高いことが窺われ、リスクは全く払拭していないことが非常に気になる状況となってきています。

5月のFOMCで市場の予想どおり0.25%の利上げを実施したFRBのパウエル議長は米国地銀の破綻時期は終了したと宣言しましたが、今回のイエレン発言とは猛烈な食い違いが発生しています。

G7財務相・中央銀行総裁会議新潟声明はほとんど意味がない

G7広島サミットに先立ち、新潟市で3日間にわたって開かれた主要7か国の財務相・中央銀行総裁会議は13日閉幕し、米国で相次いだ銀行破綻をふまえ、金融の安定や金融システムの強じん性を維持するため適切に行動する用意があるとする共同声明を採択しています。

これだけ見ると主要国は安心安全がはかられているかのような錯覚に陥りますが、米国はここまで急激な利上げを実現した場合に米地銀がどれだけ耐えられるかのストレステストは一切やって来なかったようで、実在する地銀の半数以上が決算報告書に示現しない形でSVBが抱えた含み損を同様にもっており、預金者が一斉に預金の引き揚げや移動をしたらどの地銀でも短期の破綻リスクが高まると米系金融機関のアナリストは予測しています。

実はこれは日本の地銀も同様の状況でとくに外債、端的に言えば米国債の価格低下が猛烈な純資産の減少に寄与するようになっている上にJGBでも同様の問題がではじめる危険性があり、米地銀のことは笑えない状況に陥っていることがわかります。

米国財務省の銀行救済の手立ては合併か救済のための買収だけというお寒い状況

金融機関の破綻に当たってはどこの国でも当局が政府の公的資金を投入することで救済するというスキームが珍しくありませんが、米国の場合はそんな余裕はないようで、イエレンは結局大手のJPモルガンなどに頼って救済合併を依頼するという動きにでています。

ファーストリパブリック銀行のケースはまさにそれで、リーマンショックの時もそうでしたが結局業界の大手が手を差し伸べる以外の手段がないことがすでに露見しはじめています。

SVBの破綻劇が高まりを見せたとき、イエレンはすべての預金を全額保証するという発言をしましたが、舌の根も乾かぬうちにそれを否定する羽目に陥っており、それをよく理解している預金者は破綻リスク報道が出た途端に資金をネットでいとも簡単に移動させるので、本当に数時間で資金枯渇で破綻という状況に追い込まれかねないところにあることはよく理解しておく必要がありそうです。

それがわかっているからこそ米株市場でもイエレンの合併発言が飛び出すと該当しそうな地銀株が大幅に売込まれるため、もはや報道だけで銀行が潰れかねない時間帯に差しかかっていることが判ります。

金融トレーダーにとってはいつ破綻話が顕在化するか判らないことが最大の問題

ここまで来ると米国の地銀はまだまだ破綻する可能性が高く、それがいつ顕在化するのかが最大の問題になってきています。

まず東京タイムやロンドンタイムの序盤では報道が飛び出す可能性は限定的ですが、米系メディアが動き出す時間帯からはそうした報道はいつでも飛び出す可能性があることから、引き続きNYタイム始まりの前あたりに十分警戒する必要がありそうです。

米株が下落するのはもはや定石の状態ですが、資金が必要になるとなればドルが買われる局面もあるため為替では一方的にドルが売られるというリスク回避の挙動が出ないこともありえそうで、報道を受けて相場がどう動くのかは実際に確認してみないとよくわからないところも注意しなくてはなりません。

パウエルが示唆しているように6月のFOMCで一旦利上げが停止になると相場をかく乱する要因もかなり減少するのではないかと考えていましたが、米銀破綻の問題が尾を引いているとなると話は別で、日常的にストップロスを入れるといった資金防衛手段を徹底化することが求められる時間帯になってきているようです。