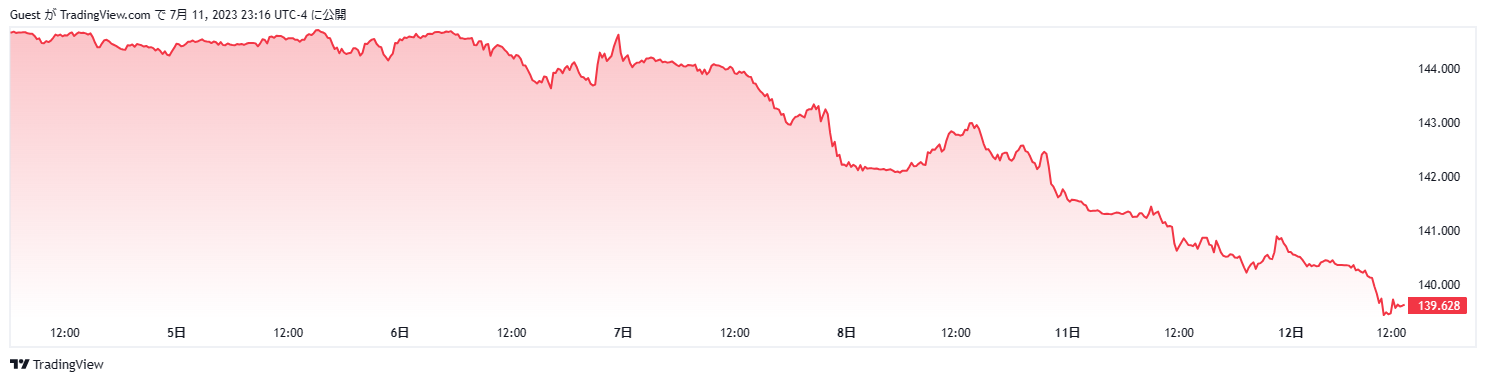

7月第一週週末の米国雇用統計の発表以来、NY市場を中心にしてドル円が売られ円が買われる円高状況が続いています。

この動きはNYタイムで顕著でしたが、足もとでは既にアジア・東京タイムでも明確に現れるようになっています。

米債金利は高止まりし10年債でもすでに4%前後をうろつく相場になっているものの、ドル円はそれとは全く相関性のない下落を動きを継続しています。

もちろんすでに3か月近く続いているドル円の上昇相場なのでこのタイミングで一息ついて調整に向うことは十分に考えられるところですが、ここのところのドル円の動きはすでに今年の高値の145円台中盤から6円以上の下落を喫しており、本邦財務省の為替介入で実施されたかのような勢いで連日下落が続いています。

さすがに短時間で6円も下押しした相場のためどこかで一息つきそうではありますが、それにしてもこの動きが何に起因したものなのかを正確に理解するのは非常に難しい状況が続いています。

一部の海外勢の日銀政策変更への思惑がドル円下落につながっている可能性

国内勢は日銀植田総裁の発言を見ているとそう簡単に金利をいじる、YCCを修正することはないであろうという見立てになりますが、どうも海外勢はそれとは異なるようで、7月28日の日銀政策決定会合で日銀がYCCをいじってくるのではないかという見方をする向きが投機筋主体で相当多くなっており、その思惑がドル円を売らせているのではないかという観測も高まってきています。

日銀は米国バイデン政権からとにかく2024年の大統領選挙が終わるまで金利をいじることは一切やめてG7の中では市場に流動性を供給する国になれと強烈に命令を受けている可能性がありますし、一旦解散を見送った岸田首相が9月にむけてまた解散を持ち出してくる可能性もあり、現実的には日銀は様々な政治的な要因の影響を受けながら政策を考えることを強いられており、YCCの上限金利変更ひとつをとってみても市場が考えるほどフリーハンドで独立的に行えるものではないことが見えてくるところとなっています。

この話は海外勢にも相当な情報が出回っているはずですが、一部のものはここまでインフレが進んでいる中で日銀が政策変更をなにもしないとは思えないという発想が根深く残っており、28日の日銀会合の結果がでるまで延々とドル円が売られる展開になることも考えておく必要がでてきています。

日銀政策期待で6円もドル円が円高になるのは明らかにやりすぎ相場

一部の海外勢が依然として日銀に政策変更を期待しているという事実はわかりましたが、それでもこの短期間でドル円が5円6円と下落するのは尋常ではないのもまた事実で、一部の投機筋とは言いながら市場参加者がこの動きに追随していることも理解できる状況になっています。

ドル円が下落すると案の定日経平均も下落に転じており、すでに3万2000円を割る状況なので株式市場にとっては全く喜ばしい話にはなっておらず、果たしてここからどこまでドル円が下落するかが市場の大きな関心事になりつつあります。

テクニカル的には既に139円台に突入し139.390円レベルまで押込んでいる相場なので139円が下抜ければ137円台も見えてきており、そこまで下落すれば今回の上昇トレンドはかなり長い時間足でみても完全終了となることが予想されます。

ただ、日銀が政策変更なしで月末の会合を乗りきった場合、また驚くほどの買戻しがでて結局ドル円は150円方向の介入警戒ラインに一気に引き戻される可能性もでてくるところとなります。

世界的にみればすでにインフレでも金利を上げないトルコ中銀でさえ外貨準備が底をつきとうとう利上げに踏み切っているので、それなりのレベルのインフレが延々と続く本邦の経済状況下で日銀が向こう1年半の米国大統領選まで本当に何もしないで静観するのかということは確かに大きな疑問となっています。

しかしここ最近の岸田政権の対応を見ていますと、すでに米国から言われたことには100%従う動きになっているので、日銀がバイデン政権、米国財務省のいうことを聞かざるをえない状況に陥っていることも十分に理解でき、実際のドル円トレードをどう考えるのかが非常に難しくなりつつあります。

個人投資家が相場の流れを変えることはできないので、まずはドル円はしっかり引き付けて戻り売りを実行し下がらなくなれば一旦リカク、相場があまりにもショートに傾き過ぎたときにはショートカバーにのって買い向かうというのが一つの戦略フォーマットになりそうです。

いずれにしてもこの相場状況はここ数日で解消するようなものではなさそうなので、迂闊な押し目買いなどは厳に慎むべき時間帯です。