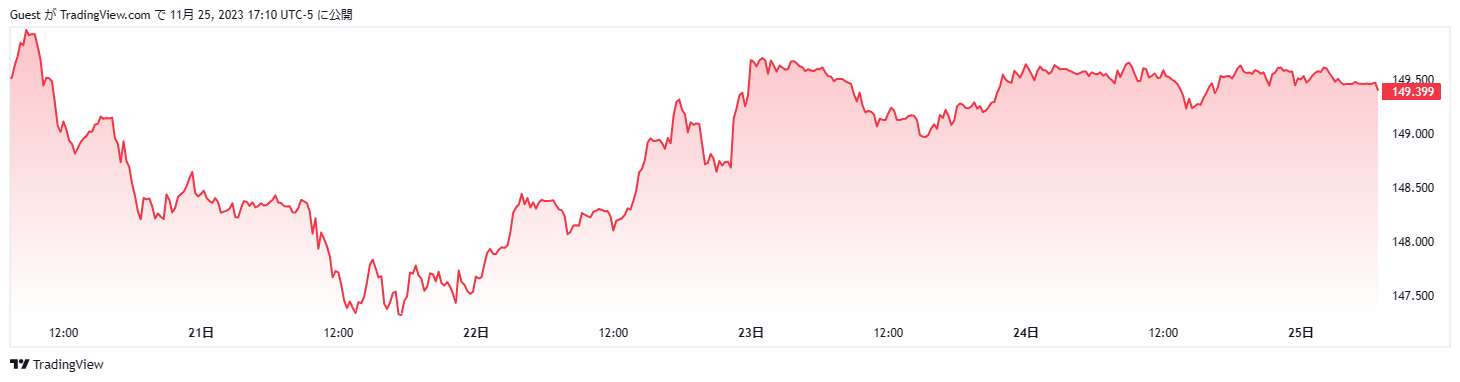

先日もこのコラムにてご紹介したとおり、相場は11月16日頃から米債金利が買い戻しにより急激に低下したり、ドル円が驚くほど売り込まれるなど突如として変調をきたしています。

感謝祭前に投機筋の手仕舞いが起きることは広く知られていますが、15日や16日から短期間に大量の手仕舞い売りが出ることを予想していた参加者は少なかったようで、相場は混乱を極める状況となりました。

しかし感謝祭が通過してみると、この動きは今年利益を上げた米系ファンドによる年末手仕舞いだったことがわかり、22日の夕方からは売られたドル円を買い戻す動きが見られました。

中には、FRBの利上げ終了観測の高まりがこのような動きを加速させたのではないかとの見解を示す米系金融メディアもありますが、短時間で今年最高値から一気に4.7円も下落する最も大きな要因となったのは、結局のところ投機筋による大がかりな円売りの巻き戻しと見られています。

相場は21日のロンドンタイムに底値をつけてからショートカバーが出始め、22日にはドル高円安方向へ2.6円以上も巻き戻しており、感謝祭後の24日には東京タイムで149.7円レベルまで買い戻しが進みました。

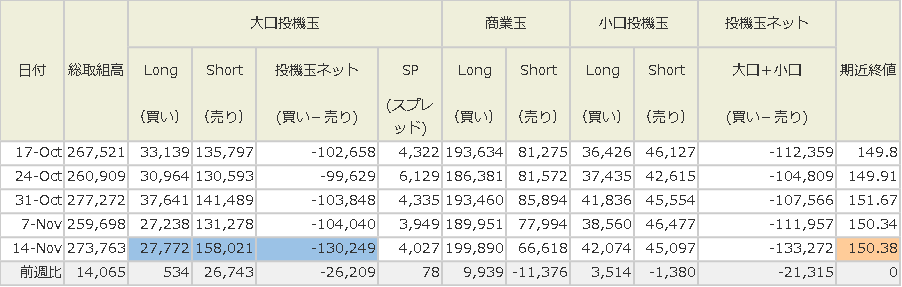

4.7円もの下落となれば、財務省による5兆円規模の円買い介入とほぼ同等の効果であり、米商品先物取引委員会(CFTC)の直近の円先物ポジションも11月14日の段階で13万枚の円売り2017年以来の水準にまで達するレベルです。

これが感謝祭前に一気に半分近くまで巻き戻されたとなると、いかに激しい変動がこの短期間に繰り広げられたかが理解できます。

下の画像を見るとドル円日足の100日移動平均は168.8円レベル、120日移動平均は168円付近に位置しています。

つまり過去6~7か月前にあたる4月、5月から買い持ちしていたドル円のポジションは、今回売り戻したとしても十分に利益が出る状況にあるということになります。

それさえも20日の週にはマザーマーケットの東京タイムでも仲値から売られたということが、円売り買い戻しの凄まじさを物語っています。

しかもこれはドル円だけではなくクロス円でも広範にわたり示現しているため、影響を受けた個人投資家も多かったであろうことが予想されます。

今年は例年より早く米系ファンドマネージャーが仕舞い

米系ファンドでしっかり利益を上げている多くのファンドマネージャーが、感謝祭前に手仕舞いしそのままクリスマス明けまで長期休暇をとることは知られていますが、特に今年は例年より早くポジション調整が行われたと思われます。

本来ならば15~17日のタイミングで大量の巻き戻しが生じることはないのですが、今年は米債と円に前倒し感を伴う売りが発生したことが、相場の混乱に一層拍車をかける要因になったと見られます。

感謝祭といえば家族でごちそうを食べるイベントと国内では認識されていますが、米系ファンドのマネージャーは、このタイミングまでに投資活動で成果をあげるのが一般的です。

大きな損失を被らないためにも、日頃からこうした投機筋の動向を理解しておく必要があります。

感謝祭明けはレンジ相場が続く可能性

感謝祭明けとなる27日の週は、すでに多くの米系ファンドマネージャーが相場から撤退していますが、FOMCが開催される12月15日までは辛うじて限定的な参加者とアルゴリズムが相場を動かしていくことが予想されます。

ドル円はすでに150円一歩手前まで値を戻していますが、これが年末までに再度152円方向を目指すことになるのかどうかは不透明な状況で、150円を挟み上下1~2円の範囲でレンジ相場が続く可能性が高いものと見られます。

年末はドル円よりも流動性の高いユーロドルに注目

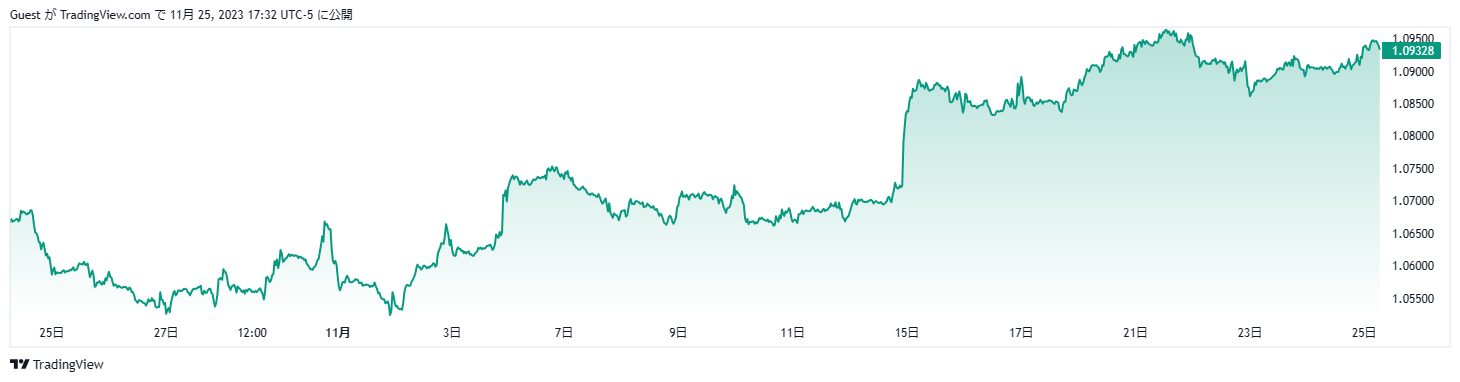

ここからの3週間の相場は、ドル円よりもドル安の影響を受けやすいユーロドルの動きが注目されます。

欧州勢はまだ相場から撤退していないため、高い流動性が見込まれます。

このところユーロは対ドルで戻りを試す動きが見られますが、12月にかけてはドル安からさらに上値を目指す可能性が高まっています。

具体的には15日までにドル安が進めば完全にユーロ高となるため、ここからの動きが注目されるところです。