3月第三週、日米の中央銀行の政策決定を受けて相場の雰囲気が大きく変わりはじめています。

3月もすでに後半に入り始めていますが、ここから相場がどう変化していくことになるのかが大きな注目点になりつつあります。

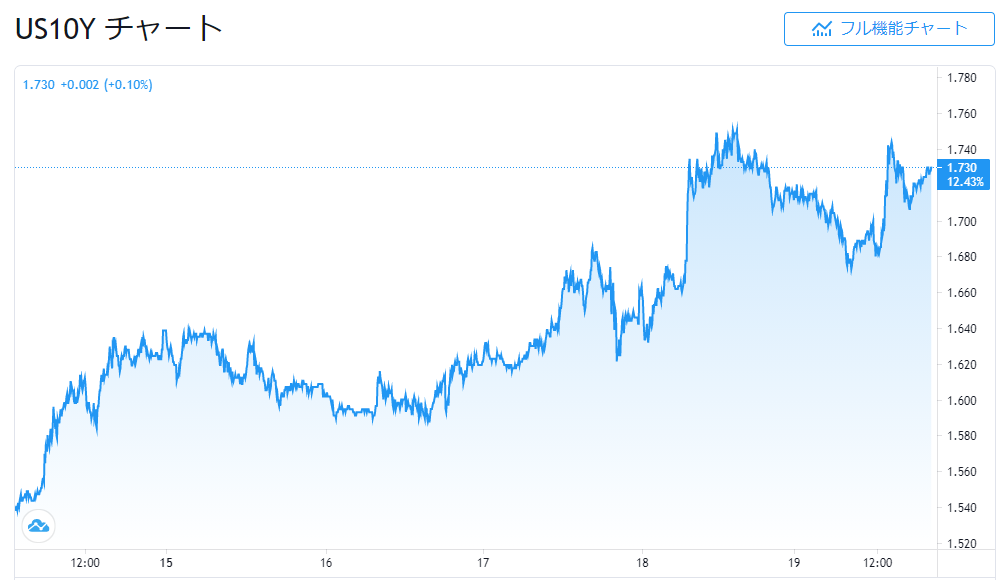

特に重要なのは米債金利の推移で、短時間に大幅上昇が加速した場合株式市場がさらに癇癪を起こして大きく下落する危険性もあり、厳重な注意が必要になってきています。

1日持たなかったパウエル発言効果

18日日本時間午前3時のFOMCの結果発表とその後のパウエル議長の会見では、市場が注目していたテーパリングは2023年までは行わないという発言を受け株式市場は安堵から上昇し、米債金利も総じて下落することとなりました。

しかりながらこの効果が発揮されたのはその日の相場だけで、翌日から米債金利は堰を切ったように上昇しはじめ一時は1.750%を超えるところまで上昇する場面も見られました。

当然のようにNASDAQのハイテク株はこれを嫌気し翌日の米株指数は三指数ともに下落、特にNASDAQが3%以上下落したのが印象的となりました。

後付けの相場解説ではここから一時的にせよインフレ率が2%を超える可能性を否定しなかったパウエル発言を受けて債券の売りが進んだといった見方もででいますが、債券金利上昇でも特段の政策をうたないFRBに対する失望の債券売りと見ることもできるので、ここからの米債金利の推移がどうなるのかは非常に大きな問題になってきていることがわかります。

日銀の点検結果発表を受けて日経平均も大幅下落

日銀の政策決定内容に関しては18日の昼前の日経新聞がリークした記事でほとんどその内容を事前に伝えていたため大きな動きにはならないものと思われていましたが、正式に発表された内容ではETF購入は原則年6兆円の下限の目安を削除するとともに、株高局面は購入を見送り、市場の混乱時に積極的に買う姿勢を明確にしています。

また買い入れ対象は東証株価指数(TOPIX)連動型のみとするとしており、日経平均連動のETFは購入しないことも明らかにしています。

将来のマイナス金利の深掘りを可能にするため、金融機関に上乗せ金利を付ける制度も作るというのは事前のリーク通りの内容となっています。

決定内容はリーク記事がほとんどカバーしている状況でしたが、ETF買いで日経平均型からTOPIXだけに絞るといった内容を受けて日経平均の採用銘柄で指数を押し上げてきたファストリやSBGといった銘柄が一斉に売り込まれることとなり、結果的に日経平均は大幅下落となった上に引け後の先物はさらに下落するというかなり厳しい状況に陥り始めています。

2月、3月は日経平均が30年半ぶりに高値をつけるといった明るい相場展開になりましたが、一部の証券アナリストがかなり楽観的に日経平均4万円は目と鼻の先としてきた相場の先行きに対する見立てとはかなり異なる状況になってきたことを感じさせられます。

米債金利上昇が続けば相場の状況は大転換

ここからの問題は米債金利がこのまま上昇するのかどうかということになりますが、今月初旬のブルームバーグの記事でバンク・オブ・アメリカ(BofA)のアナリストの予想として、米10年債金利が1.75%を突破すれば低金利下で株式への投資を余儀なくされてきた資産配分担当者が一定額を米債のほうにリバランスせざるを得ない状況に陥ると指摘している記事が掲載されましたが、まさに足元がその状況で、株式市場からの資金のリバランスによる移行は既に始まっている可能性もありそうです。

特に足元の相場はこの米債金利が短期間に加速して上昇することを非常に嫌気しているようで、これがここからも延々と続くようですと癇癪を起こしかねない事態が到来することも意識しておく必要がありそうです。

債券市場は明らかにツイストオペなりYCCなりといった具体的に金利が上がらない政策をFRBが打ち出すことを催促する相場に入ってきていることを感じさせられますが、もはや2%まではそれほど距離がないだけにさらなる急上昇が示現した場合には為替にも相当な影響がでることを覚悟すべき状況になってきています。