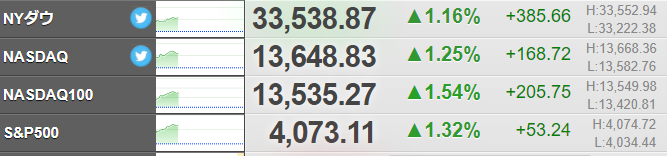

週明けの欧米市場はイースター休暇の継続で英国を始め欧州全般がお休みの中、米国市場だけがオープンするという変則的な形になっていますが、前週米国の雇用統計の数字が良好であったことから景気回復感が市場の想定よりかなり早くなるのではないかといった楽観的なムードも伴って3指数ともに上昇してスタートしています。

シーズナルサイクル的には4月は米株は上昇しやすい時間帯だけに月末までここからコンスタントに上昇する可能性もありそうで、さらに史上最高値を更新していく動きになる可能性もではじめています。

一方で債券市場のほうは想定をはるかに上回る景気の回復からインフレが進行する可能性がさらに高まると見て先週の雇用統計の結果後は債券金利が先物で大きく上昇し始める状況になっています。

本来ならば株式市場はこうした金利上昇を嫌気して売られる可能性が高くなるわけですが、実際には金利高と株高が並行して進む相場を示現しています。

米国主導の大きな政府は国家資本主義経済の時代の開始か

足元の相場状況は完全なバブルであると見る向きもいれば2000年のIT バブルまでは達しておらず、まだ株は上昇し続けると見る向きもあり、ここからの相場判断はかなり難しいところに来ているようです。

バイデン政権は発足後1.9兆ドルの追加経済対策の実施に加え、8年で日本円にして220兆円に及ぶようなインフラ投資計画も発表しており、完全に大きな政府のやり口で経済運営をスタートさせており、見方によっては既にMMT理論を実践した国家資本主義的な時代に突入しているということもできる状況になってきています。

こうなるともはや前人未到の世界となりますから、禁輸市場の相場で何が起きるのかを予測することは非常に難しくなり、かつ為替も債券金利についていくのか株価の上伸についていくのかを判断するのは非常に難しい時間帯に入ることになりそうです。

こうなると妙な予断をもって相場に臨むこと自体が大きなリスクになりかねないため、相場の動く方向についていくことと、まさかの時に大けがをしないためにストップロスを常に入れておくといった対策を確実にとっていくことが重要になりそうです。

本来相場というものは自立的に上下動を繰り返す循環能力を備えているものですが、金融政策当局が無理やり人工的な値付け相場に終始する様になりますとダイナミズムは失われ硬直的な相場になる可能性が非常に高くなります。

今のところまだ一定の循環能力は残されているようにも見えますが、この先どうなるのかはやはりかなり不透明な状況になりつつあります。

相場がここからいつどうなるかわからないと心配だけしていては取引きはできませんからある程度割り切って相場の動きについていくことが重要ですが、明らかにバブルの末期的な動きを示現する相場状況にあってはどこで降りるかということも非常に重要です。

最後まで付き合っていくととてつもない事態に巻き込まれることになるのは容易に予想できるものがありますので安心しきった取引きをするのは禁物です。

為替の世界では豪ドル円やNZドル円などは米株の上昇とほぼ同じ動きをしていますので米株を取引きしなくてもほとんど同じようなリスクを抱える取引となります。

判りにくいのはやはりドル円でリスクオフになればドルも円も売られますし、逆にリスクオンになるとドルも円も買われることになりますから、ドル円としての動きはかなり限定体になってしまいます。

こうした状況下ではあえてクロス円での取引きに逃げるなどトレードする通貨ペアの選択もよく考える必要がでてくることになります。

いずれにしてもここからの相場の動きを正確に予想できる人間など存在しないことを前提にしてトレードを行うことが非常に重要な時間帯になりそうです。