日経平均、TOPIXともに5月の連休明け11日の火曜と12日の水曜、大きく下落することとなりましたが、これまで下落時の頼みの綱として機能してきた日銀が一定以上の大幅下落が示現しても全く買い向かう動きを示さないまま大きく指数が下落してしまっていることから、市場参加者は疑心暗鬼になりつつあります。

残念ですが、こうした相場状況でまともに買い向かうのは日銀位であることからさらに相場が下落することもありえそうで、日本株は窮地に立たされ始めています。

なにより日銀が何を考えているのかに市場の関心が強く集り始めています。

下がれば日銀がETFを買ってくれるという市場の共通認識は崩壊

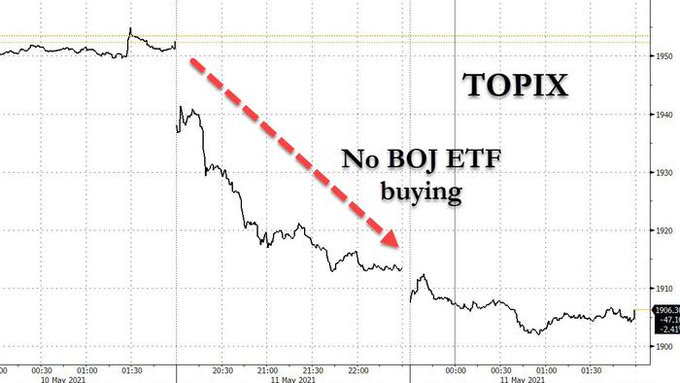

11日のTOPIXの動きを見ていますと次のように前場から大きく崩れる動きとなりましたが、日銀が買い入れを行う気配がないままに相場は下落することとなってしまいました。

11日、TOPIXが2%超下落したにも関わらず結局ETFを買うことはなく、日経平均はあっさり1000円近い下落を演じることとなりました。

明けた12日も寄り付きこそ200円近い上昇となりましたが、その後はまた大きく下落する展開となり、一時は日経平均で2万8000円を割り込む動きを見せることとなり終値は461円安となりました。

当然、ここまで下げても日銀はETF買いを見送って買わないままに2日連続で相場は大きく下落を演じています。

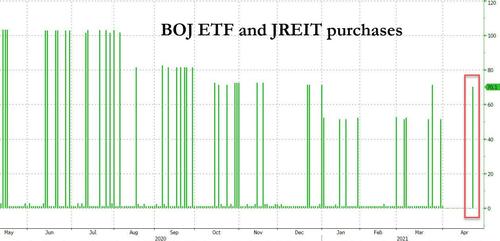

SQを控えた週は上下動が大きくなるのな世の常ですが、これだけ下げても日銀がETF買いをしなかったのは実に2016年以来2回目ということで、大きな方針転換が起きているのではないかと市場参加者は考えているようです。

日銀はこれまでも公式的にはどれだけ下げたら買い向かうと宣言していたわけではありませんが、一定の下落で常にETF買いに入っていた過去の常態的な買い支えを当たり前のように織り込んでいた市場は完全に期待外れに終わっており、ここからは迂闊に押し目を買うことができない相場となってしまったようです。

日銀は3月の政策決定会合でETF買いを日経平均連動から完全にTOPIX連動型に切り替える決定をしており、4月以降はそれに基づいた買い入れを行っています。

ただ買い入れ原資の上限も撤廃しており逆に言えば最低の買い付けラインも公表されなくなっていますから、実はテーパリングが始まっている可能性もあるといった憶測が飛び交いはじめており、日本株市場はかなり混乱し始めていることがわかります。

どこまで下げれば買いに入るのか投機筋が試す展開にも注意が必要

14日にSQを通過した時点で日経平均、TOPIXともにどうなるのかが注目されるところですが、市場では対話のできていない投機筋からどこまで下げればETF買いが行われることになるのか挑戦的な売り浴びせの動きがでることも考えられるだけに、ここからの日本株の指数の動きには大きな注目が集まることになりそうです。

株の下落は当然為替にも大きな影響を与えることになりますが、米国では経済指標がかなり良好な結果になりはじめており、FRBのテーパリングも早まる可能性が指摘されているだけに米株も軟調な動きになっており、米国10年債利回りがまたしても大きく上昇を始めているだけにドル円は米債金利についていくのか株の下落に連動するのかを見極める必要がでてきています。

FRBをはじめ各国中央銀行は自国の株価を下げないためにも緩和措置の継続を続けていますが、日銀がここから何を考えて政策を打ち出してくるのかに市場の関心が集まりそうな状況で、やり方をひとつ間違えれば日銀の政策が起因して相場が暴落しかねないだけに、危険な時間帯に突入することになりそうです。