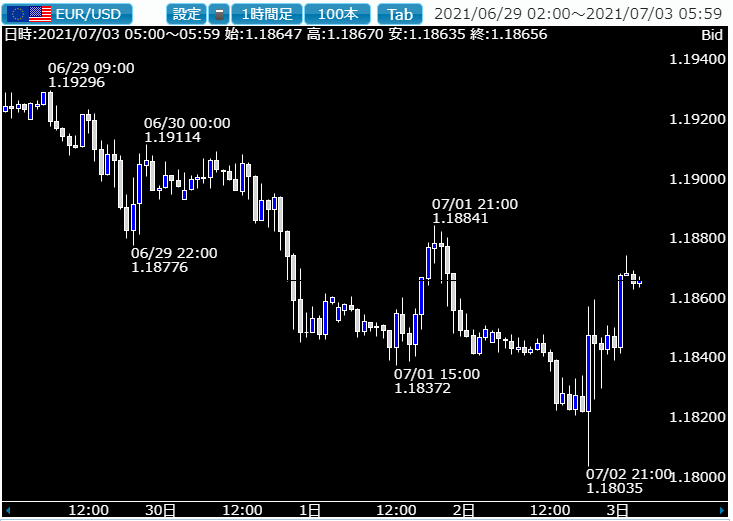

6月末の欧米の半期末リバランスと6月分米国雇用統計の良好な数字期待からドルは対円、対ユーロで上昇することとなりました。

また英国中銀がメンバー交代でかなりハト派的な動きになってきたこともあってドルは対ポンドでも大きく上昇しています。

しかしドル円などはショート勢のストップロスをつけるために短期投機筋がむりやり買い上げた可能性もあり、2日の米国雇用統計以降はロングの手仕舞いから逆に下落を引き起こしNYタイムの後半では111円割れさえ見るという微妙な展開になっています。

多くのテクニカルアナリスト達はさらにドルが上昇することを予測していますが、そうした動きが継続するのかどうかに大きな注目が集ります。

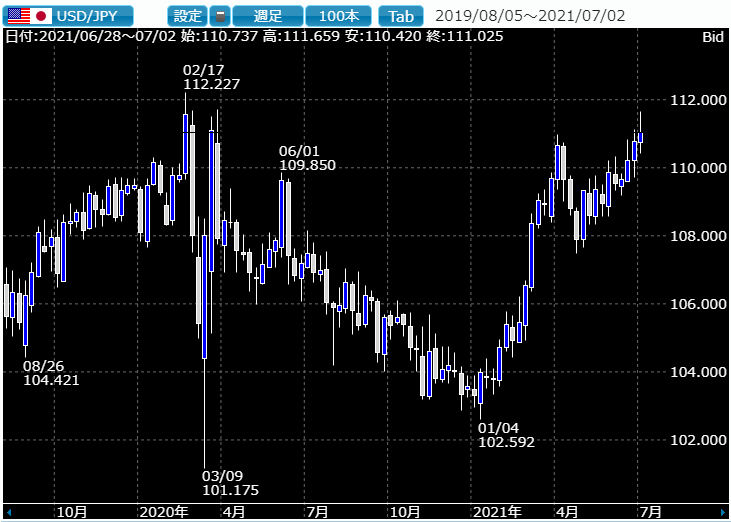

ドル円は112円超への上昇に相当なプレッシャーがかかりそうな状況

ドル円は先週段階ですでにショーターのストップロスをつける形で111.650円レベルまでははね上げる展開となりましたが、111.750円にある大きめのオプションに阻まれる形でそれ以上の上昇を見ることができないまま週の取引きを終えています。

5日は米国の独立記念日の振替休日ですから大きな動きがでるのは6日以降ということになりそうですが、下値でもその6日のNYカットで111円にかなり大きなプレーンオプションを抱えていることから当面は111円台を往来する形で相場が展開する可能性がありそうです。

ただし、チャート上では上昇で上方向のトレンド継続としてもドル円の場合109円から110円に上昇する際もショート勢の損切を利用してのし上がってきていますから、ここからさらに上昇するためにはショートの積み上がりが不可欠なように見えます。

冷静に見ますと本邦の機関投資家は111円以上にレベルでは積極的に買い向かっておらず、ここからの水準を買い上げるのは投機筋の可能性が高まります。

112円超えとなれば昨年の新型コロナ感染ぎりぎり前の2月以来ということになりますが、このレベルは大きな売りオーダーもあるようで毎回叩き落されるレベルでもあります。

足元のドル円上昇は4月後半からの動きですからそろそろ期間的にも上昇が終焉する可能性もありますから上昇についていくなら高値に買い向かわずに十分にひきつけることと、本当に上昇が維持できるのかどうかをしっかり見極めることが重要になりそうです。

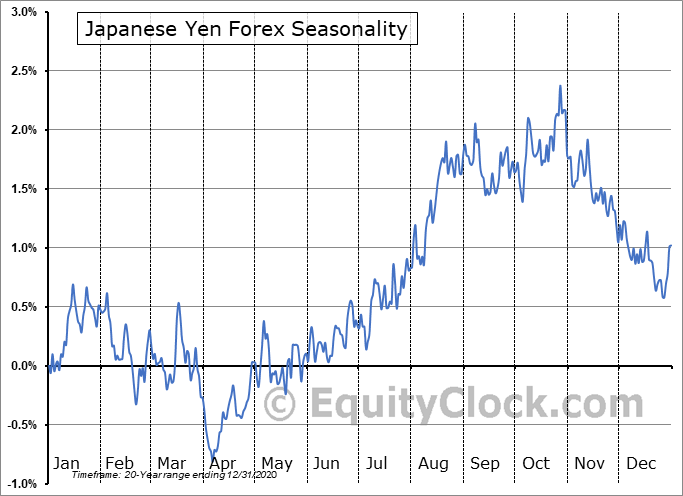

ちなみに過去20年間のドル円は7月から8月にかけて円安が進まない傾向がありますのでシーズナルサイクルに十分な注意をすることが肝要です。

ユーロドルは引き続き上値が重い展開だがFRBの早期テーパリング期待剥落では逆展開に

ユーロドルは6月末からドル高の影響を受け始め戻りの鈍い展開が続いています。

これはECBが緩和の継続を示唆していることから米国FRBのテーパリング早期期待とのコントラストが明確になってきているのが大きな理由ですが、市場が異常に織り込み始めている早期のFRBテーパリング期待がこの先パウエルなどのハト派的発言で剥落することになりますと、逆の動きがでることに注意すべき状況です。

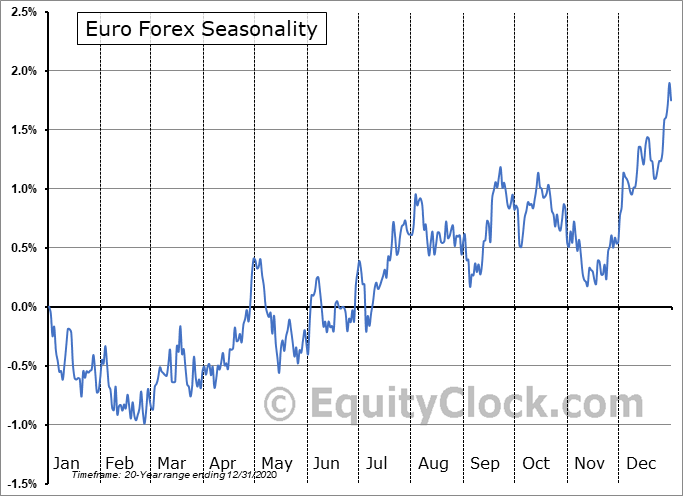

ちなみにユーロのシーズナルサイクルでも過去20年間はユーロ高になっていることが確認されていますから、足元のFRBテーパリング早期実施という観測が崩れだすと月末には異なる動きがでている可能性も否定はできない状況です。

もちろんシーズナルサイクルだけではトレードできませんが、昨年のかなり特殊なコロナ相場でさえ同様な動きをしていることだけは認識しておきたいところです。

一定方向の相場観測が強まる時には注意が必要

現状の為替相場は米国の経済指標が良好であるとテーパリングや利上げが近いとの観測が非常に強まる傾向で米債の短期2年金利が上昇し、それにドル円もついていく動きでユーロドルは逆に下落する傾向が強まっています。

しかし大きな政府を目指そうとするバイデン政権は国債発行による資金捻出も大きくなっていますし、なによりもすでに発生している連邦債務は過去にない天文学的な数字になっていますから多少のインフレ傾向だけで簡単に利上げをする可能性は低い状況です。

もちろん相場は噂で動いてしまいますからこの観測が間違いであると声高に叫んでも何の意味もありませんが、事実が露見して大きな巻き戻しが起きることは意識しておきたいところです。

特に市場参加者のほとんどが同じ方向を意識し始めたときは危ないことが起きる危険性があります。