黒田総裁は今月8日に退任し、週明けから正式に植田新総裁が日銀のかじ取りを行うことになります。

黒田氏自身は最後の会見でも自画自賛して去っていくことになり、ある意味うまく逃げ切ったという印象が強まりますが、後を引き継ぐ植田新総裁には相当な難題がそっくりそのまま引き渡されることになり、ここからどう政策変更していくのかが市場の大きな関心事になりつつあります。

米欧の金融パニックが大騒ぎになったため足元では日銀の緩和がどうなるのかといった話題はすっかりテーブルに上がらなくなっていますが、今月27日に新体制での初の政策決定会合が近づくにつれて市場は一段と注目することになりそうな状況です。

日銀OBからは、この4月の日銀会合で世界的な混乱のドサクサに紛れてYCCを撤廃するのがいいのではないかといったかなり強力な意見が出始めています。

たしかに総裁が交代したばかりのタイミングで政策変更を掲げるというのはおかしな話ではありませんが、果たして植田新総裁はそうした意見にどこまで耳を貸しドラスティックな対応をすることができるのかが大きな注目点となってきています。

一般的には出だしは慎重に様子を見ながら政策変更を考えるのが定石ですが、MIT学派の一部でもある植田氏がどのように判断して決定していくのかはここからの動きを見ることでしかわからないというのが実情です。

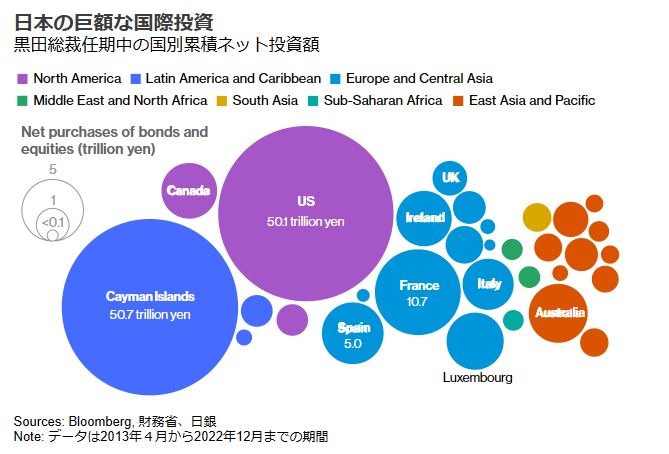

過去10年間の黒田緩和で本邦から海外に流出した投資資金は3兆ドル

さらに金融市場が注目し始めているのが過去10年黒田緩和の継続で、ゼロ金利であるが故に海外に出ていった本邦の投資資金がゼロ金利解除で果たしてどうなるのか注目が集まります。

ブルームバーグの試算によればすでにその金額はトータルで3兆ドル、日本円にして450兆円となっているとのことで、これが本国に一斉回帰すれば凄まじい円高が襲ってくることも考えられるところです。

いきなり一気に回帰することはありえませんが、国内の国債でもそれなりの金利が確保できるようになるなら外債から内債にシフトする機関投資家も多くなりそうで、確かに影響がではじめることが懸念されます。

この3兆ドルの投資先内訳としては、全体の6分の1にあたる5000億ドル程度は米国に振り分けられ、ほぼ同額の規模の資金がケイマンなどタックスヘブンの国に向けられており、残りの資金は世界各国に投資されているとのことです。

したがってやはり日本からの資金回帰が起きると最も影響を被るのは米国ということになりそうで、米国政府は資金が引き上げられるとかなり困る立場にあることが見えてきます。

その分日本政府に国債を買えと迫ると思われますが、国内でゼロ金利が終了すると民間は確実に米国投資から撤退する可能性が高まります。

この資金が一気に引き揚げになる事態として考えられるのは相場の暴落で、米国でリセッション懸念から利上げ中止、その後利下げとなった時にもっとも危ない時間が巡ってくることになりそうです。

もちろんその他の国にとっても本邦からの投資資金が引き上げられることは大きな問題になりそうですが、国内の政策金利がここから他の先進国並みに上昇していく過程に乗った場合、やはりかなりの額が本邦へレパトリエーションの形で回帰してくることは間違いなさそうです。

これだけの金額になれば徐々に回帰しても円高は免れない

為替相場の視点ではこうした海外投資資金の国内回帰がどのぐらいのスパンで、且つどの位の量で進んでいくことになるのかが非常に気になるところです。

10年も連続して緩和を続けてきたので海外に逃げた資金が大きいのは当たり前ですが、国内で金利がつくようになった場合機関投資家を含めてその資金がどれだけ戻ってくるのかはここからのドル円為替の影響がありそうで、ここからの日銀の政策決定次第では相当注目される材料となりそうです。

また投機筋もYCCが撤廃されれば国債を売りつつドル円も円買いに走ることなるため、日銀の政策変更は為替に影響を与えることになる点だけはあらかじめ覚悟しておく必要があります。

植田新総裁はかなり慎重なタイプのようなので具体的な変更がでるとすれば6月の政策決定以降で、しかも政策金利を上げるのは2024年になるのではないかといった観測も根強いですが、市場の読み通りになるかが大きなポイントです。