本邦が勤労感謝の日で薄商いだった間、隙を縫う形で意外にあっさり115円ジャストにあったとされるノックアウトオプションを粉砕したドル円は、すでに115.500円を一瞬タッチする形で上伸を続けています。

多くの市場参加者が気になるのは果たしてここからどこまで上昇するかであり、また年内にどこまで到達できるかということではないでしょうか。

そこで今回はその要因とテクニカル的な将来予測をしてみたいと思います。

ここからの上昇要因は米債金利と本邦年末実需

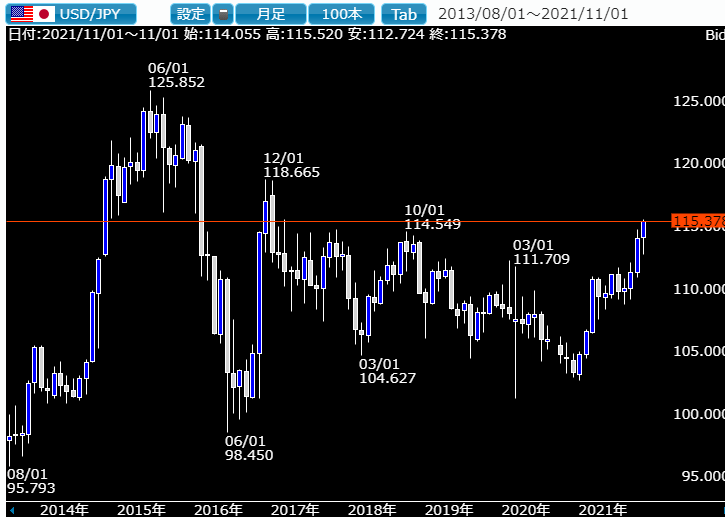

ドル円は月足でみても、115円を明確に上抜けてきたことで118.665円レベルまでは大きなレジスタンスラインがないのが実情です。

これに到達すれば実に5年ぶりという久々の上昇になります。

ここからの上昇要因としては米国10年債利回りの利上げ懸念からのさらなる上昇、また本邦の年末実需としてほぼ10兆円超のドル不足などが支援要員となります。

一方4年8か月ぶりに115円を超えてきたことで本邦輸出の実需からの売りも出そうな状況で、118円台までほとんど節がないとは言ってもオプションと実需で行く手を阻まれる可能性は高くなりそうです。

また実質実効レートで見るとすでに足もとのレベルでもドル円は1ドル300円超になっており、固定レートの時代に戻った感じもあるので米国政府が難癖をつけてくるリスクも高く、政治的に見ても決して青天井にはならないことはあらかじめ意識しておきましょう。

10月初旬からの上昇で日柄的には一服しそうなタイミングが迫る

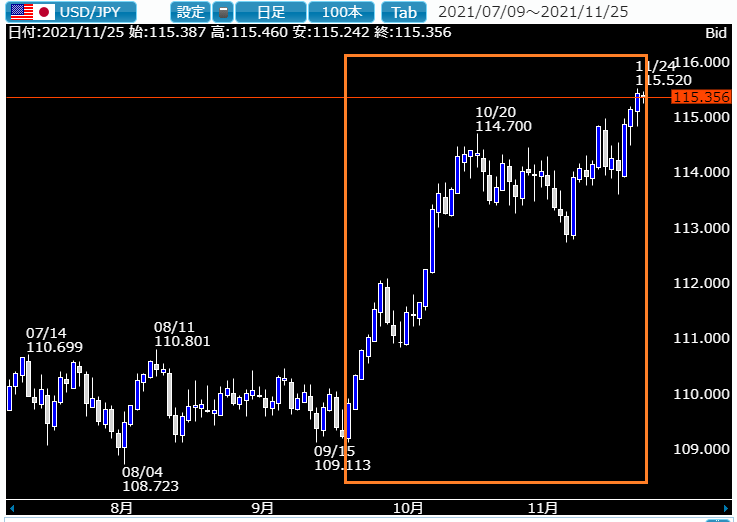

テクニカル的に見ますと今回のドル円の上昇はもっとも早いタイミングでいえば9月中盤、一旦下押ししてそこからの上昇だと10月初旬からトレンドがでていることがわかります。

通常ドル円の場合は値幅でいうと3円程度、日柄で言うとほぼ2か月程度でトレンド相場が終息することが多いため、12月ともなれば上昇一服の可能性も高くなりそうです。

週明けからすでに12月突入なので年末までで考えると、12月10日あたりまでに高値をつけにいかないととクリスマス休暇に入ってしまうことが予想されます。

ここからさらにすんなり上昇するならば118円台も決して夢ではなさそうですが、残り2週間で3円以上上昇させることができるのかが大きなポイントです。

気になるのはここから上値にどのぐらい輸出の実需の売り玉が出てくるのかで、どれだけ債券金利が上昇しようとも投機筋ではなく実需筋のタマが出てくることになれば、上昇スピードにも影響を及ぼしかねません。

10日までに実現できなければ後はクリスマス後の欧米勢の事実上2022年相場入りに期待ということになりそうですが、実は年が明けるとセンチメントが大きく変化することが多いだけにそのまま年明けも順当に上昇するかどうかは不明なので、やはり12月前半に期待がかかっています。

12月単月あたりの過去20年の騰落率で言うとドル円は上昇と下降がちょうど5勝5敗となっているので、イメージ的には年末上げやすい気がするものの必ずしもそうではないことも見えてきます。

したがってあまりターゲットになる金額を強く意識せず、日柄的に12月10日までにリカクする意気込みで相場に向き合うことが重要になるのではないでしょうか。

いよいよ年末に入るということで、こうした取引チャンスをどこまでうまく活かせるかがまさに今年の利益を占う大きな材料となりそうですが、あまり欲張らずに手堅く利確していくことが重要です。