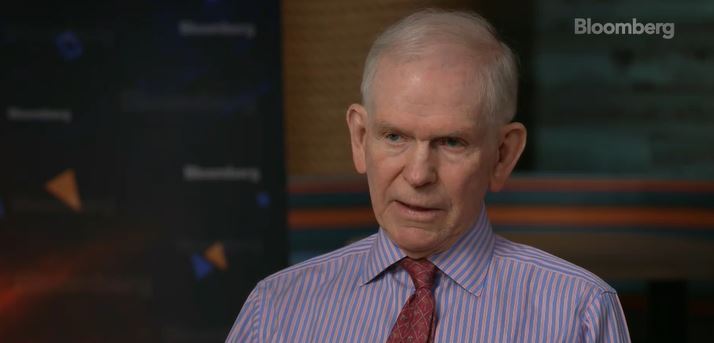

米資産運用会社グランサム・マヨ・バン・オッタールー、通称GMOの共同創業者であるジェレミー・グランサム氏が、足もとの米株の大崩れは自身が1年前に予想した株式相場の歴史的暴落のことであると言い始めて米系のメディアで大きく取り上げられています。

このグランサムによればS&P500種株価指数は2500となる見通しで実に48%の下落を予測しています。

すでに足もとでは9%以上の下落を示現しており同氏の見立てによればまだ下値はあると言われていて、さらにここへ来て仮想通貨も一緒に連動して下げはじめている点が非常に気になるところです。

この人物は暴落予想の専門家で日常的に似たような相場の大幅下落予想は口にしていますが、今回は相当語気の荒い予測をしている上に実際米株相場は6営業日連続で下落しており、NYダウは累計2,000ドルを超える人が聴けば非常に気になる予想となっています。

3つのスーパーバブルの特徴を既に充足していると主張するグランサム

このジェレミーグランサムはスーパーバブル末期の相場の特徴として次のような3つのポイントを指摘しています。

1つはミーム株、EV関連、暗号資産、NFT等突然注目される相場に対して市場が猛烈に熱狂していることです。

また2つ目としてはあらゆる資本市場の相場の価格上昇の最後に上昇スピードが2-3倍に上がることを指摘しています。

昨年あたりの米株3指数のコロナ禍での暴騰はまさにこれに該当するというのが彼の見立てになります。

しかも大きく上げた相場の幅が狭くなり投機的銘柄がアンダーパフォームし、優良株が買われるという足もとの状況も完全に当てはまっているのです。

2019年初頭の米株相場の下落は結局FRBがパウエルプットを持ち出して難を逃れており、2020年3月のコロナ起因の相場の下落時もFRBはいち早く無限大緩和を打ち出すことで株価は逆に大きく上昇しました。

しかし今回はインフレに対応してそれを制御するために緩和を終了させ利上げに踏み切ろうとしているので、株が下げたから緩和の巻き戻しをやめますとはいかず、株の下落をFRBがやむなく放置した場合バブル崩壊とまではいかなくてもそれなりの値幅での相場の下落を余儀なくされる可能性はありそうです。

ファンドはすでに投資対象のアロケーションの変更に乗り出している

どれだけの利上げになるかはまだはっきりしませんが、ファンド勢はすでにそれを織り込んで米国の長期債は売り短期債に買い替える動きをしており、金利上昇で大きく価値が減損していくハイテク株を総じて売り離して換金を始めています。

27日日本時間午前4時にされるFOMCの政策発表内容次第では月末に向けて一定の買戻しが出るとの楽観的な見方もありますが、単に相場で空売りをしているというよりは保有株主が売却している点が非常に重要で、為替についても米国市場で現金化された資金が他国に移行するならドル売りがさらに進む可能性もあり、リスクオフで円買いが加速することも十分にあり得る状況となってきています。

例年1月というのは米株は総じて売られやすい時期なので問題は2月以降の相場の動きになりそうですが、バブル崩壊による暴落というのは市場参加者のセンチメントの急激な変化から発生することが多いだけに否定することもできず、ここからはさらに相場の状況を注視することが必要になってきています。

今回の中央銀行の緩和起因によるバブル相場はあらゆる資本市場でのいわゆるエブリシングバブルなので、これが本当に崩壊するなら株から債券から不動産、その他の資本市場が一斉に暴落に巻き込まれ、特に不動産バブルの完全崩壊は凄まじいダメージを市場に与える可能性があります。

また相場の底を見分けるのは暴落のタイミングを見定めるのと同じぐらい難しいものです。

下がったところでレベル感から買い向かうとさらにそこを抜けて大失敗してしまう確率はかなり高く、いずれにしてもここからの相場は相当注意しなければなりません。

まずはFOMC後に相場がどう動くのかが最大の注目ポイントです。