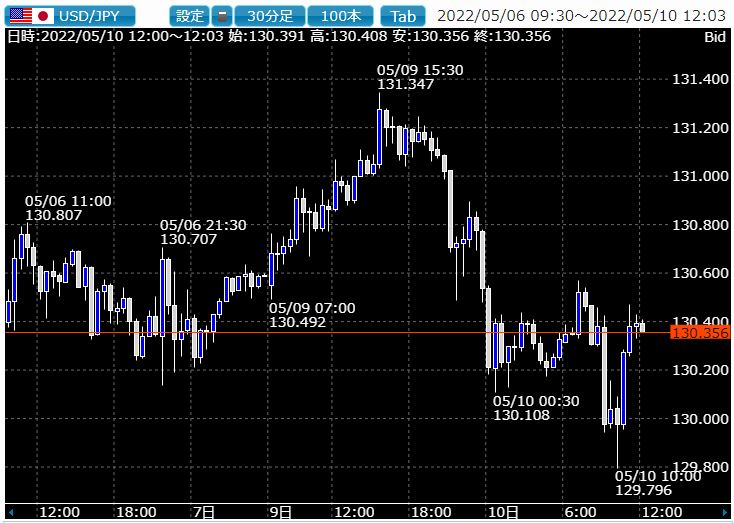

連休明けの相場は東京市場で日経平均が売込まれたところから始まりましたが、ドル円は米債金利の順調な上昇にあわせるように年初来高値を更新し、131.347円まで上昇する動きとなりさらなる上昇さえ予感させる動きとなりました。

しかしながらNYタイムがはじまると一転してリスクオフの市場となり、NY株は3指数とも先週末からさらに大幅下落、米債は逆に買われて金利が大幅低下する展開でドル円も大きく値を下げる形になりました。

先週と市場を取巻く環境はそれほど大きく変化しているとは思えないものの、相場のセンチメントはがらりと変化してことを強く感じさせられます。

下落の要因は米国のインフレ懸念の進行、中国経済の大幅減速懸念などいろいろなことが語られていますが、結局のところ5日のFOMCの政策決定を受けて相場が崩れ始めており、それが止められない状況に陥っていることがわかります。

市場は米国の利上げを織り込んだと楽観的な見方が広がっていましたが、どうも想定以上のインフレ加速にあわせて利上げも加速せざるを得ないのではないかといった疑心暗鬼が加わっているようで、相場は下げ止まっていません。

市場のアナリストの一部は、10月まで延々とこうした下げ基調の相場が続くといった見方を始めているようですが、これまでのようにFRBが株価に最大限の注意をして緩和の巻き戻しのレベルを調整するようなことがなければここからさらに株価が下落することはありそうで、米債もさらなる金利上昇で売られる可能性が高くなってきています。

ドル円はそれでも円安継続か

ドル円は9日月曜のNYタイムに大きく値を下げる動きになりましたが、明けた10日はいわゆる本邦の5-10日と言うことで東京タイムの仲値にそれなりのドル買い需要が見込まれていたことから多くの市場参加者が買い向かったものの、結局相場が下げになりロングが129.800円割れまで投げさせられる展開となってしまいました。

実需の売りなのか投機筋の仕掛け売買なのかははっきりしませんが、その後130.470円レベルまで買い戻されたことからロングで捕まってドテンで売りから入ったら今度は担がれるという投げと踏みの応酬となってしまい、市場参加者はそれなりの痛手を負ってしまったことが予想されるところです。

例年のドル円相場だとそろそろトレンドも終わりかと思われますが、今回のドル円の上昇、円安状況は明らかにファンダメンタルズ的要因から日米の中央銀行の政策の差をもとに生じている動きなので、日銀がなんらかの政策変更を行わない限り結構長い時間円安が示現する可能性は高く、上下動を伴いながらもさらに上値を試すことは意識しておきたいところです。

ただ投機筋主体の相場となり今週のようにあえてロングで買い向かっている個人投資家を振り落とすような動きが今後も出る可能性は高く、取引にあたっては十分な注意が必要です。

結構取引し辛い相場が続きそうな状況に

この時期から7月の夏休み前までは投機筋ももっとも利益を稼ぐ時期となり市場も賑わう時間帯となります。

ただ、それだけに様々な仕掛け売買も飛び出すこともあり、なにより株式相場が大幅下落から低調な推移となると債券金利よりもそれに連動して為替が下げるリスクは十分にあるため、資金的にも損切の設定でも万全を期した取引を行うことが重要です。

とくに限られた資金でポジションを持ちすぎるのは大きな含み損に繋がりやすくなるので、常に計画的にポジション設定をするといった努力が必要になるでしょう。

足もとでは相当相場が荒れた動きになってきていますので迂闊なレベル感からの取引は極力しないことも大切です。

注意深いトレーダーだけが生き残っていける相場状況ではないと思われます。