昨年12月FOMC後の記者会見でパウエル議長は、インフレ率が2%以下を達成するまでハイピッチで利上げしたものを利下げに転じさせることはないと明言していますが、米国の株式市場のほうは景気減速を示唆する経済指標がでるとFRBの利上げが早期に収まり早期に利下げに政策変更する、いわゆるパウエルプットを強く期待することになり、結果株価は大幅に上昇するという奇妙な動きを示現させることになります。

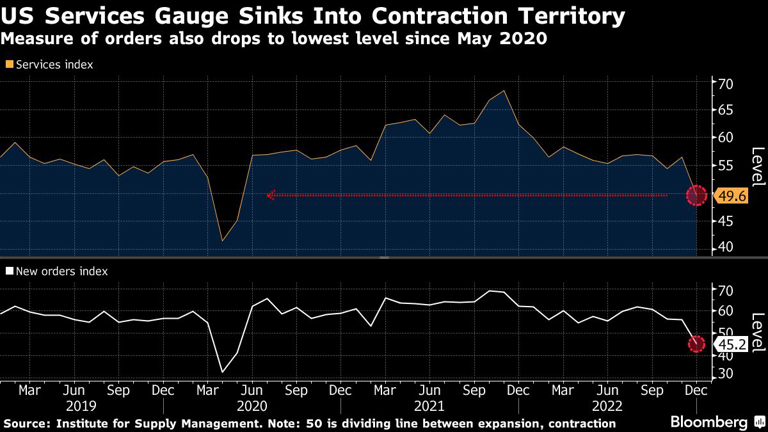

1月6日にISMが発表した昨年12月の非製造業総合景況指数は市場予想以上に低下し、49.6と2020年4月以来の低水準となりました。

市場の事前予想中央値は55.0とアナリストの事前予測を大きく下回り一気に7ポイントの低下幅になっているので、経済は間違いなく減速に突入していることが窺われます。

2022年12月についてはISM製造業総合景況指数も2カ月連続の活動縮小となっています。

しかし、製造業者が顧客在庫は適切な水準付近にあると報告しているのに対し、米国経済における根幹になろうとしているサービス業者は在庫水準が高過ぎると見ていることがこの日の統計で示されています。

非製造業の在庫センチメント指数は前月比12ポイント近く上昇して55.9と20年6月以来の高水準となっているため、今後ますますこの指標は悪化することがすでに見え始めています。

こうした経済指数が示現しはじめる状況というのは喜べる要素がありませんが、NYダウなどはこの結果からFRBの政策変更が早まることの方を期待してい700ドル以上の上げを示現するなど、すでに株価が企業業績を中心にして上下しない完全なFRB依存の動きになっていることを強く示唆するものとなっています。

ただ案の定こうした動きは長く続かず、週明けの米株相場ではNYダウもS&P500もマイナスに転落して引けています。

FRBが明確に方向性を示唆しても、なぜこうしたセンチメントが市場に形成されてしまうのかは今一つ理解できませんが、リーマンショックから14年以上を経て市場がFRB頼みで動くようになってしまっていることだけは事実のようです。

FRB内ではパウエル派とブレーナード派に意見が分かれ始めている模様

インフレが継続する中でリセッションが確実にそれを追いかける状況になっていることはFRBのメンバーも明確に意識しているようで、パウエル議長はとにかくインフレ退治を優先しリセッション対策はその後としているのに対し、民主党政権に最も近いとされるブレーナード副議長はリセッションを意識して利上げのスピードやここからの上げ幅に対して修正を考えているとも伝えられており、FRB内において政策の方向に対する綱引きが始まっているとの見方もではじめております。

それをWSJのFRB番記者であるニックのような存在が色々とSNS上で呟くため相場がブレるのは当たり前で、いつまで経っても現象的に相場が上下動を繰り返すという状態が延々と続いています。

確実に判っているのはインフレの後にはリセッションが到来するということ

過去の米国のインフレの歴史をさかのぼると間違いなくやってくるのがその後のリセッションです。

もちろん強弱に差はありますが今回も間違いなく到来しそうな雰囲気になってきています。

こうした状況下でFRBが利下げを行うと株価はもとに戻す絶好の買い場になるどころか、そのまま大きく下げる起点となるのがほとんどで、足もとで市場が過度に期待するFRB利下げから相場が大きく戻る市場というのはほとんどありえないことは現状から見ても想定できます。

市場参加者は経済学のプロではないので、本来市場が想定し辿るべき方向を全く逆に動くことは仕方ないと諦めるしかありませんが、市場参加者の期待や見立てと実際の相場に大きな差がではじめると暴落という厳しい結果を示現することになるので、個人投資家としてはその状況にいかに巻き込まれないようにするかが非常に重要なものになりそうです。

為替市場はより複雑なものにシフト

株式市場の動きというのはそれが正しいかどうかは別にしてある程度動きが予測できるところもありますが、為替のほうはFRBのみならず今年は日銀の動向も大きく影響を及ぼすようになってきており、昨年までのように中央銀行が提示する政策金利の差だけで相場の先行きを考えることはできず、取引の方向はより複雑になりつつあって、それだけ売買が難しくなっていることをしっかり認識する必要がありそうです。

今年は昨年と違って明確にトレンドがでてそれが長続きするような相場の地合いではなさそうで、激しい上下動にどう対処するかを考えることが肝要になりそうです。