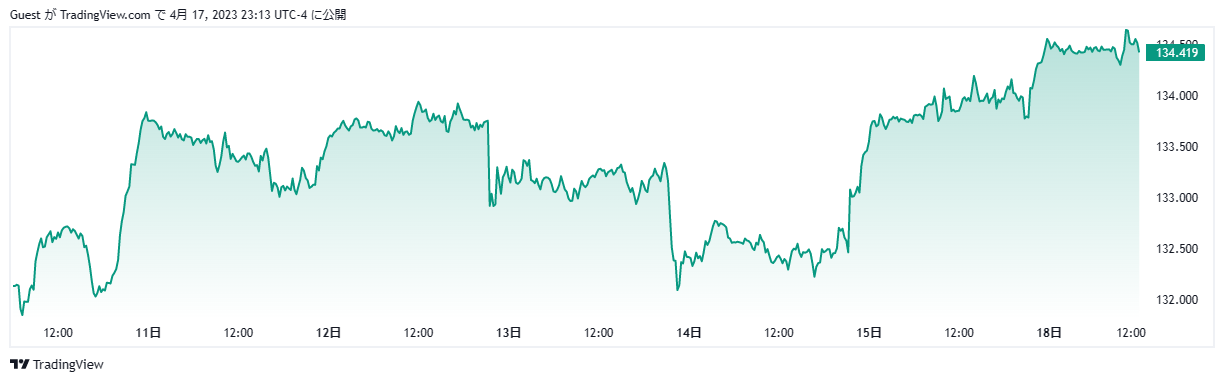

次回FOMCは5月3日、日本時間では4日の午前3時となりますが、先週まで雇用の指標が悪くて下落していたドル円は週明け月曜日に発表された4月のNY連銀製造業景況指数が事前予想マイナス18%に対してプラス10.8と予想をはるかに上回る数字となったことから米債利回りは一気に上昇し、それと連動するかのようにドル円も134円台にまで上昇する展開となっています。

通常NY連銀のこの指数はそこまで市場が強い関心をもって臨むものではありませんが、市場はひどく神経質になっており必要以上の反応が相場にでることとなってしまっています。

新規受注と出荷が急回復したことがその要因ですが、景気がそれほど悪くないということになるとインフレは終息しなくなるためFRBの利上げは継続見通しとなり、株は下げ債券金利は上昇、ドル円も先週と打って変わって一気に上を目指す展開になっています。

実際の市場は先週と今週で劇的に変化しているわけではありませんが、利上げ継続要因となる指標が発表されると相場は大きく反応しドル円は延々とその指標結果に降らされて下に行ったり上にいったりを繰り返しています。

ここからはFOMCを控えてFRB高官の発言もブラックアウト期間に入るのでますます経済指標の結果に注目が集まることになりそうで、5日まではこの相場状況が続きそうな気配になってきています。

7月利下げ観測はさすがに消滅か

4月第二週雇用指標が軒並み悪化したことを受けて市場は5月のFOMC利上げ中止、さらに7月には一気に利下げを織り込むという恐ろしく前のめりの予想になりましたが、今回のNY連銀の製造業景況指標の結果を受けて5月および6月にも利上げが継続するのではないかといった予測がではじめており、完全に7月FOMCでの利下げの目はなくなりました。

これも酷くドラスティックな予想の変化となっていますが、市場参加者はFRBがいつ利上げを止めることになるのかに関心を集中させており、疑心暗鬼な状況から指標の発表ごとに激しく相場が動くという展開を延々と繰返しています。

日によっては上昇しても下落しても全値戻しといった動きになることもありえるので、利が乗ったものはしっかりとリカクするという習慣をつける必要がありそうです。

一部の指標には好調な景況感がでているが米国経済はやはりリセッションに向っている

連日発表される米国の経済指標は思わぬ形で良好な結果を示現するものも確かに出ていますが、全体としてはやはりかなり悪化に向かっていることは否めず、利上げを見送りさらに利下げに転じる段階では株を中心にして激しい下落に見舞われるリスクにも直目することなります。

このあたりは株押し目買いの大チャンスと思っている向きが多いことが気になりますが、そうではない展開が待ち受けている可能性も十分に理解しておくべき状況です。

株も債券も大幅に動くことになれば為替に影響が出ますが、こうした相場状況では楽観論者と悲観論者が入り乱れ、さらにAI実装のアルゴリズムが相場をかく乱することになるので投げと踏みの応酬相場に巻き込まれる可能性も相当高く、テクニカル的に見て方向感がわからないと感じたときには一旦相場からでて様子を伺うといった用心深さも必要になりそうです。

今週はまだまだ米国の経済指標の発表があるので、上昇がいきなり止まって下落に転じるといったまさかの展開も覚悟しておかなくてはなりません。

まず指標発表前にポジションをもたないようにするといった姿勢は明確にしておくべき時間帯のようです。

くれぐれもご注意ください。