米国の金融市場でこの時期になると頻繁に聞かれるのがSell in Mayという言葉です。

歴史的に見るとこの5月から夏の7月、8月辺りまでにかけては例年米株相場が弱含むことになり、それに連動するかのように日経平均も低迷することが多くなる時期といえます。

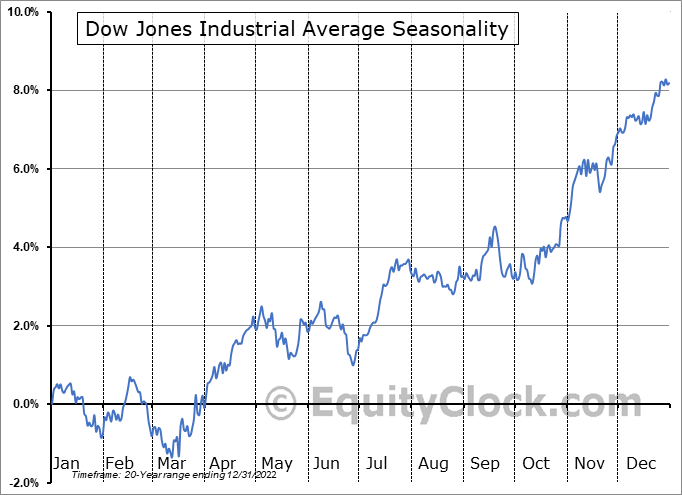

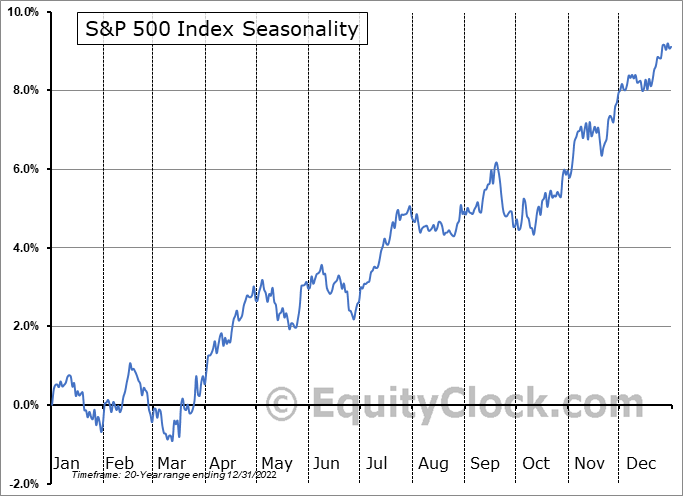

11月から4月に投資した場合、平均約27%上昇しているのに対し、5月から10月に投資した場合の上昇率は約7.5%にとどまっているという数字を見ても投資効率が悪いのは歴然の状況です。

ただ直近の20年間のダウやS&P500のシーズナルサイクルを見ると、リーマンショック以降はFRBが未曾有の量的金融緩和に出たことや、2020年3月の新型コロナ起因の大暴落を引き上げるためにさらにこれまでにない量的緩和を行ったことから、5月からは上下動を伴うギザギザ相場にはなりますが決定的に下落はしないデータもでており、判断に迷う部分もではじめています。

この格言に従うならここから7月末あるいは8月末ぐらいまでは相場に触らないのが鉄則になりそうですが、実際にトレードする人達にとってはそんなに明確に割り切れないというのも現実で、実際どう過ごすのかはかなり大きな問題になってきています。

果たして今年はどうなるのでしょうか。

個別経済指標ではいい数値もでているが全体としてはリセッションに向っている可能性大

米株の場合、指標と個別銘柄ではかなり動きに差が出てくるのも事実ですし、指標だけでは判断できないものがあるのも事実ですが、FRBのインフレ対策でここまでFF金利が上昇してしまうと株式投資よりも米債投資に妙味を感じる向きも多くなるため、この10年間のようにハイテク銘柄主体で相場を大きく引き上げるという動きを期待するのも相当難しくなっていることを感じさせられます。

また金融銘柄が大きく悪化すると市場全体がそれに引っ張られて下落するというのもあり、今年はかなり投資判断の難しい5月相場になってきていることは避けられません。

ただFRBはまだ利上げを完全停止したわけではなく、逆に利下げに転じる構えを見せ始めているわけでもないので、暴落には猶予がある可能性も残ります。

米金融機関の破綻リスクも相当な影を落とす状況に

そしてこのコラムでも頻繁に取り上げている米地銀の破綻リスクの問題は早々に一息ついたかのようにみえましたが実はまだ続いており、ここから何行が破綻に追い込まれるかは米金融当局ですらわからない状況に追い込まれていることが露見しはじめています。

これも足元の相場での投資をかなり難しくしている大きな要素で、無視することができない大きな要因となってきています。

この問題がさらに大きなものに発展するリスクは日に日に高まっており、下手をするとこれだけで相場は大幅下落になる可能性もあります。

FOMC直後の5月4日にはダウは一時的に600ドルを超える下落を喫しており、さらに大きな下落に見舞われることは十分にありそうで、ちょうどSell in Mayの時期に重なることも考えられます。

いつなにがあっても逃げられる体制を作って取引することが肝要

相場はどのタイミングでもリスクが顕在化する可能性があるため、なんのリスクもないタイミングだけを狙ってそれ以外の時期を極度に怖がる必要はありません。

アノマリーだけを頼りに取引するというのもかなりバイアスのかかったものになってしまい、本当にトレードができるのかが逆に大きな問題になることもありえます。

また足元の相場は市場が心配していたよりもはるかにうまくFRBの利上げを乗り切る動きとなっており、ここまでの相場を見る限り多くのネガティブ要因に直面しながらも強気の相場が続いているのもまた事実となっています。

ですので自己判断、自己責任で取引をすることをやめる必要はないと思われますが、とくに取引を間違ったという段階ですぐに逃げられるようにストップロスを入れておいたり、トレーリングストップを置くといった準備万端の売買をしていくことだけは忘れないようにしたいところです。

とくに資金トータルの管理はきわめて重要で、あえて全力の資金、証拠金で勝負しないといった姿勢や、キャッシュポジションを増やして投資のポートフォーリオの中で株式投資部分をあえて減らすといった防御的投資を行うことも必要になりそうです。

結果今年はSell in Mayにはならなかったといえば笑い話で済みますが、できることはすべてやって市場に向き合いたいところです。