為替相場の年間予測ほど当たらないものはありませんが、今年の相場予測も年初からすでに崩れ始めているようです。

見誤りの原因としては、FRBが3月にも利下げを開始し、年間で最大1.5%近くまで下落するのではないかという強引な予測が市場を席捲していたことが挙げられます。

多くの市場参加者が、なぜここまで前のめりに利下げを織り込むことになったのかは疑問ですが、昨年末ピークを迎えたこの大胆な憶測は、年明け早々簡単に崩れることとなりました。

先日行われたテレビ番組のインタビューで、パウエル議長が3月に利下げを実施するつもりがないことを強調したことにより、足元のドル円相場は年初来高値を目指す方向に進んでおり、昨年の最高値となる152円をも視野に入れる状況となっています。

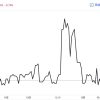

改めて年初からこれまでの相場を見直してみると、上方向に向かっているのは明らかで、ここからさらに上昇するとなれば財務省による介入を警戒しなくてはならない状況となりそうです。

ドル円はここから上昇も低いとみられる152円超えの可能性

下がらないとなれば当然上値を試す相場となりますが、今年はどこかのタイミングで利下げに転じる可能性があるため、利下げが実施される前にドル円が152円を超え160円方向に進む可能性は低いと予想されます。

つまりドル円は、ここから3円程度を上限としレンジ相場となる可能性が非常に高いと言えます。

現状ではすでにFRBによる利上げは終了しているため、よほど強い材料がない限り152円を超えることはないと予想されますが、万が一イランと米国の問題から派生したホルムズ海峡の封鎖が現実のものとなり、原油価格が驚くほど上昇するなど、想定外の事態が発生すれば状況は一変する可能性があります。

一旦下落が始まればオーバーシュートの可能性も

一方でFRBが利下げに踏み切るか、日銀が緩和を解除し利上げに踏み切った場合は、ドル安円高方向に走ることが予想され、年央までに130円レベルにまでドル安円高が進む可能性さえもあります。

ただ、市場には過去10年で20兆ドルもの円キャリートレード(広義の意味を含む)が残っているとされているため、ドル安円高が進めば円キャリートレードにも急激な巻き戻しが生じるリスクが高まります。

結果的に130円を下回るレベルまで円高が進み、状況次第では120円台までオーバーシュート気味に下落展開が続くことも考えておく必要がありそうです。

米国大統領選を前にドル高方向へシフトする可能性も

今年は11月に米国大統領選を控えていますが、例年大統領選挙の3か月頃前から株価は大きく上昇し、ドル円もドル高方向に動くことが信憑性の高いアノマリーとして知られています。

そのためドル円は仮に下値が130円にあったとしても、このアノマリーにより150円レベルまで上昇する可能性は大いにあるため、昨年後半に下げた相場が想像以上に上昇した状態で年末を迎えるという可能性も考えておく必要がありそうです。

独自の相場感だけに囚われてしまうと、それとは異なる相場状況が示現した場合に、想像以上の損失を被る場合があります。

そのため、相場が自身のシナリオと異なる動きをした場合の対処法も予め用意しておき、実際にどのような食い違いがあったのかを冷静に分析することが大切です。

2024年の相場はまだ始まったばかりです。

実際の相場変動をしっかりと注視し、今後のシナリオ構想に役立てて行きましょう。