3月第四週は、日銀政策決定会合に続き米国のFOMCも開催され、忙しない相場展開となりました。

FOMC後に行われたパウエル議長の会見を見計らったかのように飛び出した、日銀による年内2回の利上げ観測報道により、相場はすっかり方向感を無くす大荒れの展開となりました。

日銀はマイナス金利、YCC、ETF買い入れ終了を発表しドル円は上昇

日銀は今回の会合で、前週の日経によるリーク報道通り、マイナス金利の解除に加え、イールドカーブコントロール(YCC)の撤廃と株式ETFの買い入れを終了することを決定しました。

マイナス金利は解除しても緩和は継続するという植田総裁の発言を受け、日経平均は大きく値を上げ、ドル円も短時間で151円台後半まで2円以上も上昇する展開となりました。

利上げでドル円が上昇するという状況には、いささか違和感を覚えますが、今後も緩和は継続しYCCを撤廃しても国債の買入れは継続するという日銀の姿勢を、相場は殆ど変化はないものと受け取めたようで、株とドル円は大きく上昇する結果となりました。

それにしても、前週報道されていたリーク記事の内容がそのまま発表された事については、会合での議論内容や誰かのアジェンダに投票だけしていたのではないかという疑問さえ付きまとう状況となっています。

会合前のドル安円高状態が嘘のように、ドル円は151円台後半まで値を上げる展開となりましたが、今後円安が続くのかどうかはFOMCの結果が待たれる状況となりました。

FOMCは利下げ先送りを決定、ドル円は反落

日銀の発表から1日間をおき、日本時間21日の午前3時にはFOMCの結果発表が行われました。

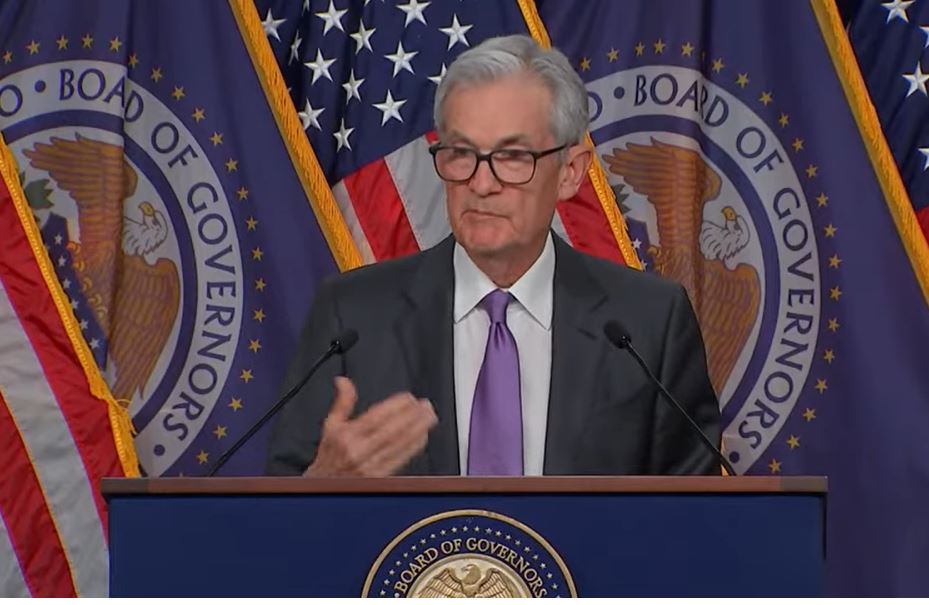

結果は市場の事前予測通り現状維持となり、今後の利下げについては年内3回が維持され、全体的にはハト派寄りの政策スタンスが示されました。

一方で2025、2026年の金利見通しは上方修正され、2024~2026年のGDPの見通しも引き上げられたことにより、相場は反発しドル円は一時151.71円付近まで持ち直しました。

しかし、パウエル議長の会見にぶつけるような形で「日銀は7月か10月に追加利上げを検討していると日経新聞が報じた」との英文ヘッドラインが伝わると、市場の関心はすっかりそちらに移ることとなり、米2年債利回りが低下したことも手伝い、その後ドル円は一時150.73円まで下押しする展開となりました。

パウエル議長の会見はドル円に何の影響も与えることなく終了しましたが、日銀が口先介入の代わりに意図的に報道したものだとすれば、大きな問題になることは間違いありません。

日米の金利差次第という状況が続くドル円

今回のFOMCで、米国における今後の利下げは確定しているものの、それが7月になるのか或いはそれ以降になるのかがはっきりしておらず、直ちにドル円の下落要因とはならないことが分かりました。

一方で日銀は、マイナス金利は解除したものの、未だ国債費の上昇や国債の含み損などの問題が残るため、この先そう簡単に利上げには踏み切らないであろうことが窺えます。

また、米国の大統領選を前に緩和を終了すれば、米国が大きな懸念を示すことは間違いなく、今回日経新聞が報じたような7月と10月の利上げが本当に実現されるかどうかは、未だ不透明な状況です。

日銀会合後に激しく上昇したドル円は、一旦は上値を抑えられる形となっていますが、ここから上昇するのか下落するのかは、実際の相場を注視する以外に判断ができない状況となっています。

ドル円は当面の間、高値付近でレンジ相場を形成し、材料次第で上下動を繰り返すことになりそうで、場合によってはこの状況が11月の米国大統領選挙まで続く可能性もあります。

材料が出尽くした場合は、年度末ならではのレパトリやリバランスの影響がここから示現してくることも考えられるため、特に今週は注意が必要です。

来週からは、4月相場を意識した相場展開となりますが、為替相場は生き物であり想定した通りには行かないということを再認識し、慎重なトレードを心がけたいところです。