今年4月、ビットコインに4年に一度の半減期が訪れようとしています。

半減期とはビットコイン特有のもので、具体的にはビットコインのマイニング報酬が半分になるタイミングを指します。

つまり、ブロック報酬が現在6.25BTCであれば、3.125BTCに減少するというわけです。

この半減期は、ビットコインネットワークのプロトコルによって設定されており、4年ごとに確実に発生しています。

これは、ビットコインの開発者とされるサトシ・ナカモトが、発行時に仕掛けた仕組みであり、

新規の発行枚数が減少すれば希少性が高くなるため、理論上は価格の上昇が見込まれます。

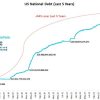

これまでは、2012年、2016年、2020年に半減期があり、今年の正確な日時はまだはっきりしていませんが、市場では4月20日ごろが有力なのではないかとの見方が強まっています。

これまでは半減期後の12か月間で、ビットコインの価格は2012年が8069%、2016年は284%、2020年は559%も急騰したため、今回も半減期前にビットコインの購入を検討する投資家が増えつつあります。

今年に入りビットコインの現物ETFが上場されたことにより、半減期に向け市場には莫大な資金が流入するものとみられ、値上がりの可能性はより高まっています。

需要の急増と供給の大幅減少が一度に到来することから、半減期までにドル建てで10万ドル規模の利益を得る投資家も多いのではないかとの観測もあります。

過去の相場ではそれなりに上昇するもその後は下落

ビットコインは黎明期から現在に至るまで、以下のように推移しています。

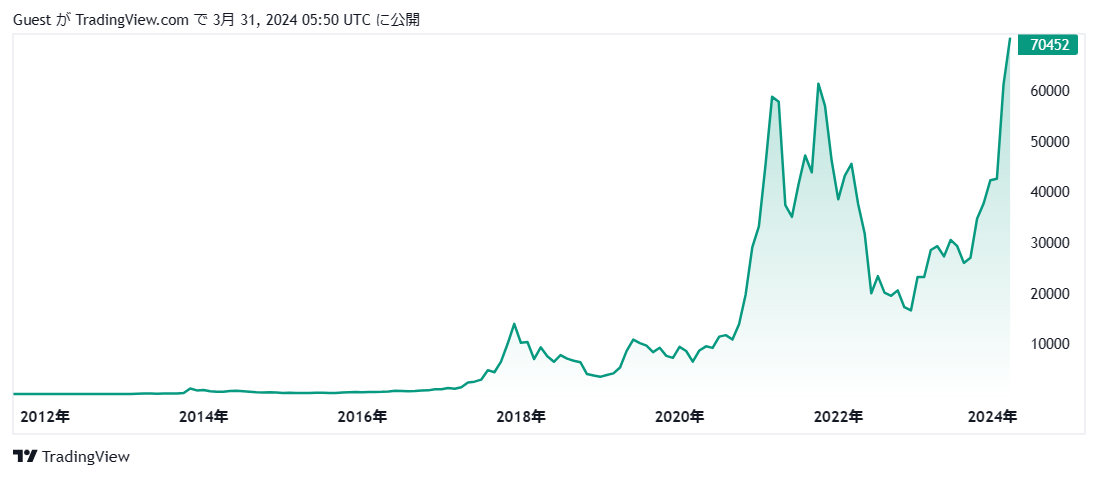

これによると、2020年は半減期後に大幅上昇したものの、その後は値を戻す動きとなっており、半減期で上昇した価格がその後も維持されるとは限らないことを示しています。

過去5年の相場チャートでは、半減期後に値を戻す動きがさらに顕著に現れており、中には上昇分の80%近くも失っているケースもあります。

またETFの上場は、莫大な資金をビットコイン市場に流入させることになりましたが、3月後半には7万3000ドルから一気に6万3000ドルまで下落する事態に見舞われました。

今回の半減期が4月の20日ならば、あと20日ほどの猶予があります。

その間、上昇する分には特に問題はありませんが、実需がない場合は何に起因して急落するかが以前不透明な状況であり、博打状況の相場が続いていきそうです。

一時は、ビットコイン市場に連動した投資成果を追求する金融商品、GBTC(グレースケール・ビットコイン・トラスト)の資金の流入と流出が影響を与えているという話もありました。

しかし最近では、ここから流入が止まってもビットコインは大きく崩れているため、確実なベンチマークとしては機能していないことが分かっています。

この投資ファンドの運用資産は、2023年9月1日時点で170億ドル(約2.5兆円)に達しており、Coinbase Custodyで保有されるGBTCの原資産は、643,572 BTCにも上ると言われています。

この商品はいわゆるクローズド・エンド型商品であり、償還期限前の払い戻しや中途解約が許されていないため、GBTCを売却する場所は、米国の非上場株式市場であるOTCマーケット(OTCQX)に限られます。

非常に特殊な商品であると言えるため、ETFの上場でこの市場の動向はほとんど参考にならなくなってきているのが現状です。

多くの投資家は、実にいろいろな商品の動向からビットコインの先行きを把握しようとしますが、現状は刻々と変化しているようです。

予測不能な半減期後の相場状況

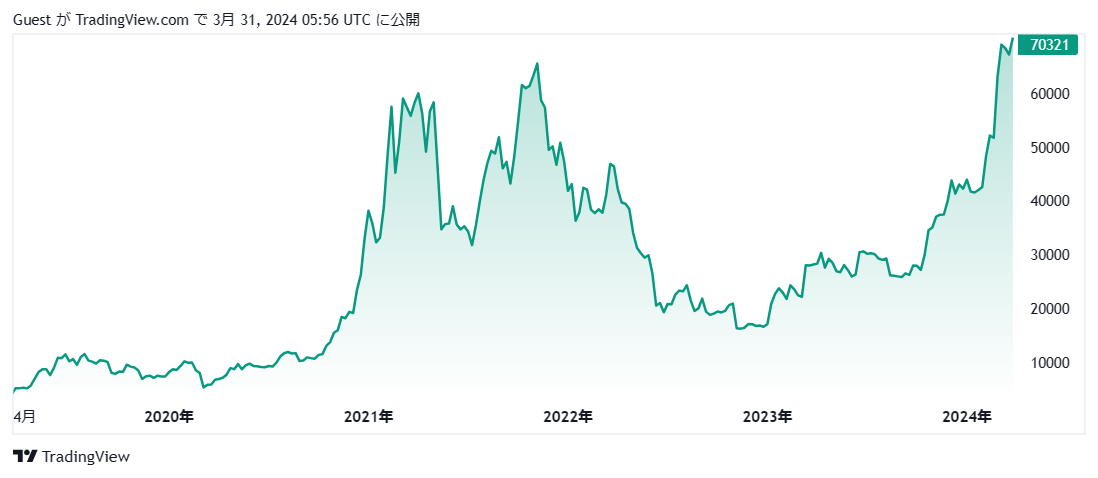

今年に入ってからのビットコインは、半減期のアノマリーを信じた投資家が大量参入したことにより、2023年末に比べ、すでに70%もの上昇を果たしています。

ただ、ファンダメンタルズ的に合理的な説明ができないビットコインは、半減期後に即売り込まれて大幅下落するシナリオも残されているため、先行きの判断は非常に困難な状況が続いています。

足元では、金価格の金利が上昇しているにもかかわらず、米株は3指数ともに史上最高値を更新しているため、ビットコインが高騰してもおかしくはない状況です。

しかし半減期後は、クジラと呼ばれる大口投資家が、一斉に利確で反対売買に転じ相場が下落するなど、さまざまなシナリオが考えられます。

法定通貨取引の延長と捉えられがちな仮想通貨ですが、実はまったく別物であるという認識を持ち取引に臨みたいところです。