先日、ドル円相場は34年ぶりの円安水準となる160円を突破し、国内メディアは大騒ぎとなりました。

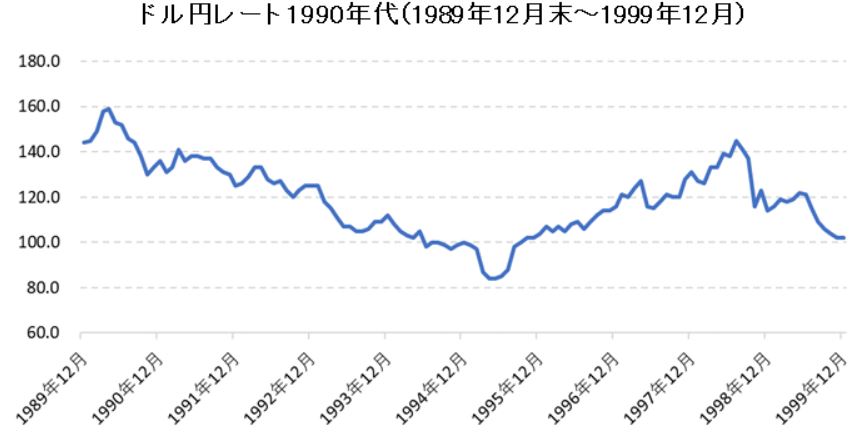

しかし、34年前の1990年と言えば、絶対的な為替水準こそ円安だったものの、社会生活への影響はそれほど大きくなく、その後デフレ社会へ突入したことが思い出されます。

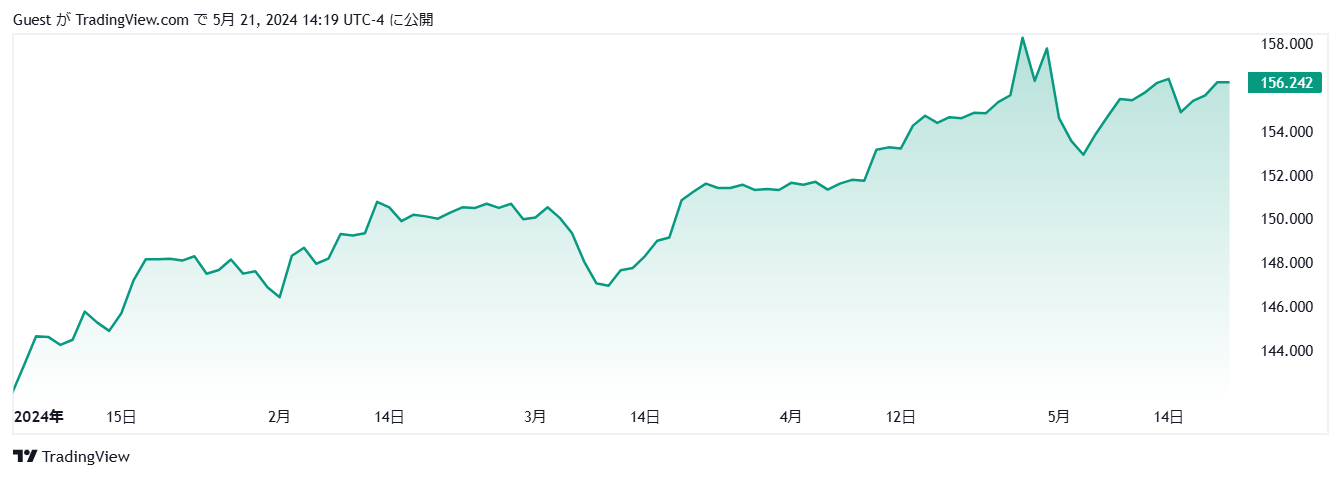

今年の初めに140円台を推移していたドル円相場は、4月末にとうとう160円を突破し、国民生活に大きな影響を及ぼし始めています。

今年の春闘では大手企業を中心に賃上げ回答が相次ぎましたが、90年頃はどの企業もインフレが進めばほぼ自動的に賃上げを行っており、一方的に可処分所得を削ったり、何年働いても給料が上がらないという悲惨な社会構造は形成されていませんでした。

現在は世界的なインフレにより、輸入材量は値上がりしていますが、それに加え国民は電気代、ガス代、自動車のガソリン代など、円安分の2割上昇を負担しているのが実状です。

日銀の植田総裁は、インフレの影響はそれほど大きくはないと述べていますが、国民生活を圧迫するほどの円安に直面するのは、今回が初めてと言えます。

ここからさらに円安が進み、1ドル170円超えともなれば、国民にとって死活問題になることは間違いありません。

最近では、牛丼チェーンで輸入牛肉ではなく国産牛を使ったほうがコストが安くつくという報道も出ており、このまま行くと牛丼一杯1,000円、ラーメン一杯5,000円という時代がやってくるかもしれません。

1ドル160円でも90年と現在とで異なるチャート形状

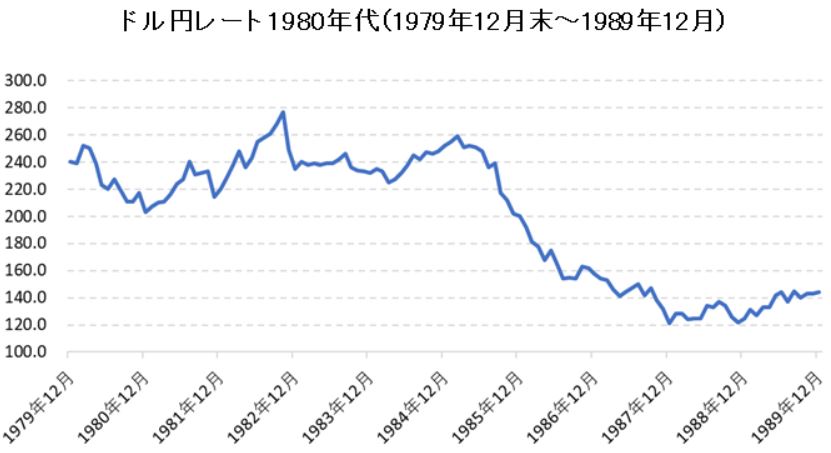

80年代前半、ドル円は260円レベルを推移していました。

その後1985年に米国が主導する突然の国際協調介入によりドルの切り下げが始まり、バブル崩壊の年である1989年には130円まで円高が進行しました。

1990年には一時的に160円に値を戻しましたが、80年代前半の水準が高かったため、国民の多くはこの状況に動じることはありませんでした。

当時は原油価格が今よりはるかに安く、ガソリンの価格が120円程度であったため、生活への影響は少なく、むしろ国民の関心事は不動産価格に集中していました。

この頃は、すでに青天井だった不動産価格が音を立てて崩れ始め、都市銀行の融資が焦げ付きだした時期でもあります。

その後、長期にわたりデフレと低成長が続くことを理解していなかった多くの国民は、漠然とした不安を抱えていました。

今後考えられる3つの方向性

為替取引では、上昇・下降トレンドについていけばいいだけの話ですが、円安は実生活においてあらゆる輸入物価を押し上げています。

日本は、世界的に進行するインフレに輪をかけ、円安も進行しているわけですから、国民生活の負担は必然的に大きくなります。

直近のドル円相場は、介入時の159円台に近い水準まで戻しており、このまま手をこまねいていれば、再度160円に戻る可能性は高まります。

介入を指揮する神田財務官は、この状況をどう捉えているのかが気になるところですが、主に3つの方向性が考えられます。

まず一つ目は、アナリストの多くが予測するとおり、すでに介入は諦めているとの見方です。

介入原資がなく、神頼みで相場を眺めているのであれば、再度160円を突破するのは時間の問題と言えます。

ただ、7月に退官を控えた神田財務官が、このまま介入失敗という汚名を着せられたまま財務省を去るとは考えにくいため、何かしらの対策を講じる可能性は捨てきれません。

次に考えられるのが、介入原資を集め再度介入の準備を進めているのではないかとの見方で、そうなれば突入のタイミングを見計らっている可能性があります。

投入原資に関しては、まだ調整できる可能性が十分にあるため、今後最後の一回が実施される可能性は大いにあります。

最後は、日銀の緊急利上げを画策しているのではないかとの見方です。

現状では、この対策が一番のサプライズとなりそうですが、日銀が6月を待たずに0.25%の緊急利上げを発表することになれば、相場は大きく動くことになります。

ただ、実施するには問題も多いため、やはり簡単には実現しないことが予想されます。

神田財務官は、次期日銀総裁になるのではという観測も出ており、何らかの対策に打って出る可能性が高いため、今後の動向に大きな注目が集まっています。