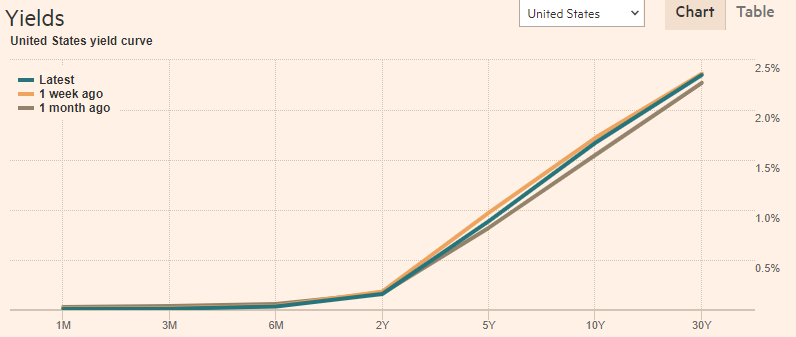

3月に大きく金利が上昇した米債ですがここへきて10年債を中心にして金利上昇が一服しはじめています。

ドル円をはじめ、ドルストレートの通貨ペアの為替には非常に大きな影響を及ぼすだけにここからの動きが気になるところですが、市場には2つの見方が存在しているようで、引き続きどうなるのかは相場を注視していく以外には方法がない状況となっています。

4月第2週は確かに米債は10年債を中心としてかなり利率が低下したことは事実で1.7%を超えなくなっていますが、ここからこれが恒常的に低下した形で推移するかどうかはまだ誰にも判らないというのが現実で、先行き予想は相当難しくなりつつあるようです。

上昇一服論は米国の法人税増税論の現実味が影響か

まず一旦、米債金利の上昇が一息つくとする説で有力とされているのが米国の法人税の増税です。

こればバイデン政権がかなり強力に増税を打ち出しているのに加え、米国初のクローバル企業が税金の支払いから逃れることがないようにイエレン財務長官が主要国のみならずG20加盟国に協力を要請している最低税率の導入は主要国の財政基盤安定、そして米財源・米債金利に影響を与えることになりそうで、これが赤字国債乱発で米国の債券金利を急激に上昇させない重要な装置になるのではないかという見立てが強まっているわけです。

こうなると確かに金利の上昇は抑えられるとともにドル円も大きく上昇しない可能性がありそうで、果たして本当にそうなるのかを見極める必要がありそうです。

週明けは菅首相が渡米して初の日米首脳会談が開催されますが、法人税の最低税率の話や日本の米債購入要請の話などが積極的に行われる場合には米債金利にもさらに影響が出る可能性がありそうです。

債券金利上昇が抑制できないのはやがてインフレが到来する可能性に起因

一方、引き続き債券金利が上昇するのではないかとする説の根底には景気の回復感から間違いなくインフレが進むことになり、FRBが金利上昇を抑制できなくなるからという見立てがあるからです。

クリントン政権で財務長官を勤めたサマーズは依然としてインフレの到来の危険性を指摘しており、イエレンとパウエルの金のバラまき政策をかなり手厳しく批判し続けています。

実際、トランプ政権からバイデン政権に移行しても昨年からはじめた新型コロナ対策の財政出動は軽く500兆円を超える規模になっています。

そこにさらにインフラ整備計画を持ち出してきていますから、市場に投入される資金の規模は未だかつてないほどに潤っている状況で、FRBがそれに金を刷りに刷ってバラまいているわけですからインフレにならないはずがないとするのももっともらしく聴こえます。

3月にFRBが継続を打ち切ったFLRについても米国の金融機関は確実に月末までに過剰に保有していた米債を手放したようでそれが債券金利に影響を与えたことは間違いなかったようです。

4月に入ってそれが一旦収まったことが足元での米債金利を落ち着かせているという見方が強まっているようですが、現状ではヘッジファンドのアルケゴスがやらかした過剰なレバレッジをかけた投資に対して米国の金融当局がかなり銀行を締め上げることになっています。

ヘッジファンドに対する金融機関からの与信枠が縮小するのではないかという観測も強まっており、これが保有債券や株式の売却に繋がる可能性を指摘する声もあり、米債金利の上昇材料はここからも事欠かない状況が続くことが危惧されています。

市場には実に様々な材料がうごめいており、実際にどのファクターが金利に影響を与えて相場を動かすことになるのかは依然としてはっきりしませんが、米債金利を一服させる要因がある一方でまだまだ金利上昇を助長する様な材料も多数潜んでいる点には十分に注意していく必要がありそうです。