6月末、半期末、月末を利用してリバランスでドルは対円、対ユーロで大聞く買いあがり、特にドル円は久々に111円を乗り越えて上昇する動きを示現することになりました。

後から考えてみますと買い上げたのは短期の投機筋あたりとみられ、実際の相場はショート勢が買い上げられて次々ストップロスを誘発させる形で111.670円レベルまで上昇したのが実情のようでした。

既に米国雇用統計の前に111.750円にあったオプションの手前まで上昇したドル円は上昇の燃料となるショートポジションが一掃されたことからそれ以上は上値を試すことができず、逆にロングポジションのリカクから荷もたれを起こしてずるずる下げる展開となりました。

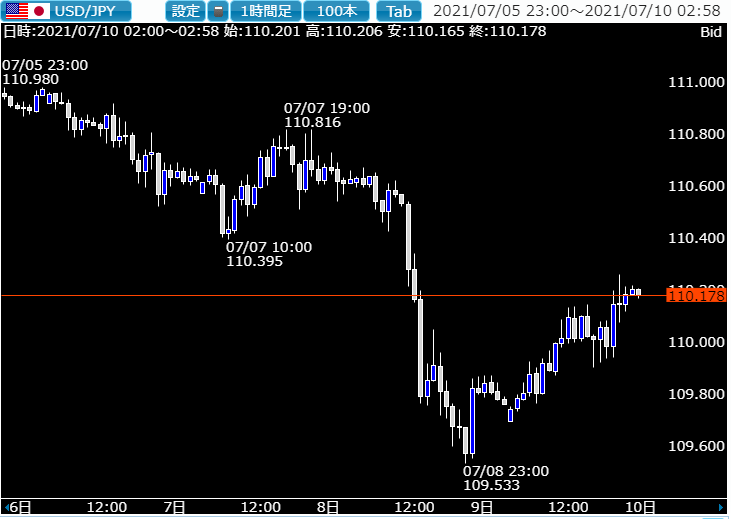

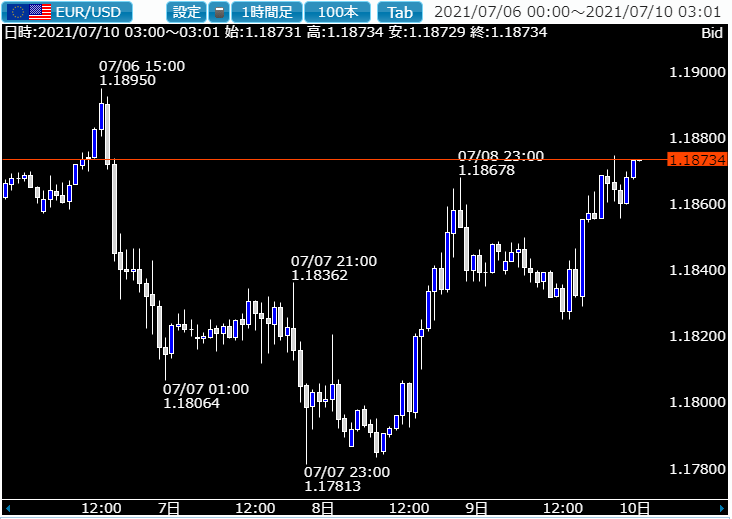

週明けからは110円台すら維持できないまま7日には東京タイムから値を崩し、ロンドン勢の参入で4月後半からのチャネルラインのサポートだった110円を割り込んでしまいとうとう109.500円レベルまで押し込まれるという円のショートスクイーズに陥ることとなってしまいました。

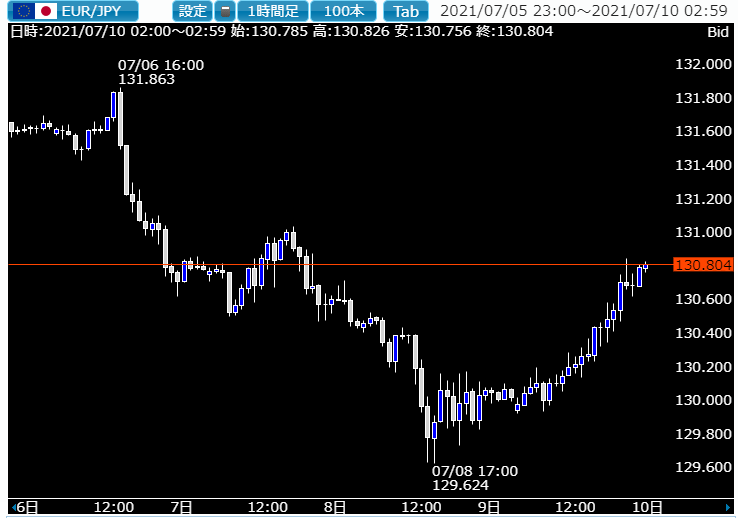

さらに大きくこれに反応したのがクロス円で、軒並み大幅下落でかなりの市場参加者が損を強いられることとなったのは言うまでもありません。

翌日は一転強烈な買戻し踏み上げ相場を示現

しかしこの相場が下落するだけならよくある話ですが、8日の東京タイムから下落したほぼすべての相場が大きく値を戻すこととなりドル円は110円台を回復し定着、クロス円も前日の大幅下落が嘘のようにリスクオンの買戻しとなりました。

今のところまだ全値戻しまでは行きませんが、かなりの下落をたった半日程度で回復させたのは驚きで、戻り売りを狙った向きは完全に踏み上げを食らってまたしても損失を受ける形となってしまいました。

こうした日替わりで投げと踏みの応酬が出る相場はバブルの末期によく起こるとされており、木曜日段階では大きな下落となった米株、日本株市場も8日のNYタイムには驚くほど買い戻される動きになっています。

木曜日は世界的にデルタ株の変異株感染が進むことへの懸念から相場が大きく下落したといった後付けの説明が通りましたが、相場のセンチメントにも変化がないにもかかわらず一斉に買戻しが進むというのはどうも理解に苦しむ状況になっています。

投機筋の大がかりな仕掛け売買か

相場は経済理論を実践する場ではありませんからどんなに理不尽な動きを示現することになったとしてもそれが全てでしかないのは事実です。

しかしここまで激しい上げ下げが日替わりで繰り返されリスクオンとリスクオフが常に交互に繰り返される相場は、誰かの仕掛け売買なのではないかとかなり疑いたくなる状況で、一旦様子見を決め込まないことには次の動きを予想することができないところに入り込んでしまっています。

こうした投げ踏み応酬の相場というのは上述のようにバブルの最終局面でよく見られるもので、特に株価が連日大幅高と大幅安が交互に繰り返されるようなときには最終的にはろくな相場が待っていないことが殆どですから、気をつけなくてはならない時間帯に入っていることを感じさせられます。

春先からは為替も主要通貨で膠着した時間が長かっただけに足元のような不安定な動きへとシフトするのには違和感を感じるのは間違いなく、特に大きな動きに慣れていないことから今回のような値幅の動きでも大変な暴落を食らった印象が残るのも非常によろしくないものを感じます。

こうした不可解な動きが週明け以降も続くのか、一旦終息するのかが非常に気になるところですが、相場の初動を見てから判断することが重要になりそうです。