2月24日にいきなりロシアのウクライナ全面侵攻ではじまった戦争状態は、当初キエフが2日程度で陥落して戦闘状態事態はかなり早期に終了し、あとはもっぱら経済制裁とその報復の応酬合戦になるのではないかなどのかなり楽観的な見通しが完全に崩れ去り、どこまで続くか全くわからない状況に陥り始めています。

ただすでに戦闘開始から2週間を過ぎて株も為替相場もこの投げと踏みの応酬が延々と続く相場にかなり疲労感が積もっているようで、少しでもいい情報があるとアルゴリズムが主導的に動いて大きく値を戻す時間が増えつつあります。

ただ現実の戦況は相場に合わせて戦っているわけではないので、停戦交渉に期待が高まって買い戻されてもなにも進展がなかったという報道がでればあっさり逆戻りになり、相当トレードがしにくい状況が続いています。

ユーロはやはり売られドルストレートと豪ドル、NZドルが買われる状況に

この状況下でやはり大きな下げを食らっているのはユーロです。

対ドル、対円ともに戦争開始から3月7日あたりまでは延々と下げる展開が続きました。

しかしその後ショートに傾き過ぎたことから、ある程度のショートカバーを示現しECB理事会の結果を受けてさらに上昇するかのように見えましたが、ラガルド総裁の急激な緩和の巻き戻しは行わないといった発言からまた失速し、週末にはドルが上昇したこともあって大きく値をさげて週の取引を終えています。

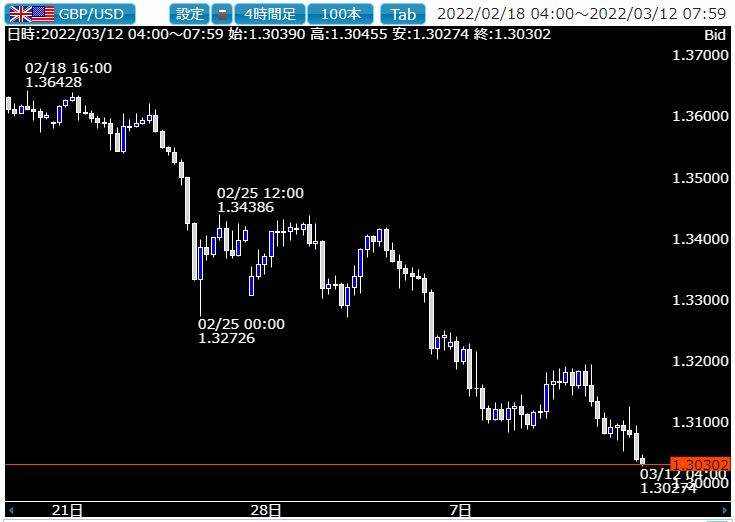

状況はポンドドルでもほぼユーロと同じで、この戦闘が終結もしくは一定の落としどころを見出さないかぎりかなり長期にこうした動きが継続しそうな気配が漂います。

クロス円でもユーロ円、ポンド円は完全にこの形のチャートを維持していますので週明けも何かにつけて弱含むリスクは引き続き高そうです。

それでは資金はどこに逃避しているのかという話になりますが、欧州圏からは地政学的にもっとも距離がある豪ドルやNZドルに逃避しているのは確実であり、この状況はまだまだ続きそうです。

こうした動きは滅多には動かない東京タイムでさえ豪ドルが買われているので、相当な勢いであることがわかります。

ただショートが溜まりすぎれば確実にショートカバー発生

こうなるとユーロもポンドも戻り売り対応でトレードしたくなってくるものですが、あまりにショートに相場が傾き過ぎるとそれなりの巻き戻しがでるのが世の常で、ユーロドルでは驚くほど激しいショートカバーに見舞われるようになっていますので迂闊にレベル感だけで売り向かうのは相当注意が必要になります。

ただショートカバーは出てもウクライナ情勢悪化なら確実にまた下落することになるので、この投げ踏み応酬相場にいかに対応するかを考える必要があります。

この辺りもトレードの仕方を間違えるととんでもない損失に見舞われる可能性があるので、日頃以上の注意を払うことが求められます。

これはユーロのみならずポンドも同様でクロス円のユーロ円とポンド円もその動きに当然ひきずられますのでこちらも注意すべき状況です。

3月末は欧米期末、本邦年度末で実需の特別なタマが出やすくなる時期

3月もすでに半ばに入ってきていますが、この時期は欧米でも四半期決算、本邦は完全に年度末であることから投機筋の売った買ったという相場だけでなく実需筋の売り玉、買い玉が飛び出してくる時間帯に入ります。

本邦勢の場合には15日から25日までの間でほぼレパトリとよばれる日本への資金回帰が出てくることになりそうですが、今年は自動車メーカーを中心として海外での利益がかなり減少していることから、大きな円高は示現しない可能性を指摘する声もあります。

ただ、5年ぶり以上の117円台に到達したドル円は本邦輸出勢が売りをかけてくるレベルでもあることから一時的に上値が重くなることも想定されるところで、ドル円についてはそのまま上値追いについていくのではなく、やはりそれなりの押し目での買いを目指したいところです。

3月後半は一方向に動かないケースが多くなりますが、チャートを見ながらリアルなプライスアクションをチェックした上でエントリーしていくといった細やかさが必要になりそうです。