16日日本時間午前3時に発表された6月のFOMCの政策決定会合では、一部のアナリストが事前予測していたとおり75ベーシスポイントという実に27年ぶりの思い切った利上げを決定し、即日履行されることとなりました。

一部には50ベーシスポイントの利上げで様子を見るのではないかといった観測も強かったですが、パウエル議長はとにかく株価などよりインフレを退治することに専念する姿勢を明確にしたことになります。

ただ7月以降も75bpで行くかどうかはあくまで7月のFOMCで議論して決定するとしており、完璧な強気でないことも露見させる動きとなりました。

こうした内容の声明を受けて市場では材料出尽くしとみたのか、先行き過激な利上げはないと判断したのか米株が大きく買い戻されることになり、翌日の東京タイムでも日経平均は買い戻されることとなりました。

ただ、翌日16日のNY市場は5月のFOMC明けと全く同様に株価3指数ともに大きく売られる展開となり、結局戻りは一瞬の出来事となってしまいました。

NYダウはとうとう3万ドル割れとなり、全くいいところなしの状態を示現することとなりました。

AI実装のアルゴリズムが動かしているのかもしれませんが、なぜこういう戻りの動きが毎回FOMC後に示現するのかについては依然謎の状況が続きます。

JPモルガンのアナリストによる分析では、米国株が示唆するリセッションの確率はすでに85%に達しているとのことで、FRBの金融政策の謝りに対する市場の懸念がその背景にあるとされており、こうなるとここからはさらに株価が下落する危険性が高まることになりそうです。

ドル円は一旦下落後、16日のスイス中銀の突然の利上げを受けてリスクオフの円高に

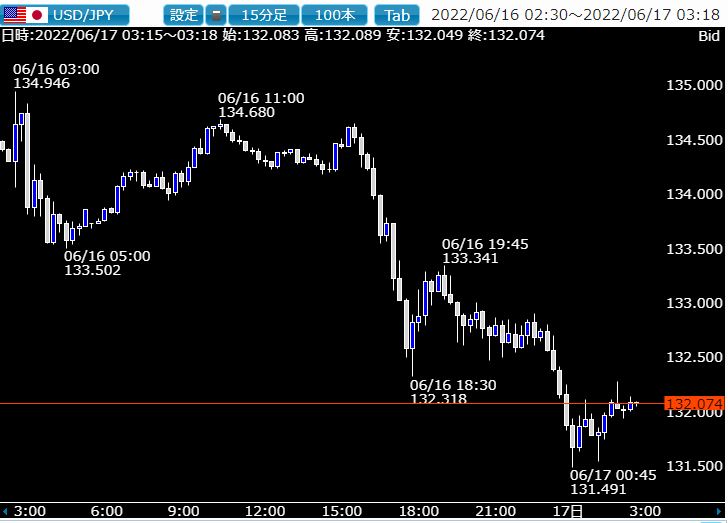

FOMCを受けての為替はというと、事前段階でFRBが75bpの利上げを行うかもしれないということを先取するかのようにドル円は135円台中盤まで上昇し、あたかもFOMCを受けてさらに上伸しそうな雰囲気になりましたが、こちらも材料出尽くし感があるのか大きく下落して翌日の東京タイムに臨むことになりました。

この日ロンドンタイムに入ったところで、スイス中銀が政策金利を突然50bp引き上げてマイナス0.25%としたことから相場はリスクオフの動きとなり、クロス円は総じて円高となってドル円もそれにつられるように2円以上の下落を余儀なくされ、さらにNYタイムにはそこから80銭近い下落となり、135円台からは相当離れたところで推移することとなりました。

スイス中銀のいきなりの利上げは市場では全く織り込まれていたかっただけにそのインパクトは想像以上で、スイスフランは対ドル対円で暴騰し、周辺通貨ペアにも想像以上の影響がでることとなりました。

これがドル円の想定外の円高を示現することになってしまったわけです。

ただ、日米の金融当局の政策の違いは鮮明であり、ドル円の上昇トレンドは決して終了していないことから、さらに上値を目指すことが予想されるところです。

17日には中央銀行政策決定ウイークのトリを飾る形で日銀の金融政策決定会合の結果発表がありますが、現状維持が高らかに声明として発表されるとまた円が売られてドル円が上昇するリスクは高そうで、十分な注意が必要になりそうです。

一部の投機筋からは金利に関して何らかの政策変更、たとえばイールドカーブコントロールの上限を上方向に変化させるといったものが出る可能性を指摘する声がきかれていますが、実は日銀は522兆円を超える保有国債で年初に8兆円あったはずの含み益が今年の6月中盤で完全に消滅し、ここから金利をあげることになるとその含み損がさらに大きくなるため、もはや金利を弄れないというかなり厳しい観測も聴こえてくるところです。

こうなると黒田総裁の緩和継続という発言に投機筋が挑戦的に反応し、日本国債と円売りをさらに加速させる可能性がありそうで、相当警戒した取引が必要になりそうです。

7月にむけてはまだまだ難しい相場が継続することが予想されます。