相場のセンチメントは市場参加者によって変わるものですが、10月に入ってからの米株相場は9月までの最悪の状況から急に買戻しが進み、株価は急騰、米債利回りは短期から長期まで押しなべて下落する動きとなり、多くの市場参加者がFRBが厳しい引き締めから一転して、再度利下げとQTの停止を過剰に期待しはじめた相場へとシフトを始めています。

FRBの要人はそのような政策変更を一切示唆していませんが、9月前に市場に広がった妙な楽観論がまたしても広がりを見せています。

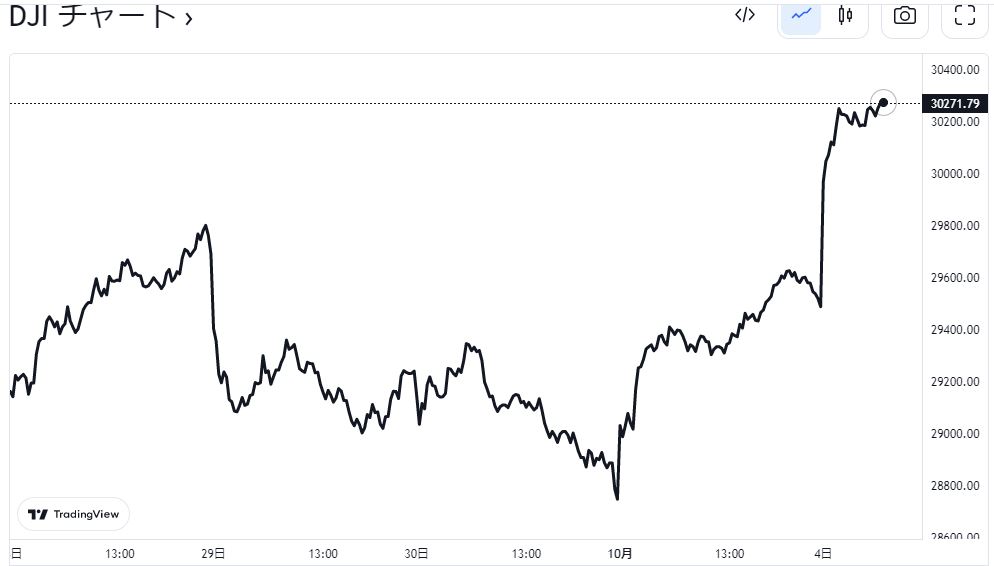

NYダウはすでに3万ドルを回復しており、表面的に見れば9月末が底値で買い場であった蚊のような動きになっています。

ただ、この弱気相場の一時的なラリーでしかない可能性もあり、インフレの状況もリセッションのリスクも9月末と10月第1週ではまったく現実が変化しているわけではないので、この動きに乗るのが果たして正しいのかは判断に苦しむものがあります。

週末には米国雇用統計、週明けには月次のCPIの発表がありますが、これまでにも見みられたようにまた期待を大きく裏切るような結果が出た場合上昇した相場は激しく下落することも考えられ、状況は微妙なところにさしかかっています。

BOEの真逆の政策変更が間違いなくFRBの変更期待を煽っている状況

これはBOEが債券市場暴落から突然QTの実施を遅らせ、逆に英国債券を買い支える動きに出たことが大きく影響を与えているようです。

相場が最悪の状況に陥れば中央銀行といえども引き締めに動いた政策を結局緩和に巻き戻さざるを得ないという発想です。

米国FRBも明らかに引き締めすぎの状況で、このまま年末まで利上げを継続するのではなくどこかで一旦停止、あるいは利下げへと舵を切ることになることを強く願って市場は株を買戻しし始めていることがわかります。

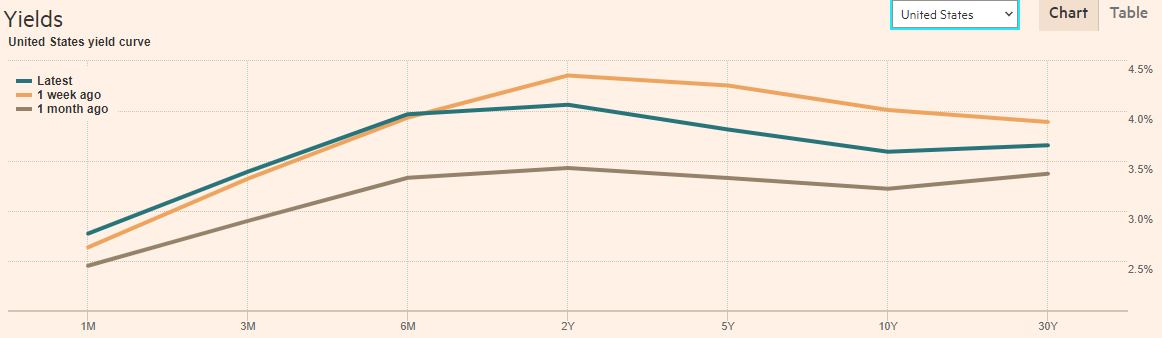

9月末には米10年債は一時的でしたが、既に4%の利率に乗せたものの週があけて10月相場になってからは長期債金利を中心に大きく利率を下げる、つまり債券も買戻しの動きが加速しています。

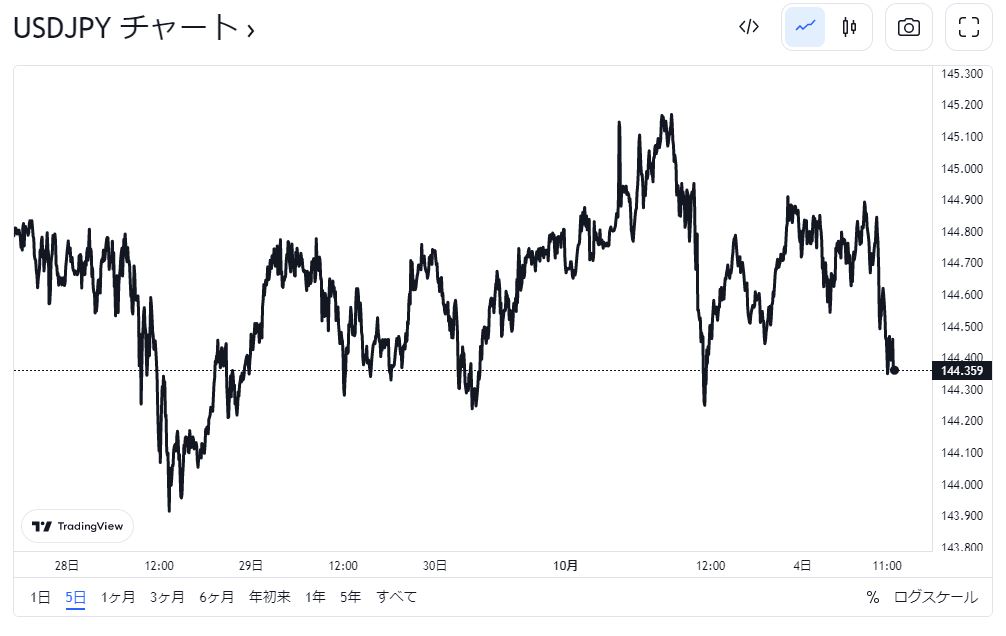

これを受けて10月第1週の週初再度145円台を突き抜けて上値を試すかに見えたドル円はその後失速し、むしろ144円台の下ないしそれ以下の水準を試しかねない動きに変わってきています。

BOE・イングランド銀行はある意味では完全に今回の180度政策変更で崩壊したような状態に陥っていますが、市場がFRBに対しても同様の政策変更を猛烈に期待しているようで、果たしてFRBが同じようになるかは大きな疑問になってきています。

今後11月2日のFOMCにおいて政策継続が決定され強気の見通しが発表されることになると、またしても株式相場は大きく下落、債券も売られて猛烈に金利が上昇するという悪循環を繰り返しかねない状況で、ここからのFRB要人発言と相場の動きには気をつけなくてはならない状態が続きます。

まさに期待で買われて事実で売られるという最悪の展開が起きそうですが、なぜここまで市場は楽観的になれるのかかなり疑問が高まるところです、

国連の利上げ停止要請も楽観論醸成の大きな支えに

国際連合(UN)の補助機関である国連貿易開発会議(UNCTAD)は、FRBや他の中央銀銀行に対して利上げ停止を要請したことが報道されました。

UNCTADはFRBなどの中央銀行が利上げを続ければ、世界経済を景気後退に追い込み、その後長期の停滞に追い込むリスクがあると警告していますが、国連のUNCTADがこういた要請を公式に繰り出すというのは異例のことで、各国の中央銀行が個別に政策を練っている中で国連の要請に従うことになるのかという点もここから大きな問題になりそうです。

リーマンショック以降世界の中央銀行は過度に緩和を続け、さらに新型コロナで一時的にせよその緩和をより加速させたことで市場はまともな世界に戻れないところに差し掛かっていますが、多くの市場参加者が危機的状況に陥ればまた中央銀行がなんとかしてくれるという期待を異常に高めていることも、足もとのような不思議な相場展開を示現する要因になっているようです。

市場はアルゴリズム等が多く、一つの流れができるとそれに着いて行く向きも非常に多くなりますが、深刻なインフレ状況の中で適当に手を抜いて利上げを留まることで景気が回復するとは思えず、中央銀行のインフレ対策とリセッション対策がどうバランスのとれたものになるのかはここから各国で議論になりそうな状況になってきています。