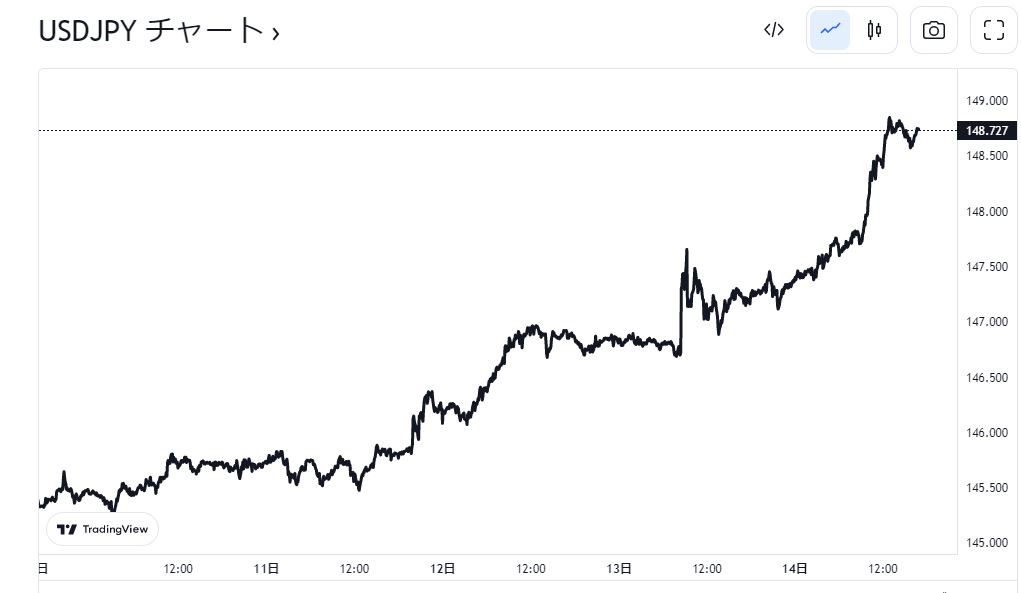

10月第二週の為替相場は複合的な材料で動く一週間となりました。

米国のインフレが加速することを示唆する指標が発表されると米株は激しく売られ米債金利は上昇、ドルは完全に債券金利との正相関で上昇する相場となりましたが、欧州は英国での経済状況、金融政策の変更が米株にも大きな影響を与えることとなり、下落の直後に激しく買い戻されるというわかりにくい展開が続きました。

14日金曜日のNYタイムでは、米ミシガン学が発表した10月消費者態度指数の速報値が59.8と予想の59.0を上回ったほか、消費者の期待インフレ率が予想を上回ったことから、市場は後者の方に大きく反応し米株は前日の大幅上昇から一転して大幅下落、米債利回りは短期から長期まで軒並み上昇でドル円もそれにつられて148円台後半まで上伸し、危うく149円をつけかねないほど上値を試す状況となりました。

市場では日本の金融当局による円買い介入がでるのではないかという危機感が高まりましたが、1日1円程度の上昇では投機筋による急激な価格変化とは言えないと判断されたのか、介入行動はないままにドル円は想像以上に早いペースで上昇を示現することとなってしまいました。

ただこのまま放置しておけば市場は必ず150円を試しに行く状況であり、とくにこの水準を超え始めると上値の抵抗線はどこにあるのかわからなくなるため、本邦財務省も早い段階でけん制的な介入を再度実施する可能性が高く、それが150円の手前なのか週明けすぐに介入となるのかが注目されます。

前回の介入9月22日から3週間ほどで3円も上昇しており、上昇スピードこそ抑えられても凄まじく高いコストでほとんど意味のない介入となってしまったので、財務省の神田財務官がどのように相場に向き合って次なる介入を繰り出してくるのかが週明け相場の大きなポイントになりそうです。

ドル円の動きはクロス円の動きにも影響を与えることになるため、10月初旬ユーロやポンドに関心が移った為替相場は再度円安に注目が引き戻されそうな状況になってきました。

ドル円は連続9週の上昇で今回の上昇トレンドでは天井についている可能性も

ドル円は8月後半から再度上昇トレンドを明確にして週明けでとうとう9週間となります。

これまでのドル円トレンドでは明確な方向感がでても8週目から9週目には一旦調整が入ることが多く、今週それが示現するかにも大きな関心が集まります。

調整がでるといってもこれだけ日米間で金利に差が出てきているため、投機筋でなくても円を売ってドルを買うという動きは今後も続きそうで、ここから10月末、ちょうどハロウインの時期まで押しが出たとしてもそれがまた絶好の買い向かいの機会になる可能性は意識しておく必要がありそうです。

過去20年のドル円のシーズナルサイクルを見ると10月後半は相場が調整しやすい時期になるので、平時でも相場の価格調整は起こりやすくなり、下目線の展開も意識しておく必要がありそうです。

また、財務省も今のドル円の相場状況を放置した場合相場にいいようにドル高を容認することになるので、必ずどこかで介入を仕掛けてくることが予想されます。

前回は5円以上の下落となりましたが、今回は同額の資金を投入してもさすがにそこまで下落させられるかどうかは不明です。

ただ、一回の介入では最低3円程度の下押しが起きるものと思われるため、149円台で介入なら146円割れ、つまり前回の介入水準まで押し戻されるリスクはあらかじめ考えておく必要がありそうです。

過去の本邦の介入を見ていると、実需の取引に多大な影響を及ぼさないために東京タイムでは仲値以降に介入することが多かったと思われますが、週明けいきなり朝の時間帯に先制攻撃をかけてくることも十分にあり、今週まずは財務省がどうでてくるか注視しながら取引を進めたいところです。

ユーロドルも買いあがる材料が非常に乏しい状況に

ユーロドルは、先月9/28に記録した約20年3ヵ月ぶりの安値0.9535をつけたあと10月4日にはパリティまで値を戻す展開となりましたが、先週は0.97台のレンジ相場に終始しテクニカル的には一目均衡表三役逆転が続いています。

ロシアとウクライナの戦争状態は、プーチンが多少引いた発言をすればユーロが買い戻される動きとなっていますが、戦争以前の問題としてロシアからのエネルギー供給が途絶えている点はユーロ圏の決定的な問題になりつつあり、ここからインフレとリセッションの引き金になることはほぼ間違いなさそうな状況となっています。

足もとのショートカバーにより、ユーロ優勢となっている状況もこのままトレンド変化につながる可能性は著しく低いと思われます。

月足レベルで見た場合、このままドル高継続となると0.9000まで次の節目は見当たらないことから、思わぬ下落に追い込まれることも想定しておく必要がありそうです。

10月初旬から市場を揺らしたポンドもトレンド転換にはなっていない

BOEの大幅な政策変更から暴落後、買い戻いが進んで英国債の影響もありポンドは対ドルでも対円でも買い戻し優勢となったもののトレンド転換の兆しは全く見えず、しかも英国政権とイングランド銀行の不協和音は引き続き続いていることから、この先どうなるのかは非常に不透明となっています。

ポンドの下落はユーロも巻き込むことになり、まだまだ注意が必要な時間帯が続きます。

ボラティリティが大きいため下げたところでは買い向かいで利益をとるチャンスがあるのは事実ですが、下落した相場がさらに底抜けするリスクもありそうで、あまり逆張りは推奨できない状況が続きます。

足もとの為替相場は停滞しはじめるとほとんど値動きが止まるものの、経済指標などの結果では激しく動くというかなりやりにくい状況を継続中です。

したがってレベル感で適当なトレードをすると手痛い失敗を余儀なくされることもありそうなので、日頃以上に注意深い売買をしていくことが求められそうです。