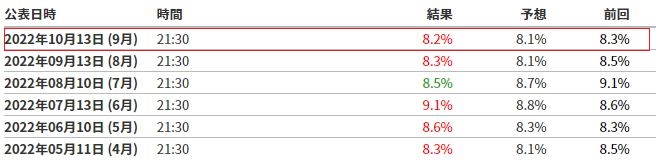

市場の強い関心を集めていた9月分の米国CPIは市場予想8.1%を上回り8.2%となったことから、米金利が上昇しとうとう32年ぶりに147.660円まで値を伸ばす展開となりました。

市場予想を上回るCPIを受け、FRBによる大幅利上げ継続観測が強まり、米10年国債利回りは4%台に上昇、米株価も大幅安を示現しました。

ただその後ロシアはウクライナにおける戦闘を激化しない見込であると現地メディアが伝えたことや、ECBの利上げ到達点は市場織込みよりはるかに低くなる可能性が報じられたことから、ユーロが買い戻されドル円は一旦146円台にふるい落とされることとなりましたが、その後は再度147円台で推移しています。

米株のほうはCPIの結果を受けてもそれほど大きく下がらなかったことから買戻しがでているだけという見方も広がっており、必ずしもこれで底をつけたから上昇しているわけでもないような状況です。

介入が入らなかったドル円はこの先どこまで上昇するかが最大のポイント

ドル円は9月22日の円買い介入からすでに3週間が経過していますが、すでに神田シーリングレベルと呼ばれた145.900円レベルを超え32年ぶりに147.660円レベルまで上昇したものの、介入は一切入っておらず、ここからどうなるのかに市場の関心が集まります。

本邦財務省はかねてから急速な円安の加速に対して介入でスムージングをはかるとしており、9月22日には確かに1日で3円近い値動きがあったもののその後は1日1円程度、今回の147円超えもほぼそのレベルで推移しているだけに、価格を押し下げるように見える介入は米国財務省との向き合いでも出来ない可能性が高く、このまま介入ができずに150円台まで上伸することもありえそうな状況になってきました。

ワシントンではG7財務相・中央銀行総裁会議が開催されましたが、会合後の声明では米国の急速な利上げで各国通貨が対ドルで急落していることから、多くの通貨が変動率を高めて大きく動いたことを認識しているとし、最近の変動を踏まえ引き続き世界市場を注意深く監視するという内容が発表されました。

しかし各国が協調してドルを押し下げる介入に踏み切るといった積極的な話は全く出ていないようで、本邦が介入するとしても引き続き単独介入で部分最適を目指すしかない状況です。

イエレン米国財務長官はこの会合に先だって、ドルの強さは世界のさまざまな金融政策スタンスの論理的結果だと述べ、事実上強いドルを肯定していることから、米国がドル高をけん制することはインフレが収まるまで当分なさそうで、G20で新興国から同様の問題が提起されても米国が積極的に対応していく可能性は極めて低いと思われます。

本邦財務省と米国金融当局がどこまで介入に関して握れているのかも大きな問題

財務省は10月7日に、9月末の外貨準備高が8月末比4.2%減の1兆2380億ドルとなったことを公表しています。

この減少率は過去最大であり、とくに外国債券、端的に言えば米国債の保有が減ったことが明らかになりました。

外貨準備は為替介入が理由だけではドル減少したことが非常に注目されています。

市場関係者は財務省は当然現金のドル預金を崩して介入原資にしたものと想定していましたが、実は米債を売却して原資を調達していた可能性が高まっています。

米国FRBは9月から本格的にQTを実施していますが、足もとではロシアも中国も米国債を買わない状態が継続中で、米国FRBが自国債券を買わなくなる中でいわば頼みの綱である日本までも米債売りに走るということはかなり嫌気する話のはずで、米ドルという現金資産がありながら米債を売却して介入原資を確保した日本の財務省のやり方を米国政府がどこまで納得しているのかが気になるところです。

今後は米国とのスワップ協定でドルを調達すれば米国債を売却しなくても介入資金は調達できる見込みのようですが、過去の事例からいうとGDPの2%程度が介入原資の上限とされているという説も飛び交いはじめており、果たしてどこまで、そしていつまで財務省が介入していくことになるのかにも市場の関心が集まりそうです。

ドル円は150円まであと2.5円余りに接近しており、ここからその水準を超えていくのはそれほど難しいものではありません。

ただすでに今回の上昇は週明けで9週間継続しているだけに、日柄的に一旦終息する可能性もあり、引き続き市場参加者の注目を集める通貨ペアになりそうです。